Zepp Health Corporation (NYSE:ZEPP) sieht nach einem Kursrückgang von 27 % günstig aus, ist aber vielleicht nicht attraktiv genug

Zum Ärger einiger Aktionäre sind die Aktien der Zepp Health Corporation(NYSE:ZEPP) im letzten Monat um beachtliche 27 % gesunken, womit sich die schreckliche Entwicklung des Unternehmens fortsetzt. Anstatt belohnt zu werden, sitzen die Aktionäre, die bereits die letzten zwölf Monate durchgehalten haben, nun auf einem Kursrückgang von 38 %.

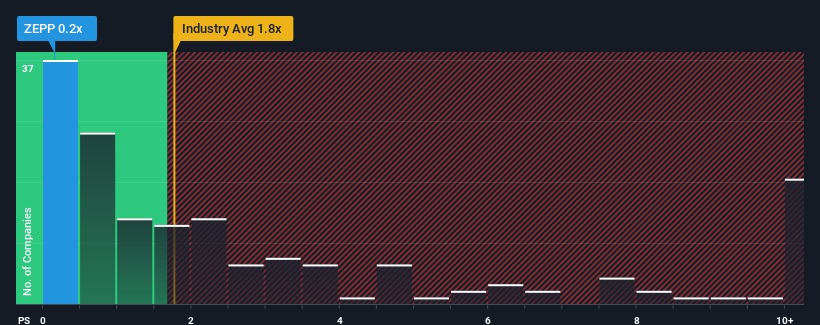

Nach dem starken Kursrückgang könnte Zepp Health mit seinem Kurs-Umsatz-Verhältnis (oder "P/S") von 0,2x derzeit Kaufsignale aussenden, wenn man bedenkt, dass fast die Hälfte aller Unternehmen in der Elektronikbranche in den Vereinigten Staaten ein P/S-Verhältnis von mehr als 1,8x aufweisen und selbst P/S-Werte von mehr als 4x nichts Ungewöhnliches sind. Dennoch müssten wir etwas tiefer graben, um festzustellen, ob es eine rationale Grundlage für das reduzierte KGV gibt.

Sehen Sie sich unsere neueste Analyse für Zepp Health an

Was bedeutet das KGV von Zepp Health für die Aktionäre?

Zepp Health hat sich in letzter Zeit schwer getan, da seine Einnahmen schneller als die der meisten anderen Unternehmen zurückgegangen sind. Es scheint, dass viele davon ausgehen, dass die schlechte Umsatzentwicklung anhalten wird, was das KGV drückt. Auch wenn man sagen könnte, dass die Aktie billig ist, werden die Anleger auf eine Verbesserung warten, bevor sie sie als wertvoll ansehen. Wenn dies nicht der Fall ist, werden die bestehenden Aktionäre wahrscheinlich Schwierigkeiten haben, sich für die zukünftige Entwicklung des Aktienkurses zu begeistern.

Wenn Sie wissen möchten, was die Analysten für die Zukunft prognostizieren, sollten Sie sich unseren kostenlosen Bericht über Zepp Health ansehen.Wird für Zepp Health ein Umsatzwachstum prognostiziert?

Um sein Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste Zepp Health ein langsames Wachstum aufweisen, das hinter dem der Branche zurückbleibt.

Bei der Durchsicht der Finanzzahlen des letzten Jahres mussten wir zu unserer Enttäuschung feststellen, dass die Einnahmen des Unternehmens um 40 % zurückgegangen sind. Dies bedeutet, dass die Einnahmen auch längerfristig rückläufig sind, da sie in den letzten drei Jahren um insgesamt 61 % gesunken sind. Dementsprechend hätten sich die Aktionäre über die mittelfristigen Wachstumsraten der Einnahmen geärgert.

Nach Ansicht der beiden Analysten, die das Unternehmen beobachten, werden die Einnahmen im kommenden Jahr voraussichtlich um 7,8 % zurückgehen. Das ist nicht gut, wenn man bedenkt, dass der Rest der Branche ein Wachstum von 2,9 % erwartet.

Angesichts dieser Informationen überrascht es uns nicht, dass Zepp Health mit einem Kurs-Gewinn-Verhältnis gehandelt wird, das unter dem der Branche liegt. Es ist jedoch unwahrscheinlich, dass schrumpfende Einnahmen längerfristig zu einem stabilen Kurs-Gewinn-Verhältnis führen werden. Selbst die bloße Beibehaltung dieser Kurse könnte schwierig sein, da die schwachen Aussichten die Aktie belasten.

Was bedeutet das Kurs-Gewinn-Verhältnis von Zepp Health für die Anleger?

Die Südwärtsbewegung der Zepp Health-Aktie bedeutet, dass das Kurs-Gewinn-Verhältnis (KGV) jetzt auf einem ziemlich niedrigen Niveau liegt. Normalerweise warnen wir davor, bei Investitionsentscheidungen zu viel in das Kurs-Umsatz-Verhältnis hineinzuinterpretieren, obwohl es viel darüber aussagen kann, was andere Marktteilnehmer über das Unternehmen denken.

Es ist klar zu erkennen, dass Zepp Health sein niedriges Kurs-Umsatz-Verhältnis beibehält, da die Prognose für den Umsatzrückgang erwartungsgemäß schwach ist. Im Moment akzeptieren die Aktionäre das niedrige Kurs-Gewinn-Verhältnis, da sie zugeben, dass die künftigen Einnahmen wahrscheinlich keine angenehmen Überraschungen bieten werden. Unter diesen Umständen ist es schwer vorstellbar, dass der Aktienkurs in naher Zukunft stark ansteigen wird.

Man muss immer auf die Risiken achten - bei Zepp Health gibt es beispielsweise 1 Warnzeichen , auf das man achten sollte.

Natürlich sind profitable Unternehmen, die in der Vergangenheit ein starkes Gewinnwachstum verzeichnet haben, in der Regel eine sichere Wahl. Sehen Sie sich daher diese kostenlose Sammlung anderer Unternehmen an, die ein vernünftiges Kurs-Gewinn-Verhältnis aufweisen und ein starkes Gewinnwachstum erzielt haben.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Zepp Health unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.