Coherent Corp. (NYSE:COHR) Aktien schießen um 27% in die Höhe, aber das Kurs-Gewinn-Verhältnis sieht immer noch vernünftig aus

Trotz eines bereits starken Laufs haben die Aktien von Coherent Corp.(NYSE:COHR) in den letzten dreißig Tagen um 27 % zugelegt. Blickt man etwas weiter zurück, so ist es ermutigend zu sehen, dass die Aktie im letzten Jahr um 36 % gestiegen ist.

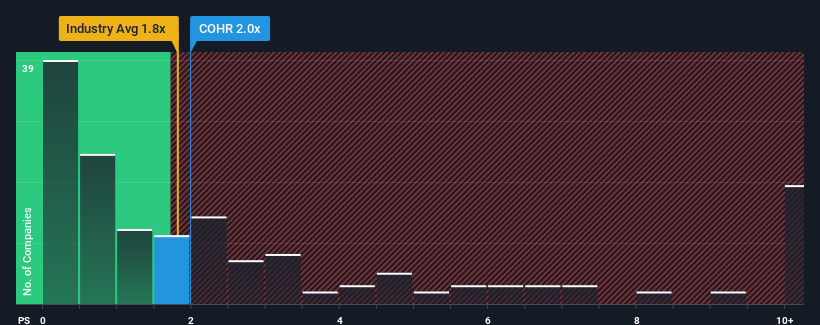

Obwohl der Kurs der Aktie stark gestiegen ist, kann man durchaus sagen, dass das Kurs-Umsatz-Verhältnis (P/S) von Coherent von 2 im Vergleich zur Elektronikbranche in den USA, wo das mittlere P/S-Verhältnis bei 1,8 liegt, ziemlich "mittelmäßig" ist. Dennoch ist es nicht ratsam, das Kurs-Umsatz-Verhältnis ohne Erklärung zu ignorieren, da die Anleger damit eine eindeutige Gelegenheit oder einen kostspieligen Fehler übersehen könnten.

Sehen Sie sich unsere neueste Analyse für Coherent an

Wie sieht die jüngste Performance von Coherent aus?

Die jüngste Zeit war für Coherent erfreulich, da der Umsatz gestiegen ist, obwohl der durchschnittliche Umsatz der Branche rückläufig war. Es könnte sein, dass viele erwarten, dass sich die starke Umsatzentwicklung wie der Rest verschlechtert, was das Kurs-Gewinn-Verhältnis nicht ansteigen lässt. Wenn Sie das Unternehmen mögen, sollten Sie hoffen, dass dies nicht der Fall ist, damit Sie möglicherweise einige Aktien kaufen können, solange sie noch nicht in der Gunst der Anleger stehen.

Möchten Sie herausfinden, wie die Analysten die Zukunft von Coherent im Vergleich zur Branche einschätzen? In diesem Fall ist unser kostenloser Bericht ein guter Ausgangspunkt.Stimmen die Umsatzprognosen mit dem Kurs-Gewinn-Verhältnis (KGV) überein?

Es gibt eine inhärente Annahme, dass ein Unternehmen mit der Branche mithalten sollte, damit das Kurs-Gewinn-Verhältnis wie das von Coherent als vernünftig angesehen werden kann.

Betrachtet man das letzte Jahr des Umsatzwachstums, so verzeichnete das Unternehmen einen beachtlichen Anstieg von 4,5 %. Dies wurde durch einen ausgezeichneten Zeitraum davor unterstützt, in dem die Einnahmen in den letzten drei Jahren um insgesamt 60 % stiegen. Wir können also zunächst bestätigen, dass das Unternehmen in dieser Zeit eine großartige Arbeit bei der Steigerung der Einnahmen geleistet hat.

Die Analysten, die das Unternehmen beobachten, gehen davon aus, dass die Einnahmen im kommenden Jahr um 8,2 % steigen werden. Für den Rest der Branche wird ein Wachstum von 6,8 % prognostiziert, was keinen wesentlichen Unterschied darstellt.

Vor diesem Hintergrund macht es Sinn, dass das Kurs-Gewinn-Verhältnis von Coherent dem seiner Branchenkollegen sehr nahe kommt. Es scheint, dass die meisten Anleger ein durchschnittliches zukünftiges Wachstum erwarten und nur bereit sind, einen moderaten Betrag für die Aktie zu zahlen.

Das Schlusswort

Die Aktien des Unternehmens haben sich deutlich erholt, und das Kurs-Gewinn-Verhältnis von Coherent liegt jetzt wieder im Bereich des Branchenmedians. Das Kurs-Umsatz-Verhältnis sollte zwar nicht ausschlaggebend dafür sein, ob Sie eine Aktie kaufen oder nicht, aber es ist ein recht gutes Barometer für die Umsatzerwartungen.

Unser Blick auf die Umsatzwachstumsschätzungen von Coherent zeigt, dass das Kurs-Umsatz-Verhältnis in etwa unseren Erwartungen entspricht, da beide Kennziffern eng mit dem Branchendurchschnitt übereinstimmen. Zum gegenwärtigen Zeitpunkt sind die Anleger der Ansicht, dass das Potenzial für eine Verbesserung oder Verschlechterung der Einnahmen nicht groß genug ist, um das Kurs-Gewinn-Verhältnis in eine höhere oder niedrigere Richtung zu treiben. Solange sich diese Bedingungen nicht ändern, werden sie den Aktienkurs auf diesen Niveaus weiter stützen.

Wir wollen nicht zu sehr ins Fettnäpfchen treten, aber wir haben auch 2 Warnzeichen für Coherent gefunden (eines davon gefällt uns nicht!), auf die Sie achten sollten.

Natürlich sind profitable Unternehmen, die in der Vergangenheit ein hohes Gewinnwachstum verzeichnet haben, im Allgemeinen eine sichere Wahl. Daher sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit vernünftigen Kurs-Gewinn-Verhältnissen und starkem Gewinnwachstum ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Coherent unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.