Obwohl Clearfield (NASDAQ:CLFD) in den letzten 7 Tagen 60 Mio. US$ an Marktkapitalisierung verloren hat, haben die Aktionäre in den letzten 5 Jahren immer noch ein Plus von 192% erzielt

Die Aktionäre von Clearfield, Inc.(NASDAQ:CLFD) könnten besorgt sein, nachdem der Aktienkurs im letzten Monat um 21 % gefallen ist. Aber das schmälert kaum die wirklich soliden langfristigen Renditen, die das Unternehmen in den letzten fünf Jahren erzielt hat. Tatsächlich ist der Aktienkurs in dieser Zeit um beeindruckende 192 % gestiegen. Im Allgemeinen vermitteln die langfristigen Renditen einen besseren Eindruck von der Unternehmensqualität als kurze Zeiträume. Die wichtigere Frage ist, ob die Aktie heute zu billig oder zu teuer ist. Während die Renditen in den letzten fünf Jahren gut waren, tun uns die Aktionäre leid, die ihre Aktien noch nicht so lange halten, denn der Aktienkurs ist in den letzten drei Jahren um 53 % gefallen.

Auch wenn die Aktie in dieser Woche um 13 % gefallen ist, lohnt es sich, den Blick längerfristig zu richten und zu prüfen, ob die historischen Renditen der Aktie durch die zugrunde liegenden Fundamentaldaten bestimmt wurden.

Sehen Sie sich unsere neueste Analyse zu Clearfield an.

In seinem Essay The Superinvestors of Graham-and-Doddsville beschrieb Warren Buffett, dass die Aktienkurse den Wert eines Unternehmens nicht immer rational widerspiegeln. Eine unvollkommene, aber einfache Methode, um zu prüfen, wie sich die Marktwahrnehmung eines Unternehmens verändert hat, besteht darin, die Veränderung des Gewinns pro Aktie (EPS) mit der Aktienkursentwicklung zu vergleichen.

In den fünf Jahren, in denen der Aktienkurs gestiegen ist, ist der Gewinn pro Aktie von Clearfield um 2,2 % pro Jahr gesunken.

Ein Blick auf diese Zahlen lässt vermuten, dass der Rückgang des Gewinns je Aktie nicht repräsentativ dafür ist, wie sich das Unternehmen im Laufe der Jahre verändert hat. Daher lohnt es sich, einen Blick auf andere Kennzahlen zu werfen, um die Entwicklung des Aktienkurses zu verstehen.

Im Gegensatz dazu wird ein Umsatzwachstum von 17 % pro Jahr wahrscheinlich als Beweis dafür angesehen, dass Clearfield wächst - ein echter Pluspunkt. Es ist gut möglich, dass das Management dem Umsatzwachstum derzeit Vorrang vor dem EPS-Wachstum einräumt.

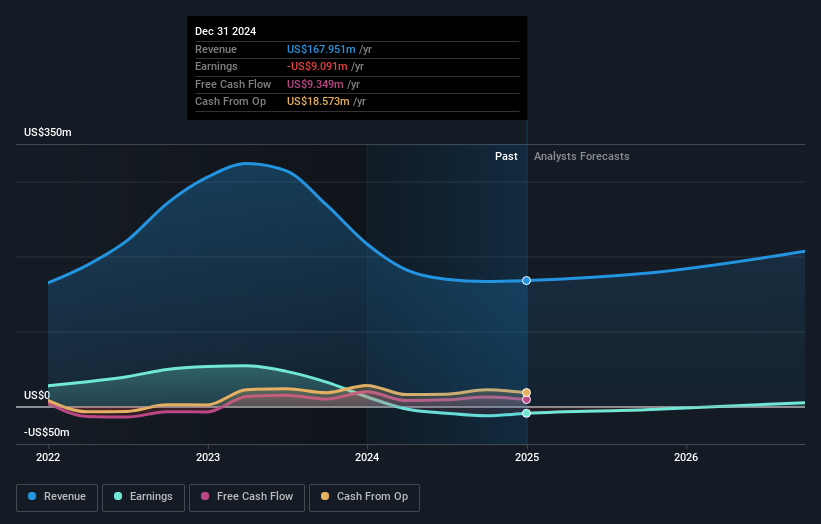

Die nachstehende Grafik zeigt, wie sich Erträge und Einnahmen im Laufe der Zeit verändert haben (die genauen Werte können Sie durch Anklicken des Bildes abrufen).

Wir halten es für positiv, dass Insider im letzten Jahr bedeutende Käufe getätigt haben. Dennoch halten die meisten Menschen die Entwicklung der Erträge und des Umsatzwachstums für einen aussagekräftigeren Indikator für das Unternehmen. Daher ist es sehr sinnvoll, sich anzusehen, was Analysten glauben, dass Clearfield in Zukunft verdienen wird (kostenlose Gewinnprognosen).

Eine andere Sichtweise

Die Anleger von Clearfield hatten ein schwieriges Jahr mit einem Gesamtverlust von 10 % gegenüber einem Marktgewinn von etwa 10 %. Es ist jedoch zu bedenken, dass selbst die besten Aktien über einen Zeitraum von zwölf Monaten manchmal schlechter abschneiden als der Markt. Positiv zu vermerken ist, dass die langfristigen Aktionäre mit einem Gewinn von 24 % pro Jahr über ein halbes Jahrzehnt Geld verdient haben. Wenn die Fundamentaldaten weiterhin auf ein langfristiges, nachhaltiges Wachstum hindeuten, könnte der derzeitige Ausverkauf eine Chance sein, die es zu nutzen gilt. Es ist immer interessant, die Entwicklung des Aktienkurses über einen längeren Zeitraum zu verfolgen. Aber um Clearfield besser zu verstehen, müssen wir viele andere Faktoren berücksichtigen. Nehmen wir zum Beispiel die Risiken. Jedes Unternehmen hat welche, und wir haben für Clearfield ein Warnzeichen ausgemacht, das Sie kennen sollten.

Clearfield ist nicht die einzige Aktie, die von Insidern gekauft wird. Für diejenigen, die nach weniger bekannten Unternehmen suchen , könnte diese kostenlose Liste von Wachstumsunternehmen mit jüngsten Insiderkäufen genau das Richtige sein.

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an amerikanischen Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Clearfield unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.