Der Aktienkurs von Airgain, Inc.(NASDAQ:AIRG) hat sich im letzten Monat sehr gut entwickelt und einen ausgezeichneten Zuwachs von 28 % verzeichnet. Auf breiterer Basis betrachtet, ist der Zuwachs von 24 % für das Gesamtjahr ebenfalls recht annehmbar, auch wenn er nicht so stark ist wie im letzten Monat.

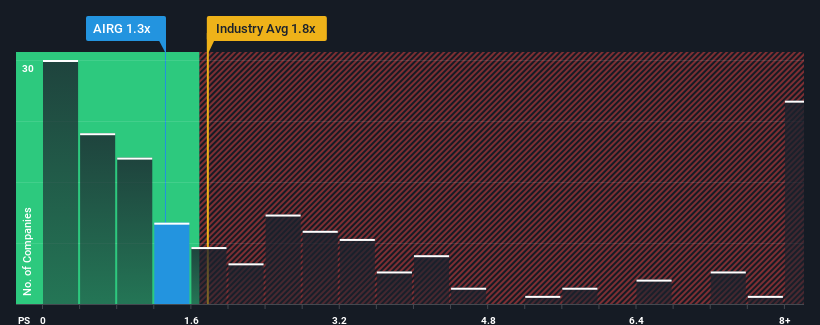

Trotz des starken Kursanstiegs kann man durchaus sagen, dass das Kurs-Umsatz-Verhältnis (P/S) von Airgain von 1,3 im Vergleich zur Elektronikbranche in den USA, wo das mittlere P/S-Verhältnis bei 1,8 liegt, recht "mittelmäßig" ist. Dennoch ist es nicht ratsam, das Kurs-Umsatz-Verhältnis ohne Erklärung einfach zu ignorieren, da die Anleger damit eine eindeutige Chance oder einen kostspieligen Fehler übersehen könnten.

Sehen Sie sich unsere letzte Analyse für Airgain an

Wie sieht die jüngste Performance von Airgain aus?

Mit einem Umsatzrückgang, der über dem Branchendurchschnitt liegt, hat sich Airgain in letzter Zeit sehr schleppend entwickelt. Eine Möglichkeit ist, dass das Kurs-Gewinn-Verhältnis moderat ist, weil die Anleger davon ausgehen, dass der Umsatztrend des Unternehmens schließlich im Einklang mit den meisten anderen Unternehmen der Branche stehen wird. Sie würden es viel lieber sehen, wenn das Unternehmen seine Einnahmen verbessern würde, wenn sie noch an das Geschäft glauben. Ist dies nicht der Fall, könnten die bestehenden Aktionäre ein wenig nervös sein, was die Tragfähigkeit des Aktienkurses angeht.

Sie möchten sich ein vollständiges Bild von den Analystenschätzungen für das Unternehmen machen? Dann wird Ihnen unser kostenloser Bericht über Airgain dabei helfen, herauszufinden, was sich am Horizont abzeichnet.Was verraten uns die Umsatzwachstumsmetriken über das KGV?

Ein KGV wie das von Airgain ist nur dann sinnvoll, wenn sich das Wachstum des Unternehmens eng an der Entwicklung der Branche orientiert.

Ein Blick zurück zeigt, dass das Umsatzwachstum des Unternehmens im vergangenen Jahr mit einem enttäuschenden Rückgang von 28 % kein Grund zur Freude war. Dies bedeutet, dass die Einnahmen auch längerfristig rückläufig waren, da sie in den letzten drei Jahren um insgesamt 1,5 % gesunken sind. Dementsprechend wären die Aktionäre mit Blick auf die mittelfristigen Umsatzwachstumsraten niedergeschlagen gewesen.

Die Schätzungen der beiden Analysten, die das Unternehmen beobachten, gehen davon aus, dass die Einnahmen im nächsten Jahr um 24 % steigen werden. Für den Rest der Branche wird dagegen nur ein Wachstum von 6,4 % prognostiziert, was deutlich weniger attraktiv ist.

In Anbetracht dessen finden wir es interessant, dass das Kurs-Gewinn-Verhältnis von Airgain dem seiner Branchenkollegen sehr nahe kommt. Offenbar sind einige Aktionäre skeptisch gegenüber den Prognosen und haben niedrigere Verkaufspreise akzeptiert.

Das Wichtigste zum Schluss

Die Aktie von Airgain hat in letzter Zeit viel Schwung bekommen, was dazu geführt hat, dass ihr Kurs-Gewinn-Verhältnis mit dem der übrigen Branche gleichgezogen hat. Normalerweise warnen wir davor, bei Investitionsentscheidungen zu viel in das Kurs-Umsatz-Verhältnis hineinzulesen, obwohl es viel darüber aussagen kann, was andere Marktteilnehmer über das Unternehmen denken.

Wir haben festgestellt, dass Airgain derzeit mit einem niedrigeren Kurs-Umsatz-Verhältnis als erwartet gehandelt wird, da das prognostizierte Umsatzwachstum höher ist als das der gesamten Branche. Wenn wir eine starke Umsatzprognose sehen, bei der das Wachstum über dem der Branche liegt, können wir nur vermuten, dass die potenzielle Unsicherheit in Bezug auf diese Zahlen das KGV leicht unter Druck setzt. Diese Unsicherheit scheint sich im Aktienkurs widerzuspiegeln, der zwar stabil ist, aber angesichts der Umsatzprognosen höher sein könnte.

Wir wollen nicht zu viel verraten, aber wir haben auch 4 Warnzeichen für Airgain gefunden, auf die Sie achten sollten.

Wenn Sie sich nicht sicher sind, wie stark das Geschäft von Airgain ist, sollten Sie unsere interaktive Liste von Aktien mit soliden Fundamentaldaten nach anderen Unternehmen durchsuchen, die Sie vielleicht übersehen haben.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Airgain unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.