Die Aktien von Blend Labs, Inc.(NYSE:BLND) haben einen wirklich beeindruckenden Monat hinter sich, in dem sie nach einer wackeligen Periode zuvor um 35 % zugelegt haben. Der Jahresgewinn beträgt nach dem jüngsten Anstieg 226 % und lässt die Anleger aufhorchen.

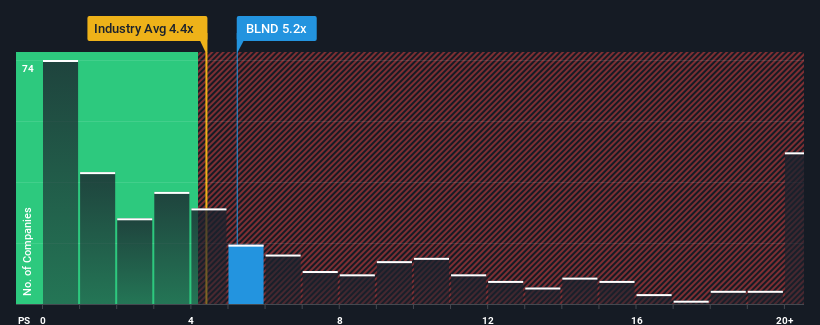

Selbst nach einem so großen Kurssprung könnte man meinen, dass das Kurs-Umsatz-Verhältnis von Blend Labs von 5,2 gleichgültig ist, da der Median des Kurs-Umsatz-Verhältnisses (oder "P/S") für die Softwarebranche in den Vereinigten Staaten ebenfalls bei 4,4 liegt. Es ist jedoch nicht ratsam, das Kurs-Umsatz-Verhältnis ohne Erklärung zu ignorieren, da die Anleger damit eine eindeutige Gelegenheit oder einen kostspieligen Fehler übersehen könnten.

Sehen Sie sich unsere neueste Analyse zu Blend Labs an

Was bedeutet das Kurs-Umsatz-Verhältnis von Blend Labs für die Aktionäre?

Blend Labs hat sich in letzter Zeit nicht gut entwickelt, da seine rückläufigen Einnahmen im Vergleich zu anderen Unternehmen, die im Durchschnitt ein gewisses Wachstum ihrer Einnahmen verzeichnen konnten, schlecht abschneiden. Vielleicht erwartet der Markt, dass sich die schwache Umsatzentwicklung verbessert, damit das KGV nicht sinkt. Das sollte man wirklich hoffen, denn andernfalls zahlt man einen relativ hohen Preis für ein Unternehmen mit einem solchen Wachstumsprofil.

Möchten Sie herausfinden, wie die Analysten die Zukunft von Blend Labs im Vergleich zur Branche einschätzen? In diesem Fall ist unser kostenloser Bericht ein guter Ausgangspunkt.Passen die Umsatzprognosen zum Kurs-Gewinn-Verhältnis?

Es gibt eine inhärente Annahme, dass ein Unternehmen mit der Branche mithalten sollte, damit das Kurs-Gewinn-Verhältnis (KGV) von Blend Labs als angemessen betrachtet werden kann.

Rückblickend hat das letzte Jahr einen frustrierenden Rückgang des Umsatzes um 33 % gebracht. Trotz der unbefriedigenden kurzfristigen Entwicklung konnte das Unternehmen in den letzten drei Jahren einen hervorragenden Umsatzanstieg von insgesamt 63 % verzeichnen. Wir können also zunächst bestätigen, dass das Unternehmen in diesem Zeitraum im Allgemeinen sehr gute Arbeit bei der Steigerung der Einnahmen geleistet hat, auch wenn es auf dem Weg dorthin einige Schluckaufs gab.

Die sechs Analysten, die das Unternehmen beobachten, gehen davon aus, dass die Einnahmen in den kommenden drei Jahren um 21 % pro Jahr steigen werden. Da für die Branche nur ein jährlicher Zuwachs von 15 % prognostiziert wird, ist das Unternehmen in der Lage, ein höheres Umsatzergebnis zu erzielen.

Vor diesem Hintergrund finden wir es interessant, dass das Kurs-Gewinn-Verhältnis von Blend Labs dem seiner Branchenkollegen sehr nahe kommt. Offenbar sind einige Aktionäre skeptisch gegenüber den Prognosen und haben niedrigere Verkaufspreise akzeptiert.

Das Fazit zum KGV von Blend Labs

Die Aktie von Blend Labs hat in letzter Zeit viel Schwung bekommen, was dazu geführt hat, dass ihr Kurs-Gewinn-Verhältnis mit dem Rest der Branche gleichzieht. Im Allgemeinen bevorzugen wir die Verwendung des Kurs-Umsatz-Verhältnisses, um festzustellen, was der Markt über die allgemeine Gesundheit eines Unternehmens denkt.

Trotz verlockender Umsatzwachstumszahlen, die über denen der Branche liegen, entspricht das Kurs-Umsatz-Verhältnis von Blend Labs nicht ganz unseren Erwartungen. Wenn wir eine starke Umsatzprognose sehen, bei der das Wachstum die Branche übertrifft, können wir nur vermuten, dass die potenzielle Ungewissheit in Bezug auf diese Zahlen einen leichten Druck auf das Kurs-Gewinn-Verhältnis ausübt. Wenn Sie jedoch mit den Prognosen der Analysten übereinstimmen, können Sie die Aktie möglicherweise zu einem attraktiven Preis erwerben.

Beachten Sie jedoch, dass Blend Labs in unserer Anlageanalyse 3 Warnzeichen aufweist , die Sie kennen sollten.

Wenn Ihnen Unternehmen mit einem soliden Gewinnwachstum in der Vergangenheit zusagen, sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit starkem Gewinnwachstum und niedrigen Kurs-Gewinn-Verhältnissen ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Blend Labs unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.