Das Kurs-Gewinn-Verhältnis von Rekor Systems, Inc. (NASDAQ:REKR) ist nach einem Kursanstieg von 35% immer noch auf der Höhe der Zeit

Die Aktien von Rekor Systems, Inc.(NASDAQ:REKR) hatten einen wirklich beeindruckenden Monat, in dem sie nach einer wackeligen Periode zuvor um 35% zulegten. Der letzte Monat krönt einen massiven Anstieg von 179% im letzten Jahr.

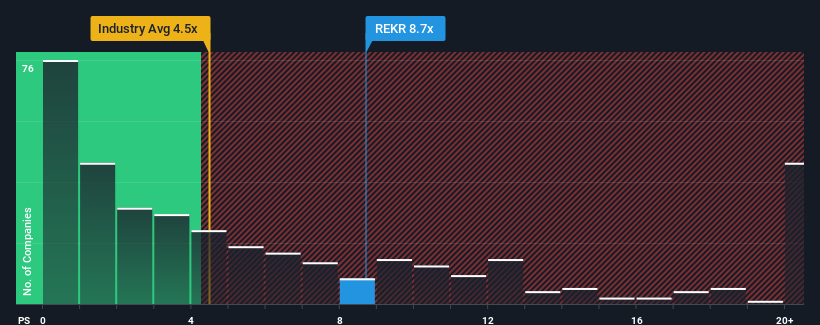

Nach dem starken Kursanstieg könnte Rekor Systems mit einem Kurs-Umsatz-Verhältnis (oder "P/S") von 8,7x derzeit starke Verkaufssignale aussenden, wenn man bedenkt, dass fast die Hälfte der Unternehmen in der Softwarebranche in den Vereinigten Staaten ein P/S-Verhältnis von unter 4,5x haben und selbst P/S-Werte von unter 1,8x nichts Ungewöhnliches sind. Allerdings ist es nicht ratsam, das KGV für bare Münze zu nehmen, denn es könnte eine Erklärung dafür geben, warum es so hoch ist.

Lesen Sie unsere letzte Analyse zu Rekor Systems

Was bedeutet das Kurs-Umsatz-Verhältnis von Rekor Systems für die Aktionäre?

Rekor Systems hat in letzter Zeit sicherlich gute Arbeit geleistet, da das Unternehmen seinen Umsatz stärker als die meisten anderen Unternehmen steigern konnte. Das Kurs-Gewinn-Verhältnis ist wahrscheinlich deshalb so hoch, weil die Anleger davon ausgehen, dass diese starke Umsatzentwicklung anhalten wird. Sollte dies nicht der Fall sein, könnten die bestehenden Aktionäre ein wenig nervös sein, was die Tragfähigkeit des Aktienkurses angeht.

Wenn Sie wissen möchten, was die Analysten für die Zukunft prognostizieren, sollten Sie sich unseren kostenlosen Bericht über Rekor Systems ansehen.Was sagen uns die Umsatzwachstumsmetriken über das hohe KGV?

Das Kurs-Gewinn-Verhältnis (KGV) von Rekor Systems ist typisch für ein Unternehmen, von dem ein sehr starkes Wachstum und vor allem eine deutlich bessere Performance als in der Branche erwartet wird.

Betrachtet man das letzte Jahr des Umsatzwachstums, so verzeichnete das Unternehmen einen grandiosen Anstieg von 118 %. Auch im letzten Dreijahreszeitraum konnte das Unternehmen dank seiner kurzfristigen Performance einen hervorragenden Anstieg der Gesamteinnahmen um 284 % verzeichnen. Dementsprechend hätten die Aktionäre diese mittelfristigen Umsatzwachstumsraten sicherlich begrüßt.

Was die Aussichten anbelangt, so dürfte das nächste Jahr nach Schätzungen der beiden Analysten, die das Unternehmen beobachten, ein Wachstum von 94 % bringen. Das ist deutlich mehr als die 15 % Wachstumsprognose für die gesamte Branche.

Anhand dieser Informationen wird deutlich, warum Rekor Systems im Vergleich zur Branche mit einem so hohen Kurs-Gewinn-Verhältnis gehandelt wird. Offensichtlich sind die Aktionäre nicht daran interessiert, sich von einem Unternehmen zu trennen, das möglicherweise eine bessere Zukunft vor sich hat.

Was bedeutet das Kurs-Gewinn-Verhältnis von Rekor Systems für die Anleger?

Die Aktien von Rekor Systems haben in letzter Zeit einen starken Aufschwung erlebt, was dem Kurs-Gewinn-Verhältnis sehr geholfen hat. Normalerweise warnen wir davor, bei Investitionsentscheidungen zu viel in das Kurs-Umsatz-Verhältnis hineinzuinterpretieren, obwohl es viel darüber aussagen kann, was andere Marktteilnehmer über das Unternehmen denken.

Unser Blick auf Rekor Systems zeigt, dass sein Kurs-Umsatz-Verhältnis aufgrund seiner starken zukünftigen Einnahmen hoch bleibt. Es scheint, dass die Aktionäre Vertrauen in die zukünftigen Einnahmen des Unternehmens haben, was das Kurs-Gewinn-Verhältnis stützt. Solange sich diese Bedingungen nicht ändern, werden sie den Aktienkurs weiterhin stark stützen.

Bevor Sie den nächsten Schritt machen, sollten Sie die 3 Warnzeichen für Rekor Systems kennen (1 ist etwas unangenehm!), die wir aufgedeckt haben.

Wenn Ihnen Unternehmen mit einem soliden Gewinnwachstum in der Vergangenheit zusagen, sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit starkem Gewinnwachstum und niedrigen KGVs ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Rekor Systems unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.