Anleger in Intuit (NASDAQ:INTU) haben in den letzten fünf Jahren beeindruckende Renditen von 122% erzielt

Bei jeder Aktie können Sie höchstens 100 % Ihres Geldes verlieren (vorausgesetzt, Sie setzen keine Hebelwirkung ein). Wenn Sie jedoch ein Unternehmen auswählen, das wirklich floriert, können Sie mehr als 100 % gewinnen. So ist beispielsweise der Aktienkurs von Intuit Inc.(NASDAQ:INTU) in den letzten sechs Monaten um 115 % gestiegen. Die meisten wären damit sehr zufrieden. Wir stellen fest, dass der Aktienkurs in den letzten sieben Tagen um 1,6 % gestiegen ist.

Werfen wir einen Blick auf die zugrunde liegenden Fundamentaldaten über einen längeren Zeitraum, um zu sehen, ob sie mit den Renditen der Aktionäre übereinstimmen.

Die Märkte sind zwar ein mächtiger Preisbildungsmechanismus, aber die Aktienkurse spiegeln die Stimmung der Anleger wider, nicht nur die zugrunde liegende Unternehmensleistung. Eine Möglichkeit zu untersuchen, wie sich die Marktstimmung im Laufe der Zeit verändert hat, besteht darin, die Wechselwirkung zwischen dem Aktienkurs eines Unternehmens und seinem Gewinn pro Aktie (EPS) zu betrachten.

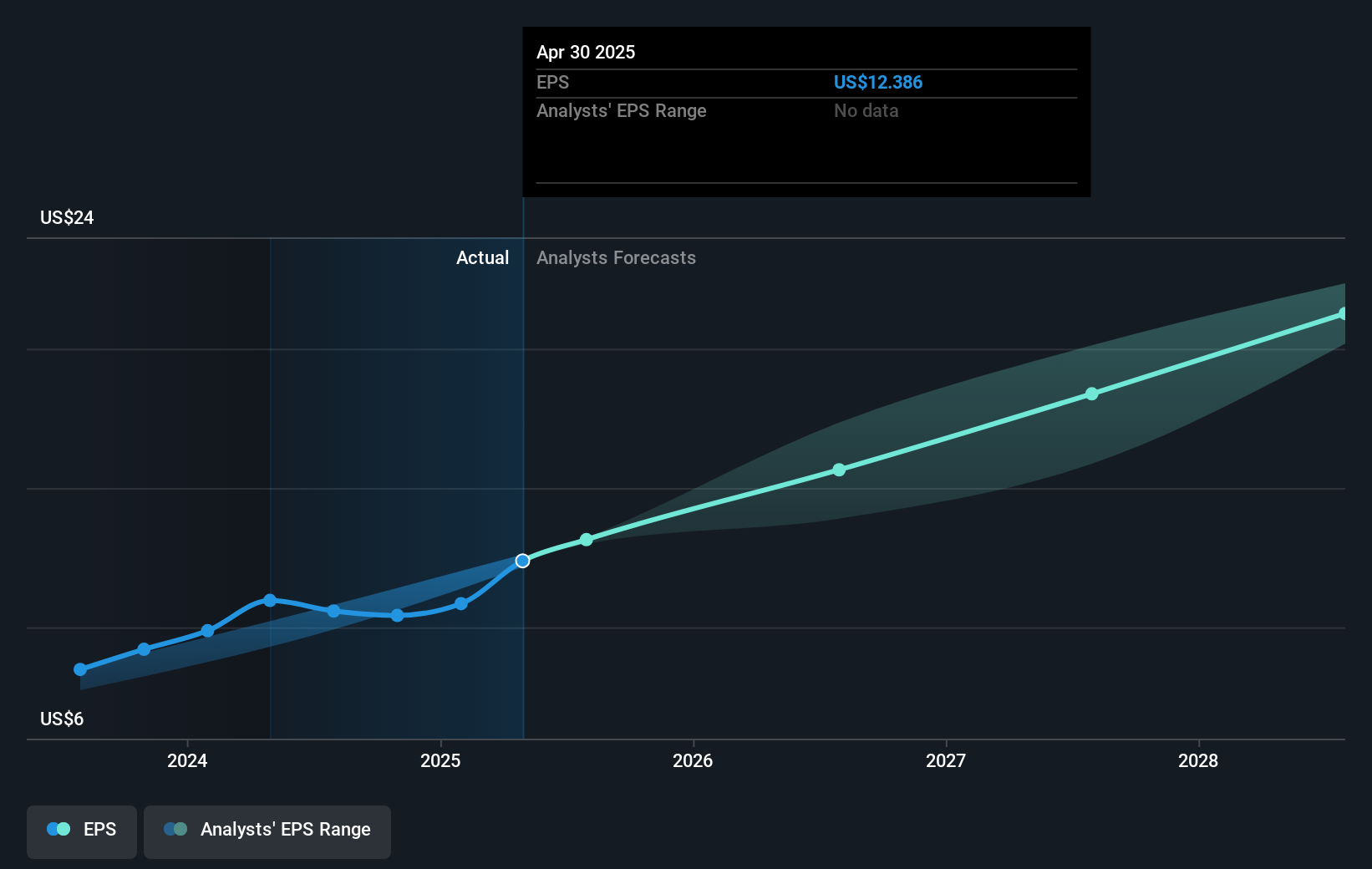

In den fünf Jahren, in denen der Aktienkurs gestiegen ist, erzielte Intuit ein durchschnittliches Wachstum des Gewinns pro Aktie (EPS) von 19 % pro Jahr. Die EPS-Wachstumsrate liegt also ziemlich nahe am annualisierten Aktienkursgewinn von 17 % pro Jahr. Dies deutet darauf hin, dass sich die Marktstimmung in Bezug auf das Unternehmen in diesem Zeitraum nicht wesentlich verändert hat. Es hat den Anschein, dass der Aktienkurs auf den Gewinn pro Aktie reagiert.

Wie sich der Gewinn pro Aktie im Laufe der Zeit verändert hat, können Sie der folgenden Abbildung entnehmen (klicken Sie auf das Diagramm, um die genauen Werte zu sehen).

Wir wissen, dass Intuit sein Ergebnis in letzter Zeit verbessert hat, aber wird das Unternehmen auch seine Einnahmen steigern können? Wenn Sie daran interessiert sind, können Sie sich diesen kostenlosen Bericht mit den Konsensprognosen für die Einnahmen ansehen.

Was ist mit den Dividenden?

Neben der Messung der Aktienkursrendite sollten Anleger auch die Gesamtrendite für die Aktionäre (Total Shareholder Return, TSR) berücksichtigen. In den TSR fließen der Wert etwaiger Abspaltungen oder diskontierter Kapitalerhöhungen sowie etwaige Dividenden ein, wobei davon ausgegangen wird, dass die Dividenden reinvestiert werden. Der TSR vermittelt wohl ein umfassenderes Bild der von einer Aktie erzielten Rendite. Wir stellen fest, dass der TSR von Intuit in den letzten 5 Jahren 122 % betrug, was besser ist als die oben erwähnte Aktienkursrendite. Die von dem Unternehmen gezahlten Dividenden haben somit die Gesamtrendite für die Aktionäre erhöht.

Eine andere Sichtweise

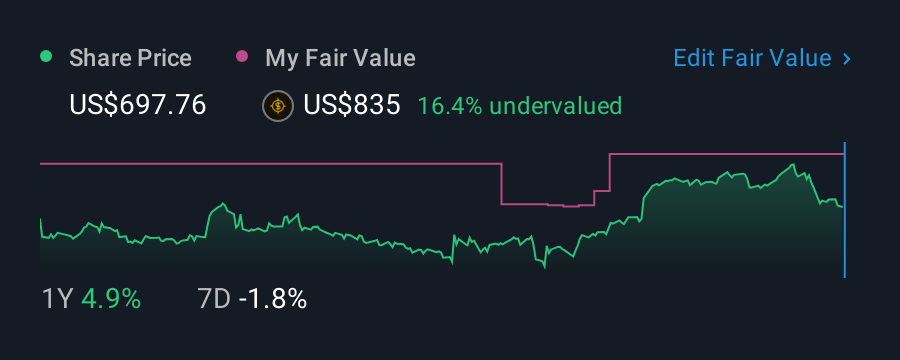

Die Intuit-Aktionäre erzielten in diesem Jahr eine Gesamtrendite von 8,8 %. Diese Rendite bleibt jedoch hinter der des Marktes zurück. Positiv zu vermerken ist, dass die längerfristigen Renditen (etwa 17 % pro Jahr über ein halbes Jahrzehnt) besser aussehen. Vielleicht gönnt sich der Aktienkurs nur eine Verschnaufpause, während das Unternehmen seine Wachstumsstrategie umsetzt. Es ist immer interessant, die Entwicklung des Aktienkurses über einen längeren Zeitraum zu verfolgen. Aber um Intuit besser zu verstehen, müssen wir viele andere Faktoren berücksichtigen. Nehmen wir zum Beispiel die Risiken - Intuit hat 1 Warnzeichen , von dem wir denken, dass Sie es kennen sollten.

Wenn Sie gerne Aktien an der Seite des Managements kaufen, dann könnte Ihnen diese kostenlose Liste von Unternehmen gefallen . (Tipp: Viele von ihnen werden nicht beachtet UND sind attraktiv bewertet).

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an amerikanischen Börsen gehandelt werden.

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTechDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Intuit unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.