Howard Marks drückte es sehr schön aus, als er sagte, dass er sich nicht um die Volatilität der Aktienkurse sorgt, sondern um die Möglichkeit eines dauerhaften Verlustes... und jeder praktische Investor, den ich kenne, sorgt sich um dieses Risiko". Wenn wir darüber nachdenken, wie risikoreich ein Unternehmen ist, schauen wir uns immer gerne die Verwendung von Schulden an, da eine Überschuldung zum Ruin führen kann. Wie viele andere Unternehmen macht auch InterDigital, Inc.(NASDAQ:IDCC) Gebrauch von Schulden. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Welches Risiko birgt die Verschuldung?

Im Allgemeinen werden Schulden nur dann zu einem echten Problem, wenn ein Unternehmen sie nicht ohne Weiteres zurückzahlen kann, entweder durch die Aufnahme von Kapital oder durch seinen eigenen Cashflow. Ein fester Bestandteil des Kapitalismus ist der Prozess der "schöpferischen Zerstörung", bei dem gescheiterte Unternehmen von ihren Bankern gnadenlos liquidiert werden. Ein häufigeres (aber immer noch schmerzhaftes) Szenario ist jedoch, dass das Unternehmen neues Eigenkapital zu einem niedrigen Preis aufnehmen muss, wodurch die Aktionäre dauerhaft verwässert werden. Der Vorteil von Fremdkapital ist natürlich, dass es oft billiges Kapital darstellt, vor allem wenn es die Verwässerung eines Unternehmens durch die Möglichkeit ersetzt, zu hohen Renditen zu reinvestieren. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Siehe unsere letzte Analyse für InterDigital

Wie hoch ist die Verschuldung von InterDigital?

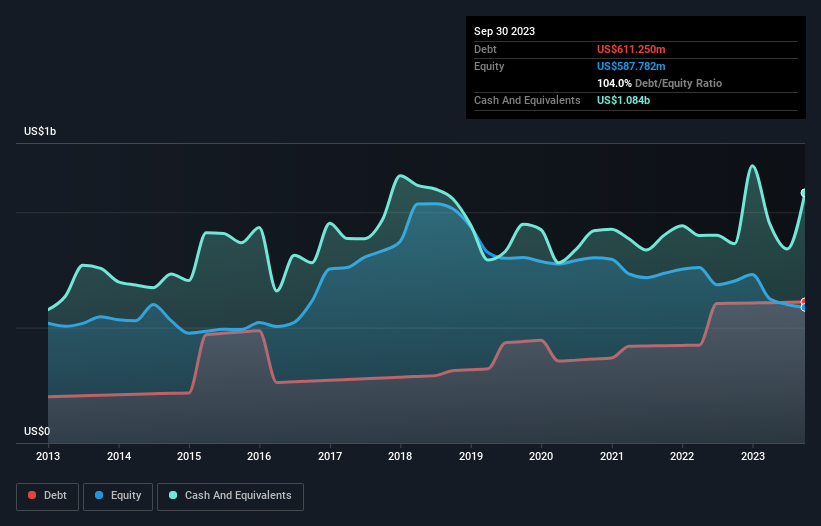

Die nachstehende Grafik, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass InterDigital im September 2023 Schulden in Höhe von 611,3 Mio. US-Dollar hatte, was in etwa dem Stand des Vorjahres entspricht. Dem stehen jedoch liquide Mittel in Höhe von 1,08 Milliarden US-Dollar gegenüber, was zu einer Nettoliquidität von 472,7 Millionen US-Dollar führt.

Wie gesund ist die Bilanz von InterDigital?

Wenn wir die letzten Bilanzdaten näher betrachten, sehen wir, dass InterDigital Verbindlichkeiten in Höhe von 445,4 Mio. US-Dollar hat, die innerhalb von 12 Monaten fällig werden, und Verbindlichkeiten in Höhe von 793,3 Mio. US-Dollar, die danach fällig werden. Andererseits verfügte das Unternehmen über Barmittel in Höhe von 1,08 Mrd. US$ und Forderungen im Wert von 145,5 Mio. US$, die innerhalb eines Jahres fällig wurden. Die Gesamtverbindlichkeiten des Unternehmens entsprechen also nahezu perfekt den kurzfristigen, liquiden Vermögenswerten.

In Anbetracht der Größe von InterDigital scheinen die liquiden Mittel in einem guten Verhältnis zu den Gesamtverbindlichkeiten zu stehen. Auch wenn es schwer vorstellbar ist, dass das 2,81 Mrd. USD schwere Unternehmen mit Liquiditätsengpässen zu kämpfen hat, lohnt es sich unserer Meinung nach dennoch, die Bilanz des Unternehmens zu beobachten. Trotz seiner beachtlichen Verbindlichkeiten verfügt InterDigital über Nettobarmittel, so dass man mit Fug und Recht behaupten kann, dass das Unternehmen keine hohe Schuldenlast hat!

Darüber hinaus hat InterDigital sein EBIT in den letzten zwölf Monaten um 58 % gesteigert, und dieses Wachstum wird es leichter machen, seine Schulden zu bewältigen. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber es sind vor allem die zukünftigen Erträge, die bestimmen, ob InterDigital in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie also wissen wollen, was die Fachleute denken, könnte dieser kostenlose Bericht über Gewinnprognosen von Analysten für Sie interessant sein.

Schließlich braucht ein Unternehmen einen freien Cashflow, um Schulden zu tilgen; buchhalterische Gewinne reichen dazu nicht aus. InterDigital verfügt zwar über Nettobarmittel in seiner Bilanz, aber es lohnt sich dennoch, einen Blick auf seine Fähigkeit zu werfen, den Gewinn vor Zinsen und Steuern (EBIT) in freien Cashflow umzuwandeln, damit wir verstehen können, wie schnell das Unternehmen diesen Bargeldbestand aufbaut (oder abbaut). Zum Glück für alle Aktionäre hat InterDigital in den letzten drei Jahren tatsächlich mehr freien Cashflow als EBIT erwirtschaftet. Diese Art von starker Cash-Conversion begeistert uns so sehr wie die Menge, wenn der Beat bei einem Daft-Punk-Konzert fällt.

Resümee

Wir können verstehen, dass die Anleger über die Verbindlichkeiten von InterDigital besorgt sind, aber die Tatsache, dass das Unternehmen über eine Nettoliquidität von 472,7 Millionen US-Dollar verfügt, kann uns beruhigen. Das Tüpfelchen auf dem i ist, dass 122 % dieses EBIT in freien Cashflow umgewandelt wurden, was 551 Mio. USD einbrachte. Daher halten wir die Verwendung von Schulden durch InterDigital nicht für riskant. Die Bilanz ist eindeutig der Bereich, auf den man sich bei der Analyse von Schulden konzentrieren sollte. Aber letztlich kann jedes Unternehmen auch Risiken aufweisen, die außerhalb der Bilanz bestehen. Wir haben zum Beispiel 1 Warnzeichen für InterDigital identifiziert , auf das Sie achten sollten.

Letztendlich ist es manchmal einfacher, sich auf Unternehmen zu konzentrieren, die gar keine Schulden brauchen. Eine Liste mit Wachstumswerten ohne Nettoverschuldung können Sie jetzt 100% kostenlos abrufen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob InterDigital unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.