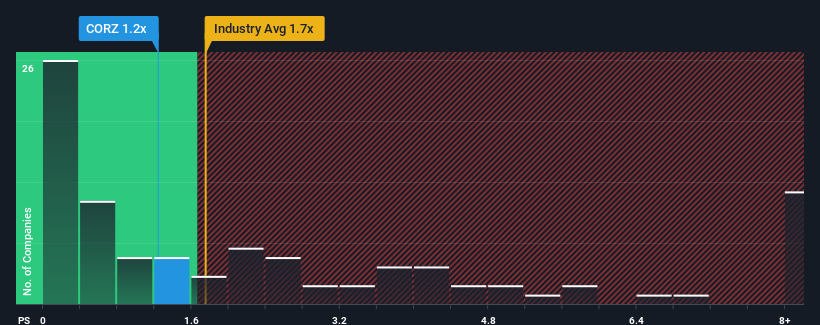

Mit einem Kurs-Umsatz-Verhältnis (oder "P/S") von 1,2x sendet Core Scientific, Inc.(NASDAQ:CORZ) derzeit möglicherweise bullische Signale aus, da fast die Hälfte aller IT-Unternehmen in den USA ein P/S-Verhältnis von mehr als 1,7x aufweisen und sogar P/S von mehr als 4x nicht ungewöhnlich sind. Das KGV könnte jedoch aus einem bestimmten Grund niedrig sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Sehen Sie sich unsere neueste Analyse zu Core Scientific an

Wie hat sich Core Scientific in letzter Zeit entwickelt?

Während die Branche in letzter Zeit ein Umsatzwachstum verzeichnete, hat Core Scientific den Rückwärtsgang eingelegt, was nicht gut ist. Es scheint, dass viele davon ausgehen, dass die schwache Umsatzentwicklung anhalten wird, was das Kurs-Gewinn-Verhältnis gedrückt hat. Wenn dies der Fall ist, werden die bestehenden Aktionäre wahrscheinlich Schwierigkeiten haben, sich für die zukünftige Entwicklung des Aktienkurses zu begeistern.

Wenn Sie wissen möchten, was die Analysten für die Zukunft prognostizieren, sollten Sie sich unseren kostenlosen Bericht über Core Scientific ansehen.Stimmen die Umsatzprognosen mit dem niedrigen Kurs-Gewinn-Verhältnis überein?

Um das Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste Core Scientific ein langsames Wachstum aufweisen, das hinter dem der Branche zurückbleibt.

Bei der Durchsicht der Finanzzahlen des letzten Jahres mussten wir zu unserer Enttäuschung feststellen, dass die Einnahmen des Unternehmens um 22 % zurückgegangen sind. Spektakulär ist, dass das Umsatzwachstum in den letzten drei Jahren um mehrere Größenordnungen gestiegen ist, trotz der Rückschläge in den letzten 12 Monaten. Auch wenn das Unternehmen in der Vergangenheit großartige Arbeit geleistet hat, ist es doch etwas beunruhigend, dass das Umsatzwachstum so drastisch zurückgegangen ist.

Was die Aussichten betrifft, so dürften die Erträge im nächsten Jahr geringer ausfallen, da die vier Analysten, die das Unternehmen beobachten, von einem Umsatzrückgang von 1,9 % ausgehen. Bei einem für die Branche prognostizierten Wachstum von 9,1 % ist das ein enttäuschendes Ergebnis.

Angesichts dieser Informationen überrascht es uns nicht, dass Core Scientific zu einem Kurs-Gewinn-Verhältnis gehandelt wird, das unter dem der Branche liegt. Es ist jedoch unwahrscheinlich, dass schrumpfende Einnahmen längerfristig zu einem stabilen Kurs-Gewinn-Verhältnis führen werden. Selbst die bloße Aufrechterhaltung dieser Preise könnte schwierig sein, da die schwachen Aussichten die Aktien belasten.

Das Fazit zum KGV von Core Scientific

Das Kurs-Umsatz-Verhältnis sollte zwar nicht ausschlaggebend dafür sein, ob man eine Aktie kauft oder nicht, aber es ist ein recht gutes Barometer für die Umsatzerwartungen.

Bei Umsatzprognosen, die hinter denen der übrigen Branche zurückbleiben, überrascht es nicht, dass das Kurs-Umsatz-Verhältnis von Core Scientific am unteren Ende des Spektrums liegt. Da andere Unternehmen der Branche ein Umsatzwachstum prognostizieren, rechtfertigen die schlechten Aussichten von Core Scientific das niedrige Kurs-Gewinn-Verhältnis. Solange sich diese Bedingungen nicht verbessern, werden sie weiterhin eine Barriere für den Aktienkurs auf diesem Niveau bilden.

Es ist immer notwendig, das allgegenwärtige Schreckgespenst des Investitionsrisikos zu berücksichtigen. Wir haben bei Core Scientific 2 Warnzeichen identifiziert (von denen mindestens eines etwas besorgniserregend ist), und diese zu verstehen, sollte Teil Ihres Anlageprozesses sein.

Natürlich sind profitable Unternehmen, die in der Vergangenheit ein starkes Gewinnwachstum verzeichnet haben, im Allgemeinen eine sicherere Anlage. Daher sollten Sie sich diese kostenlose Sammlung anderer Unternehmen ansehen, die ein vernünftiges Kurs-Gewinn-Verhältnis haben und deren Gewinne stark gewachsen sind.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Core Scientific unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.