Tower Semiconductor Ltd.(NASDAQ:TSEM) ist zwar keine Large-Cap-Aktie, hat aber in den letzten Monaten an der NASDAQGS einen deutlichen Kursanstieg von 33 % verzeichnet. Die jüngste Kursrallye hat das Unternehmen in die richtige Richtung gelenkt, auch wenn es immer noch weit von seinem Jahreshoch entfernt ist. Da es sich um eine mittelgroße Aktie handelt, die von vielen Analysten beobachtet wird, könnte man annehmen, dass die jüngsten Änderungen der Unternehmensaussichten bereits in der Aktie eingepreist sind. Was aber, wenn es immer noch eine Kaufgelegenheit gibt? Schauen wir uns die Bewertung und die Aussichten von Tower Semiconductor genauer an, um festzustellen, ob es noch eine günstige Gelegenheit gibt.

Siehe unsere neueste Analyse zu Tower Semiconductor

Ist Tower Semiconductor immer noch billig?

Gute Nachrichten für Anleger - Tower Semiconductor wird nach unserem Preismultiplikatormodell, bei dem wir das Kurs-Gewinn-Verhältnis des Unternehmens mit dem Branchendurchschnitt vergleichen, immer noch zu einem recht günstigen Preis gehandelt. Wir haben in diesem Fall das Kurs-Gewinn-Verhältnis herangezogen, da die Cashflows nicht ausreichend prognostiziert werden können. Das Verhältnis von 6,41x liegt derzeit deutlich unter dem Branchendurchschnitt von 28,76x, was bedeutet, dass die Aktie im Vergleich zu ihren Konkurrenten zu einem günstigeren Preis gehandelt wird. Zu beachten ist auch, dass der Aktienkurs von Tower Semiconductor im Vergleich zum übrigen Markt recht stabil ist, was sich in seinem niedrigen Beta widerspiegelt. Wenn Sie also der Meinung sind, dass sich der aktuelle Aktienkurs in Richtung seiner Branchenkollegen bewegen sollte, könnte ein niedriges Beta darauf hindeuten, dass es unwahrscheinlich ist, dass er dieses Niveau in nächster Zeit erreicht, und wenn er einmal dort ist, könnte es schwierig sein, wieder in einen attraktiven Kaufbereich zurückzufallen.

Wie sieht die Zukunft von Tower Semiconductor aus?

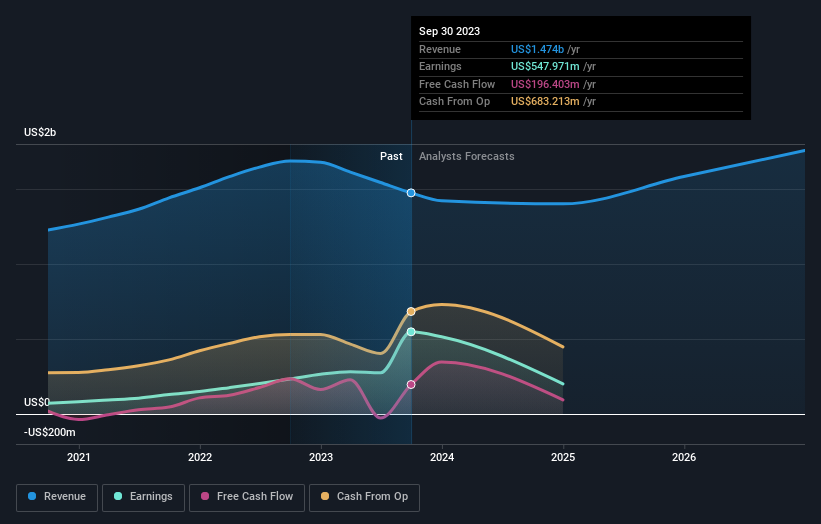

Anleger, die auf der Suche nach Wachstum in ihrem Portfolio sind, sollten die Aussichten eines Unternehmens prüfen, bevor sie dessen Aktien kaufen. Ein großartiges Unternehmen mit robusten Aussichten zu einem günstigen Preis zu kaufen, ist immer eine gute Investition, also lassen Sie uns auch einen Blick auf die Zukunftserwartungen des Unternehmens werfen. Im Fall von Tower Semiconductor wird für die kommenden Jahre ein stark negatives Gewinnwachstum erwartet, was die Anlagethese des Unternehmens nicht gerade untermauert. Es scheint, dass das Risiko zukünftiger Ungewissheit hoch ist, zumindest auf kurze Sicht.

Was bedeutet das für Sie?

Sind Sie ein Aktionär? Obwohl TSEM derzeit unter dem KGV der Branche gehandelt wird, birgt die ungünstige Aussicht auf ein negatives Wachstum ein gewisses Risiko. Wir empfehlen Ihnen, darüber nachzudenken, ob Sie Ihr Portfolioengagement bei TSEM erhöhen wollen oder ob eine Diversifizierung in einen anderen Titel für Ihr Gesamtrisiko und Ihre Rendite besser wäre.

Sind Sie ein potenzieller Anleger? Wenn Sie TSEM schon seit einiger Zeit im Auge behalten, aber noch zögern, den Sprung zu wagen, empfehlen wir Ihnen, sich näher mit der Aktie zu befassen. Angesichts des aktuellen Kursmultiplikators ist jetzt ein guter Zeitpunkt, um eine Entscheidung zu treffen. Bedenken Sie jedoch die Risiken, die sich aus den negativen Wachstumsaussichten für die Zukunft ergeben.

Wenn Sie mehr über Tower Semiconductor als Unternehmen erfahren möchten, ist es wichtig, sich der Risiken bewusst zu sein, denen das Unternehmen ausgesetzt ist. Wir haben zum Beispiel 2 Warnzeichen entdeckt, die Sie überfliegen sollten, um sich ein besseres Bild von Tower Semiconductor machen zu können.

Wenn Sie nicht mehr an Tower Semiconductor interessiert sind, können Sie unsere kostenlose Plattform nutzen, um unsere Liste mit über 50 anderen Aktien mit hohem Wachstumspotenzial zu sehen .

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Tower Semiconductor unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.