Der legendäre Fondsmanager Li Lu (der von Charlie Munger unterstützt wurde) sagte einmal: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern die Frage, ob man einen dauerhaften Kapitalverlust erleidet. Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, da häufig Schulden im Spiel sind, wenn ein Unternehmen zusammenbricht. Wir stellen fest, dass Entegris, Inc.(NASDAQ:ENTG) Schulden in seiner Bilanz hat. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Wann ist Verschuldung ein Problem?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zu tilgen, entweder mit neuem Kapital oder mit freiem Cashflow. Ein fester Bestandteil des Kapitalismus ist der Prozess der "schöpferischen Zerstörung", bei dem gescheiterte Unternehmen von ihren Bankern gnadenlos liquidiert werden. Eine üblichere (aber immer noch teure) Situation ist jedoch, dass ein Unternehmen seine Aktionäre zu einem günstigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Natürlich gibt es viele Unternehmen, die Schulden zur Wachstumsfinanzierung einsetzen, ohne dass dies negative Folgen hat. Bei der Prüfung, wie hoch die Verschuldung eines Unternehmens ist, sollte man zunächst die liquiden Mittel und die Schulden zusammen betrachten.

Sehen Sie sich unsere letzte Analyse für Entegris an

Wie hoch ist die Nettoverschuldung von Entegris?

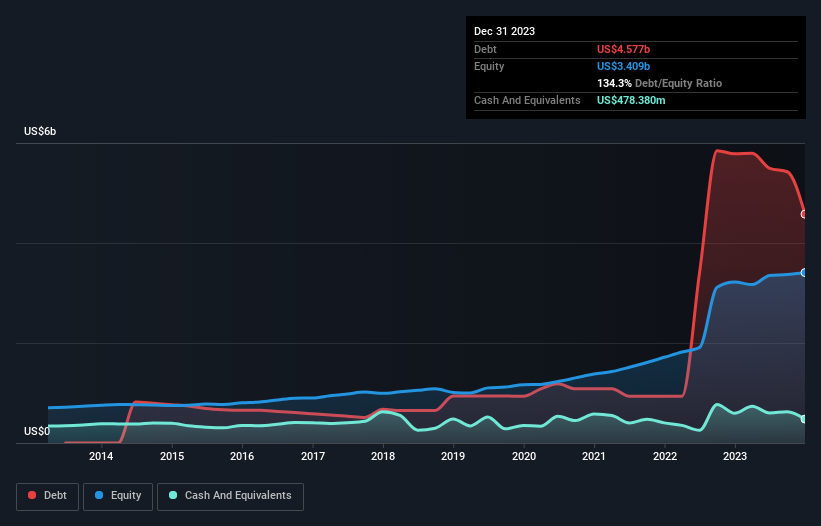

Wie Sie unten sehen können, hatte Entegris im Dezember 2023 Schulden in Höhe von 4,58 Mrd. US$, gegenüber 5,78 Mrd. US$ ein Jahr zuvor. Auf der anderen Seite verfügt das Unternehmen über 478,4 Mio. US$ an Barmitteln, was zu einer Nettoverschuldung von etwa 4,10 Mrd. US$ führt.

Wie stark ist die Bilanz von Entegris?

Die jüngsten Bilanzdaten zeigen, dass Entegris innerhalb eines Jahres fällige Verbindlichkeiten in Höhe von 514,0 Mio. US$ und danach fällige Verbindlichkeiten in Höhe von 4,89 Mrd. US$ hat. Demgegenüber standen 478,4 Mio. US$ an Barmitteln und 457,1 Mio. US$ an Forderungen, die innerhalb von 12 Monaten fällig wurden. Damit sind die Verbindlichkeiten insgesamt 4,47 Mrd. US$ höher als die Barmittel und kurzfristigen Forderungen zusammen.

Dies mag zwar viel erscheinen, ist aber nicht so schlimm, da Entegris eine enorme Marktkapitalisierung von 21,1 Mrd. US$ hat und daher seine Bilanz wahrscheinlich durch eine Kapitalerhöhung stärken könnte, wenn dies erforderlich wäre. Dennoch lohnt es sich, einen genauen Blick auf die Fähigkeit zur Schuldentilgung zu werfen.

Wir messen die Schuldenlast eines Unternehmens im Verhältnis zu seiner Ertragskraft, indem wir die Nettoverschuldung ins Verhältnis zum Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) setzen und berechnen, wie leicht der Gewinn vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (Zinsdeckung). Wir betrachten also die Verschuldung im Verhältnis zum Gewinn sowohl mit als auch ohne Abschreibungsaufwand.

Während der Verschuldungsgrad von Entegris (4,5) darauf hindeutet, dass das Unternehmen in gewissem Umfang Fremdkapital einsetzt, ist der Zinsdeckungsgrad mit 1,7 sehr gering, was auf einen hohen Verschuldungsgrad schließen lässt. Es scheint klar zu sein, dass sich die Kosten für die Kreditaufnahme in letzter Zeit negativ auf die Renditen der Aktionäre ausgewirkt haben. Schlimmer noch, das EBIT von Entegris ist im letzten Jahr um 26 % gesunken. Wenn sich die Erträge weiterhin so entwickeln, wird es schwieriger sein, die Schuldenlast zu tilgen, als uns zu überzeugen, einen Marathon im Regen zu laufen. Bei der Analyse des Schuldenstands ist die Bilanz der offensichtliche Ausgangspunkt. Aber es sind vor allem die zukünftigen Erträge, die darüber entscheiden, ob Entegris in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich braucht ein Unternehmen freien Cashflow, um seine Schulden zu tilgen; Buchgewinne reichen dafür nicht aus. Der logische Schritt besteht also darin, den Anteil des EBIT zu betrachten, der mit dem tatsächlichen freien Cashflow übereinstimmt. In den letzten drei Jahren meldete Entegris einen freien Cashflow im Wert von 14 % seines EBIT, was wirklich ziemlich niedrig ist. Diese schwache Cash-Conversion untergräbt die Fähigkeit des Unternehmens, Schulden zu verwalten und abzubauen.

Unsere Meinung

Auf den ersten Blick hat uns die Zinsdeckung von Entegris skeptisch gemacht, und die EBIT-Wachstumsrate war nicht verlockender als ein leeres Restaurant in der belebtesten Nacht des Jahres. Die Fähigkeit des Unternehmens, seine Gesamtverbindlichkeiten zu bewältigen, ist jedoch nicht so besorgniserregend. Insgesamt haben wir den Eindruck, dass die Bilanz von Entegris ein ziemliches Risiko für das Unternehmen darstellt. Aus diesem Grund sind wir bei der Aktie recht vorsichtig und meinen, dass die Aktionäre die Liquidität des Unternehmens genau im Auge behalten sollten. Es besteht kein Zweifel daran, dass wir aus der Bilanz am meisten über Schulden erfahren. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - im Gegenteil. Wir haben bei Entegris 2 Warnzeichen identifiziert (von denen mindestens eines potenziell ernst ist) , und diese zu verstehen, sollte Teil Ihres Investitionsprozesses sein.

Wenn Sie zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, dann sollten Sie nicht zögern, noch heute unsere exklusive Liste von Netto-Cash-Wachstumsaktien zu entdecken.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Entegris unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.