Howard Marks drückte es sehr schön aus, als er sagte, dass er sich nicht um die Volatilität des Aktienkurses sorgt, sondern um die Möglichkeit eines dauerhaften Verlustes... und jeder praktische Investor, den ich kenne, sorgt sich um dieses Risiko". Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, da Schulden oft eine Rolle spielen, wenn ein Unternehmen zusammenbricht. Wichtig ist, dass ACM Research, Inc.(NASDAQ:ACMR) Schulden hat. Die eigentliche Frage ist jedoch, ob diese Schulden das Unternehmen risikoreich machen.

Welches Risiko bringt die Verschuldung mit sich?

Schulden und andere Verbindlichkeiten werden für ein Unternehmen dann riskant, wenn es diese Verpflichtungen nicht ohne Weiteres erfüllen kann, sei es mit freiem Cashflow oder durch die Aufnahme von Kapital zu einem attraktiven Preis. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Ein häufigerer (aber immer noch kostspieliger) Fall ist jedoch, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Der Vorteil von Fremdkapital ist natürlich, dass es oft billiges Kapital darstellt, vor allem wenn es die Verwässerung eines Unternehmens durch die Möglichkeit ersetzt, zu hohen Renditen zu reinvestieren. Bei der Betrachtung der Verschuldung eines Unternehmens sollte man zunächst die liquiden Mittel und die Verschuldung zusammen betrachten.

Siehe unsere neueste Analyse für ACM Research

Wie hoch ist die Verschuldung von ACM Research?

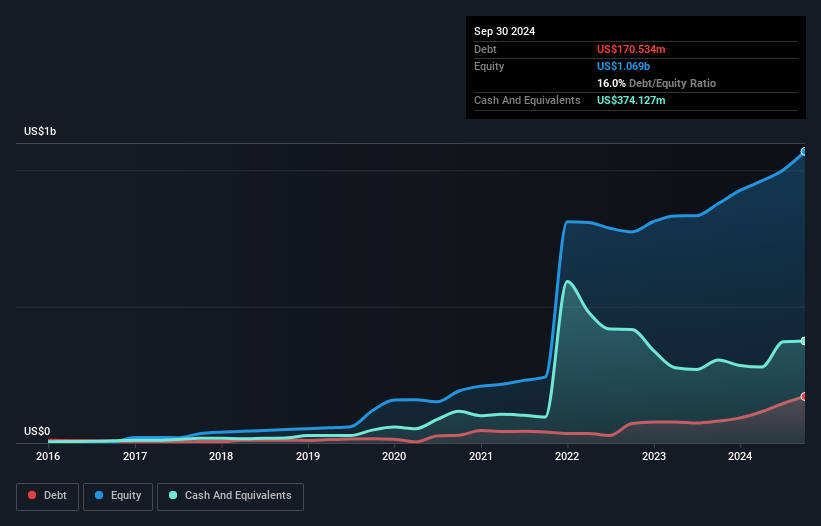

Sie können auf die Grafik unten klicken, um die historischen Zahlen zu sehen, aber sie zeigt, dass ACM Research im September 2024 Schulden in Höhe von 170,5 Mio. US$ hatte, was einen Anstieg von 80,4 Mio. US$ innerhalb eines Jahres bedeutet. Andererseits verfügt das Unternehmen aber auch über Barmittel in Höhe von 374,1 Mio. US$, was zu einer Netto-Cash-Position von 203,6 Mio. US$ führt.

Wie gesund ist die Bilanz von ACM Research?

Die letzten Bilanzdaten zeigen, dass ACM Research Verbindlichkeiten in Höhe von 610,0 Millionen US$ hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 115,1 Millionen US$, die danach fällig werden. Diesen Verpflichtungen stehen Barmittel in Höhe von 374,1 Mio. US$ sowie Forderungen in Höhe von 428,4 Mio. US$ gegenüber, die innerhalb von 12 Monaten fällig werden. Das Unternehmen verfügt also über 77,5 Mio. US$ mehr liquide Mittel als Gesamtverbindlichkeiten.

Diese kurzfristige Liquidität ist ein Zeichen dafür, dass ACM Research seine Schulden wahrscheinlich mit Leichtigkeit zurückzahlen könnte, da seine Bilanz alles andere als angespannt ist. Kurz gesagt, ACM Research verfügt über Nettoliquidität, so dass man mit Fug und Recht behaupten kann, dass das Unternehmen keine hohe Schuldenlast hat!

Darüber hinaus freuen wir uns, dass ACM Research sein EBIT um 46% gesteigert hat, was das Schreckgespenst künftiger Schuldentilgungen verringert. Bei der Analyse des Schuldenniveaus ist die Bilanz der offensichtliche Ansatzpunkt. Aber es sind vor allem die zukünftigen Erträge, die darüber entscheiden werden, ob ACM Research in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich braucht ein Unternehmen einen freien Cashflow, um Schulden zu tilgen; buchhalterische Gewinne reichen dazu nicht aus. ACM Research hat zwar Nettobarmittel in der Bilanz, aber es ist dennoch interessant zu sehen, wie gut das Unternehmen seinen Gewinn vor Zinsen und Steuern (EBIT) in freien Cashflow umwandelt, da dies sowohl den Bedarf an Schulden als auch die Fähigkeit, Schulden zu verwalten, beeinflussen wird. In den letzten drei Jahren verzeichnete ACM Research insgesamt einen erheblichen negativen freien Cashflow. Das mag zwar ein Ergebnis der Wachstumsausgaben sein, macht aber die Verschuldung viel riskanter.

Resümee

Wir haben zwar Verständnis für Anleger, denen die Verschuldung Sorgen bereitet, doch sollten Sie bedenken, dass ACM Research über Nettobarmittel in Höhe von 203,6 Mio. US$ sowie über mehr liquide Mittel als Verbindlichkeiten verfügt. Und das Unternehmen hat uns mit seinem EBIT-Wachstum von 46 % im letzten Jahr beeindruckt. Wir haben also kein Problem mit der Verwendung von Schulden durch ACM Research. Es besteht kein Zweifel, dass wir aus der Bilanz am meisten über Schulden lernen. Allerdings liegt nicht das gesamte Anlagerisiko in der Bilanz - bei weitem nicht. Aus diesem Grund sollten Sie die 2 Warnzeichen beachten, die wir bei ACM Research entdeckt haben.

Letztendlich ist es manchmal einfacher, sich auf Unternehmen zu konzentrieren, die gar keine Schulden brauchen. Eine Liste von Wachstumswerten mit einer Nettoverschuldung von Null können die Leser jetzt 100% kostenlos abrufen.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob ACM Research unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.