Diese 4 Maßnahmen deuten darauf hin, dass die Container Store Group (NYSE:TCS) Schulden auf riskante Weise einsetzt

Howard Marks drückte es sehr schön aus, als er sagte, dass er sich nicht um die Volatilität des Aktienkurses sorgt, sondern um die Möglichkeit eines dauerhaften Verlustes... und jeder praktische Anleger, den ich kenne, sorgt sich um dieses Risiko". Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wichtig ist, dass The Container Store Group, Inc.(NYSE:TCS) Schulden hat. Aber ist diese Verschuldung ein Problem für die Aktionäre?

Wann ist Verschuldung gefährlich?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zurückzuzahlen, entweder mit neuem Kapital oder mit freiem Cashflow. Wenn es wirklich schlimm wird, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Eine üblichere (aber immer noch teure) Situation ist jedoch, dass ein Unternehmen seine Aktionäre zu einem niedrigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Am häufigsten kommt es jedoch vor, dass ein Unternehmen seine Schulden einigermaßen gut verwaltet - und zwar zu seinem eigenen Vorteil. Wenn wir die Verschuldung untersuchen, betrachten wir zunächst die Barmittel und den Schuldenstand zusammen.

Sehen Sie sich unsere neueste Analyse für die Container Store Group an

Wie hoch ist die Verschuldung der Container Store Group?

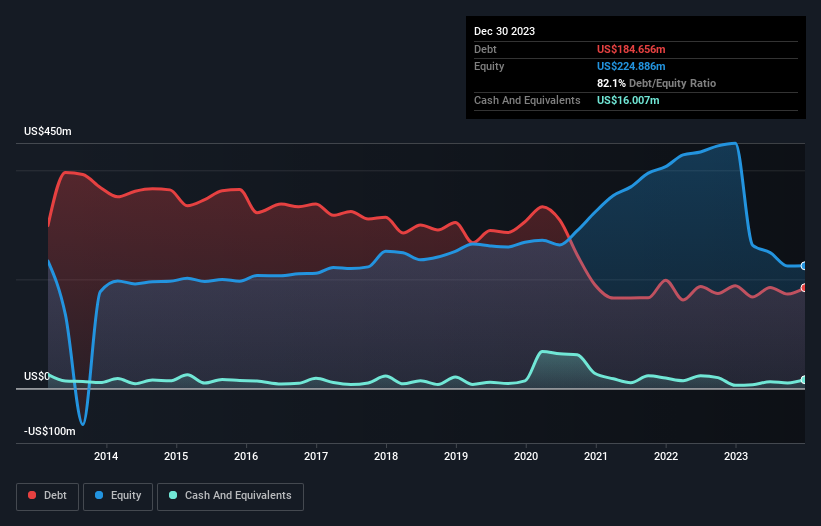

Wie Sie unten sehen können, hatte die Container Store Group im Dezember 2023 Schulden in Höhe von 184,7 Mio. US-Dollar, was in etwa dem Stand des Vorjahres entspricht. Sie können auf das Diagramm klicken, um mehr Details zu sehen. Allerdings verfügte das Unternehmen auch über 16,0 Mio. USD an Barmitteln, so dass die Nettoverschuldung 168,6 Mio. USD betrug.

Wie stark ist die Bilanz der Container Store Group?

Wenn wir die letzten Bilanzdaten näher betrachten, sehen wir, dass die Container Store Group Verbindlichkeiten in Höhe von 192,8 Millionen US-Dollar hat, die innerhalb von 12 Monaten fällig werden, und Verbindlichkeiten in Höhe von 543,1 Millionen US-Dollar, die danach fällig werden. Demgegenüber standen 16,0 Mio. US$ an Barmitteln und 28,7 Mio. US$ an Forderungen, die innerhalb von 12 Monaten fällig waren. Die Verbindlichkeiten übersteigen also die Summe der Barmittel und (kurzfristigen) Forderungen um 691,2 Mio. US$.

Dieses Defizit wirft einen Schatten auf das Unternehmen mit einem Umsatz von 87,9 Mio. US$, wie ein Koloss, der über den Normalsterblichen thront. Wir sind daher der Meinung, dass die Aktionäre dieses Unternehmen genau beobachten sollten. Schließlich würde die Container Store Group wahrscheinlich eine umfangreiche Kapitalaufstockung benötigen, wenn sie heute ihre Gläubiger bezahlen müsste.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Gewinnen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) und das Ergebnis vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Der Vorteil dieses Ansatzes besteht darin, dass wir sowohl die absolute Höhe der Verschuldung (Nettoverschuldung zu EBITDA) als auch die mit dieser Verschuldung verbundenen tatsächlichen Zinsaufwendungen (Zinsdeckungsgrad) berücksichtigen.

Das Verhältnis von Nettoverschuldung zu EBITDA der Container Store Group von 3,7 ist zwar nicht besorgniserregend, aber der extrem niedrige Zinsdeckungsgrad von 0,50 ist unserer Meinung nach ein Zeichen für eine hohe Verschuldung. Es scheint, dass das Unternehmen hohe Abschreibungen vornimmt, so dass seine Schuldenlast vielleicht höher ist, als es auf den ersten Blick scheint, da das EBITDA wohl ein großzügiges Maß für die Erträge ist. Es scheint klar zu sein, dass sich die Kosten für die Kreditaufnahme in letzter Zeit negativ auf die Renditen für die Aktionäre ausgewirkt haben. Noch schlimmer ist, dass das EBIT der Container Store Group in den letzten 12 Monaten um 89 % gesunken ist. Wenn sich die Erträge langfristig so entwickeln, hat das Unternehmen nicht die geringste Chance, seine Schulden zurückzuzahlen. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Schulden analysiert. Aber letztlich wird die künftige Rentabilität des Unternehmens darüber entscheiden, ob die Container Store Group ihre Bilanz im Laufe der Zeit stärken kann. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich kann ein Unternehmen seine Schulden nur mit barem Geld tilgen, nicht mit Buchgewinnen. Wir müssen uns also genau ansehen, ob das EBIT zu einem entsprechenden freien Cashflow führt. In den letzten drei Jahren erwirtschaftete die Container Store Group einen freien Cashflow in Höhe von 11 % ihres EBIT - eine wenig inspirierende Leistung. Diese schwache Cash-Conversion untergräbt die Fähigkeit des Unternehmens, Schulden zu verwalten und abzubauen.

Unsere Meinung

Auf den ersten Blick hat uns die EBIT-Wachstumsrate der Container Store Group skeptisch gemacht, und die Höhe der Gesamtverbindlichkeiten war nicht verlockender als ein leeres Restaurant in der belebtesten Nacht des Jahres. Auch die Umwandlung des EBIT in freien Cashflow ist nicht gerade vertrauenserweckend. Wir halten die Wahrscheinlichkeit, dass die Container Store Group zu viele Schulden hat, für sehr groß. Das macht die Aktie in unseren Augen so riskant, als würde man mit geschlossenen Augen durch einen Hundepark laufen. Aber einige Anleger mögen das anders sehen. Bei der Analyse des Verschuldungsgrads ist die Bilanz der offensichtliche Ansatzpunkt. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - im Gegenteil. Wir haben zum Beispiel 3 Warnzeichen für die Container Store Group entdeckt, die Sie beachten sollten, bevor Sie hier investieren.

Letztendlich ist es manchmal einfacher, sich auf Unternehmen zu konzentrieren, die gar keine Schulden brauchen. Eine Liste mit Wachstumswerten ohne Nettoverschuldung können Sie jetzt 100% kostenlos abrufen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Container Store Group unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.