Die Aktionäre von MOGU Inc.(NYSE:MOGU) würden sich freuen, dass der Aktienkurs einen großartigen Monat hinter sich hat, in dem er um 29 % gestiegen ist und sich von der vorherigen Schwäche erholt hat. Aber die Gewinne des letzten Monats reichten nicht aus, um die Aktionäre zu entschädigen, da der Aktienkurs in den letzten zwölf Monaten immer noch um 5,6 % gesunken ist.

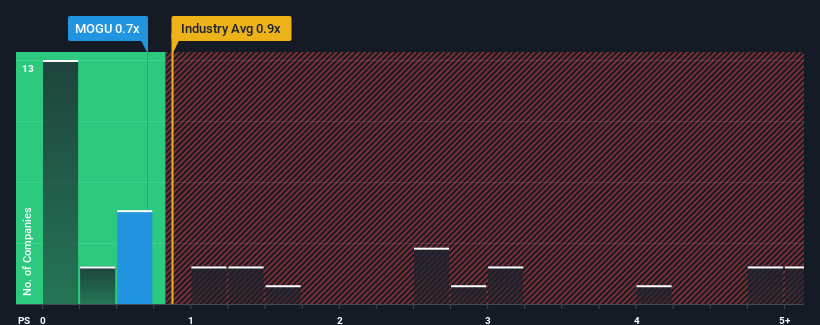

Trotz des Kursanstiegs könnte man meinen, dass das Kurs-Umsatz-Verhältnis von MOGU von 0,7x gleichgültig ist, da der Median des Kurs-Umsatz-Verhältnisses für die Multiline-Einzelhandelsbranche in den Vereinigten Staaten ebenfalls bei 0,9x liegt. Die Anleger könnten jedoch eine eindeutige Chance oder einen potenziellen Rückschlag übersehen, wenn es keine rationale Grundlage für das KGV gibt.

Sehen Sie unsere letzte Analyse für MOGU

Was bedeutet das Kurs-Umsatz-Verhältnis von MOGU für die Aktionäre?

Die rückläufigen Umsätze von MOGU in jüngster Zeit müssten zum Beispiel zu denken geben. Vielleicht glauben die Anleger, dass die jüngste Umsatzentwicklung ausreicht, um mit der Branche Schritt zu halten, so dass das KGV nicht sinkt. Ist dies nicht der Fall, könnten die bestehenden Aktionäre ein wenig nervös sein, was die Tragfähigkeit des Aktienkurses angeht.

Möchten Sie ein vollständiges Bild von den Gewinnen, den Einnahmen und dem Cashflow des Unternehmens erhalten? Dann hilft Ihnen unser kostenloser Bericht über MOGU dabei, die historische Performance des Unternehmens zu beleuchten.Stimmen die Umsatzprognosen mit dem Kurs-Gewinn-Verhältnis überein?

Ein Kurs-Gewinn-Verhältnis wie das von MOGU ist nur dann zu empfehlen, wenn das Wachstum des Unternehmens eng mit dem der Branche übereinstimmt.

Ein Blick zurück zeigt, dass das Umsatzwachstum des Unternehmens im vergangenen Jahr mit einem enttäuschenden Rückgang von 29 % kein Grund zur Freude war. Die letzten drei Jahre sehen auch nicht gut aus, da das Unternehmen insgesamt einen Umsatzrückgang von 68 % zu verzeichnen hatte. Man kann also mit Fug und Recht behaupten, dass das Umsatzwachstum in letzter Zeit für das Unternehmen unerwünscht war.

Wenn man diese mittelfristige Umsatzentwicklung mit der Einjahresprognose der Branche für ein Wachstum von 14 % vergleicht, ergibt sich ein unerfreuliches Bild.

In Anbetracht dieser Informationen finden wir es bedenklich, dass MOGU im Vergleich zur Branche zu einem recht ähnlichen Kurs-Gewinn-Verhältnis gehandelt wird. Offensichtlich sind viele Anleger des Unternehmens weitaus weniger pessimistisch, als es die jüngste Zeit vermuten lässt, und sind nicht bereit, sich von ihren Aktien zu trennen. Es ist gut möglich, dass die bestehenden Aktionäre sich auf zukünftige Enttäuschungen einstellen, wenn das Kurs-Gewinn-Verhältnis auf ein Niveau fällt, das eher den jüngsten negativen Wachstumsraten entspricht.

Was bedeutet das Kurs-Gewinn-Verhältnis von MOGU für die Anleger?

Die Aktien des Unternehmens haben sich deutlich erholt und das Kurs-Gewinn-Verhältnis von MOGU liegt nun wieder im Bereich des Branchenmedians. Es wird argumentiert, dass das Kurs-Umsatz-Verhältnis in bestimmten Branchen ein minderwertiges Maß für den Wert ist, aber es kann ein aussagekräftiger Stimmungsindikator sein.

Unser Blick auf MOGU zeigte, dass die mittelfristig schrumpfenden Umsätze das Kurs-Umsatz-Verhältnis nicht so stark beeinflusst haben, wie wir erwartet hatten, da die Branche wachsen wird. Wenn wir sehen, dass die Einnahmen vor dem Hintergrund steigender Branchenprognosen rückläufig sind, wäre es sinnvoll, einen möglichen Kursrückgang zu erwarten, der das moderate Kurs-Gewinn-Verhältnis nach unten drückt. Wenn sich die jüngsten mittelfristigen Umsatztrends fortsetzen, sind die Investitionen der Aktionäre gefährdet und potenzielle Anleger laufen Gefahr, einen unnötigen Aufschlag zu zahlen.

Wir wollen nicht zu viel verraten, aber wir haben auch 2 Warnzeichen für MOGU gefunden, auf die Sie achten sollten.

Es ist wichtig, dass Sie nach einem großartigen Unternehmen Ausschau halten und nicht nach der erstbesten Idee, die Sie finden. Wenn also wachsende Rentabilität Ihrer Vorstellung von einem großartigen Unternehmen entspricht, werfen Sie einen Blick auf diese kostenlose Liste interessanter Unternehmen mit starkem Gewinnwachstum in jüngster Zeit (und einem niedrigen KGV).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob MOGU unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.