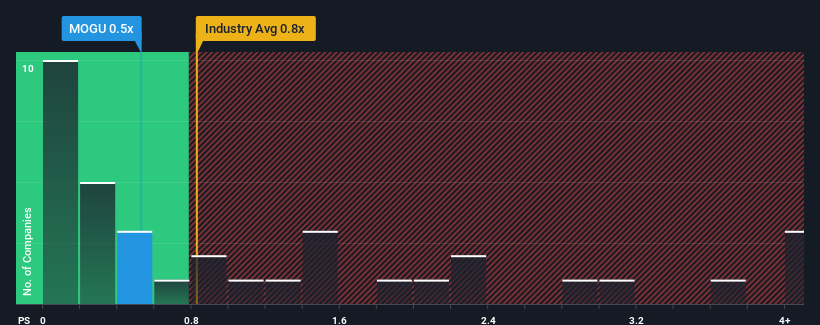

Bei einem mittleren Kurs-Umsatz-Verhältnis (oder "KGV") von fast 0,8 in der Multiline-Einzelhandelsbranche in den Vereinigten Staaten könnte man meinen, dass das KGV von MOGU Inc. (NYSE:MOGU) von 0,5x gleichgültig ist. Investoren könnten jedoch eine klare Chance oder einen potenziellen Rückschlag übersehen, wenn es keine rationale Grundlage für das KGV gibt.

Sehen Sie sich unsere neueste Analyse für MOGU an

Was bedeutet das Kurs-Umsatz-Verhältnis von MOGU für die Aktionäre?

Nehmen wir zum Beispiel an, dass die finanzielle Leistung von MOGU in letzter Zeit schlecht war, da die Einnahmen rückläufig waren. Eine Möglichkeit ist, dass das Kurs-Gewinn-Verhältnis moderat ist, weil die Anleger der Meinung sind, dass das Unternehmen immer noch genug leisten könnte, um in naher Zukunft mit der breiteren Branche gleichzuziehen. Wenn Sie das Unternehmen mögen, würden Sie zumindest hoffen, dass dies der Fall ist, damit Sie möglicherweise einige Aktien aufkaufen können, solange es nicht ganz so günstig ist.

Wir haben keine Analystenprognosen, aber Sie können sich ein Bild davon machen, wie die jüngsten Trends das Unternehmen für die Zukunft aufstellen, indem Sie sich unseren kostenlosen Bericht über die Erträge, den Umsatz und den Cashflow von MOGU ansehen.Was verraten uns die Umsatzwachstumsmetriken über das KGV?

Das Kurs-Gewinn-Verhältnis von MOGU ist typisch für ein Unternehmen, von dem nur ein moderates Wachstum erwartet wird und das sich vor allem im Einklang mit der Branche entwickelt.

Ein Blick zurück zeigt, dass das Umsatzwachstum des Unternehmens im vergangenen Jahr mit einem enttäuschenden Rückgang von 29 % kein Grund zur Freude war. Die letzten drei Jahre sehen auch nicht gut aus, da das Unternehmen insgesamt einen Umsatzrückgang von 68 % zu verzeichnen hatte. Man kann also mit Fug und Recht behaupten, dass das Umsatzwachstum in letzter Zeit für das Unternehmen unerwünscht war.

Vergleicht man dies mit der Branche, für die in den nächsten 12 Monaten ein Wachstum von 15 % prognostiziert wird, so ergibt sich auf der Grundlage der jüngsten mittelfristigen Umsatzergebnisse ein ernüchterndes Bild der Abwärtsdynamik des Unternehmens.

Vor diesem Hintergrund finden wir es besorgniserregend, dass das Kurs-Gewinn-Verhältnis von MOGU höher ist als das seiner Branchenkollegen. Offensichtlich sind viele Investoren des Unternehmens weit weniger bärisch, als es die jüngste Zeit vermuten lässt, und sind nicht bereit, ihre Aktien jetzt loszulassen. Nur die Kühnsten würden davon ausgehen, dass diese Kurse nachhaltig sind, da eine Fortsetzung der jüngsten Umsatztrends den Aktienkurs wahrscheinlich irgendwann belasten wird.

Das letzte Wort

Normalerweise warnen wir davor, bei Investitionsentscheidungen zu viel in das Kurs-Umsatz-Verhältnis hineinzulesen, obwohl es viel darüber aussagen kann, was andere Marktteilnehmer über das Unternehmen denken.

Wir finden es unerwartet, dass MOGU zu einem Kurs-Umsatz-Verhältnis gehandelt wird, das mit dem der übrigen Branche vergleichbar ist, obwohl mittelfristig mit sinkenden Umsätzen zu rechnen ist, während für die Branche insgesamt ein Wachstum erwartet wird. Auch wenn es mit dem der Branche übereinstimmt, fühlen wir uns mit dem aktuellen Kurs-Gewinn-Verhältnis nicht wohl, da diese schlechte Umsatzentwicklung wahrscheinlich nicht lange eine positivere Stimmung unterstützen wird. Wenn sich die jüngsten mittelfristigen Umsatztrends fortsetzen, sind die Investitionen der Aktionäre gefährdet und potenzielle Anleger laufen Gefahr, einen unnötigen Aufschlag zu zahlen.

Das allgegenwärtige Schreckgespenst des Investitionsrisikos muss immer berücksichtigt werden. Wir haben bei MOGU 1 Warnzeichen identifiziert, und das Verständnis sollte Teil Ihres Anlageprozesses sein.

Wenn Sie sich für starke Unternehmen interessieren, die Gewinne erzielen, dann sollten Sie sich diese kostenlose Liste interessanter Unternehmen ansehen, die mit einem niedrigen KGV gehandelt werden (aber bewiesen haben, dass sie ihre Gewinne steigern können).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob MOGU unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.