Genuine Parts Company (NYSE:GPC) hinkt dem Markt bei Wachstum und Preisgestaltung nicht hinterher

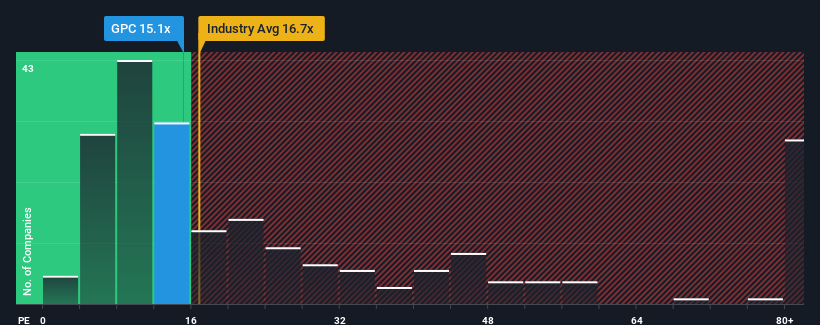

Bei einem durchschnittlichen Kurs-Gewinn-Verhältnis (KGV) von fast 17 in den Vereinigten Staaten könnte man meinen, dass das KGV von Genuine Parts Company (NYSE:GPC) von 15,1 gleichgültig ist. Allerdings könnten die Anleger eine klare Chance oder einen potenziellen Rückschlag übersehen, wenn es keine rationale Grundlage für das KGV gibt.

Mit seinem Gewinnwachstum im positiven Bereich im Vergleich zu den rückläufigen Gewinnen der meisten anderen Unternehmen hat sich Genuine Parts in letzter Zeit recht gut entwickelt. Es könnte sein, dass viele erwarten, dass sich die starke Gewinnentwicklung wie der Rest verschlechtert, was einen Anstieg des KGV verhindert hat. Wenn Sie das Unternehmen mögen, sollten Sie hoffen, dass dies nicht der Fall ist, damit Sie möglicherweise einige Aktien erwerben können, solange sie nicht in der Gunst der Anleger stehen.

Siehe unsere neueste Analyse für Genuine Parts

Wie entwickelt sich das Wachstum von Genuine Parts?

Ein Kurs-Gewinn-Verhältnis (KGV) wie das von Genuine Parts ist nur dann angemessen, wenn das Wachstum des Unternehmens eng mit dem des Marktes übereinstimmt.

Betrachtet man das Gewinnwachstum des letzten Jahres, so verzeichnete das Unternehmen einen beachtlichen Anstieg von 2,5 %. Dies wurde durch einen hervorragenden Zeitraum davor unterstützt, in dem der Gewinn pro Aktie in den letzten drei Jahren um insgesamt 405 % gestiegen ist. Man kann also mit Fug und Recht behaupten, dass das Gewinnwachstum des Unternehmens in letzter Zeit hervorragend war.

Für die Zukunft gehen die zwölf Analysten, die das Unternehmen beobachten, von einem jährlichen Gewinnwachstum von 8,2 % in den nächsten drei Jahren aus. Das entspricht in etwa der Wachstumsprognose von 9,9 % pro Jahr für den breiteren Markt.

In Anbetracht dessen ist es verständlich, dass das KGV von Genuine Parts im Einklang mit den meisten anderen Unternehmen steht. Offensichtlich sind die Aktionäre zufrieden, wenn sie einfach nur durchhalten, während sich das Unternehmen bedeckt hält.

Was können wir aus dem KGV von Genuine Parts lernen?

Es wird behauptet, dass das Kurs-Gewinn-Verhältnis in bestimmten Branchen ein minderwertiger Maßstab für den Wert ist, aber es kann ein aussagekräftiger Indikator für die Unternehmensstimmung sein.

Wie wir vermutet haben, hat unsere Untersuchung der Analystenprognosen von Genuine Parts ergeben, dass die marktkonformen Gewinnaussichten zu dem aktuellen KGV beitragen. In diesem Stadium sind die Anleger der Meinung, dass das Potenzial für eine Verbesserung oder Verschlechterung der Erträge nicht groß genug ist, um ein hohes oder niedriges KGV zu rechtfertigen. Unter diesen Umständen ist es schwer vorstellbar, dass sich der Aktienkurs in naher Zukunft stark in die eine oder andere Richtung bewegen wird.

Abgesehen davon zeigt Genuine Parts in unserer Anlageanalyse 2 Warnzeichen , die Sie kennen sollten.

Es ist wichtig, dass Sie nach einem großartigen Unternehmen Ausschau halten und nicht nur nach der erstbesten Idee, die Sie finden. Werfen Sie also einen Blick auf diese kostenlose Liste interessanter Unternehmen mit starkem Gewinnwachstum in jüngster Zeit (und einem niedrigen KGV).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Genuine Parts unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.