Howard Marks drückte es sehr schön aus, als er sagte, dass er sich nicht um die Volatilität des Aktienkurses sorgt, sondern um die Möglichkeit eines dauerhaften Verlustes... und jeder praktische Investor, den ich kenne, sorgt sich um dieses Risiko". Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man prüft, wie risikoreich es ist, da Schulden oft eine Rolle spielen, wenn ein Unternehmen zusammenbricht. Wichtig ist, dass Dillard's, Inc.(NYSE:DDS) Schulden hat. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Wann ist Verschuldung ein Problem?

Im Allgemeinen werden Schulden nur dann zu einem echten Problem, wenn ein Unternehmen sie nicht ohne Weiteres zurückzahlen kann, sei es durch die Aufnahme von Kapital oder durch seinen eigenen Cashflow. Wenn das Unternehmen seinen gesetzlichen Verpflichtungen zur Rückzahlung der Schulden nicht nachkommen kann, gehen die Aktionäre letztlich leer aus. Ein häufigeres (aber immer noch schmerzhaftes) Szenario ist jedoch, dass das Unternehmen neues Eigenkapital zu einem niedrigen Preis aufnehmen muss, wodurch die Aktionäre dauerhaft verwässert werden. Natürlich gibt es viele Unternehmen, die Schulden zur Wachstumsfinanzierung einsetzen, ohne dass dies negative Folgen hat. Um zu ermitteln, wie hoch die Verschuldung eines Unternehmens ist, muss man zunächst die Barmittel und die Schulden zusammen betrachten.

Siehe unsere neueste Analyse für Dillard's

Wie hoch ist die Verschuldung von Dillard's?

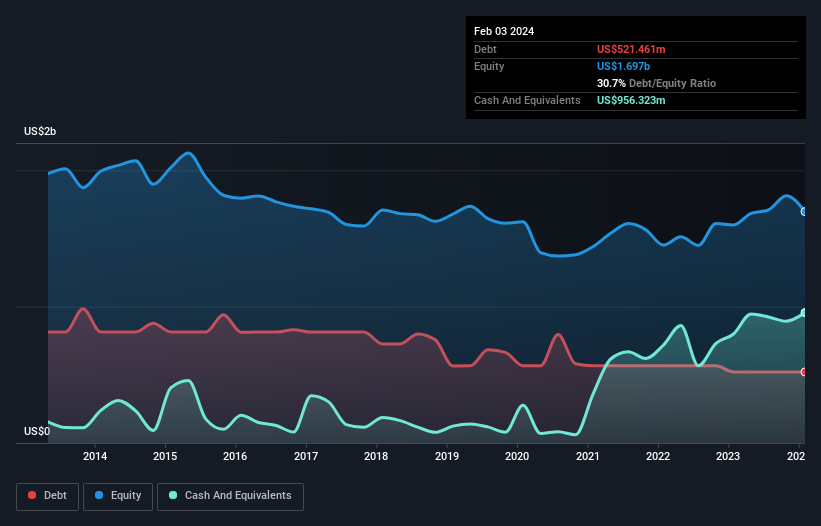

Wie Sie unten sehen können, hatte Dillard's im Februar 2024 Schulden in Höhe von 521,5 Mio. USD, was in etwa dem Stand des Vorjahres entspricht. Sie können auf das Diagramm klicken, um mehr Details zu sehen. Dem stehen jedoch 956,3 Mio. US$ an Barmitteln gegenüber, was einen Nettobarmittelbestand von 434,9 Mio. US$ bedeutet.

Wie gesund ist die Bilanz von Dillard's?

Die jüngsten Bilanzdaten zeigen, dass Dillard's Verbindlichkeiten in Höhe von 827,8 Mio. US$ hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 924,1 Mio. US$, die danach fällig werden. Demgegenüber standen 956,3 Mio. US$ an Barmitteln und 62,2 Mio. US$ an Forderungen, die innerhalb von 12 Monaten fällig wurden. Damit sind die Verbindlichkeiten insgesamt 733,3 Mio. US$ höher als die Barmittel und kurzfristigen Forderungen zusammen.

In Anbetracht der Marktkapitalisierung von Dillard's in Höhe von 6,53 Milliarden US-Dollar ist es schwer zu glauben, dass diese Verbindlichkeiten eine große Bedrohung darstellen. Dennoch ist es klar, dass wir die Bilanz des Unternehmens weiterhin beobachten sollten, damit sie sich nicht zum Schlechten verändert. Dillard's hat zwar erwähnenswerte Verbindlichkeiten, verfügt aber auch über mehr Barmittel als Schulden, so dass wir ziemlich zuversichtlich sind, dass das Unternehmen seine Schulden sicher verwalten kann.

Die schlechte Nachricht ist jedoch, dass das EBIT von Dillard's in den letzten zwölf Monaten um 19 % gesunken ist. Wenn sich dieser Gewinnrückgang fortsetzt, könnte das Unternehmen in eine schwierige Lage geraten. Es besteht kein Zweifel daran, dass wir aus der Bilanz am meisten über Schulden erfahren. Aber letztlich wird die künftige Rentabilität des Unternehmens darüber entscheiden, ob Dillard's seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich braucht ein Unternehmen einen freien Cashflow, um Schulden zu tilgen; buchhalterische Gewinne reichen dafür nicht aus. Dillard's verfügt zwar über Nettobarmittel in seiner Bilanz, aber es lohnt sich dennoch, einen Blick auf die Fähigkeit des Unternehmens zu werfen, den Gewinn vor Zinsen und Steuern (EBIT) in freien Cashflow umzuwandeln, um zu verstehen, wie schnell das Unternehmen diesen Cashflow aufbaut (oder abbaut). In den letzten drei Jahren erwirtschaftete Dillard's einen freien Cashflow in Höhe von sehr robusten 88 % seines EBIT, mehr als wir erwarten würden. Dies versetzt das Unternehmen in eine sehr gute Position, um Schulden abzubauen.

Resümee

Obwohl die Bilanz von Dillard's aufgrund der Gesamtverbindlichkeiten nicht besonders stark ist, ist es eindeutig positiv zu sehen, dass das Unternehmen über Nettobarmittel in Höhe von 434,9 Millionen US-Dollar verfügt. Und es beeindruckte uns mit einem freien Cashflow von 751 Mio. US$, was 88 % des EBIT entspricht. Wir haben also keine Probleme mit der Verschuldung von Dillard's. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber letztlich kann jedes Unternehmen Risiken aufweisen, die außerhalb der Bilanz bestehen. Diese Risiken können schwer zu erkennen sein. Jedes Unternehmen hat sie, und wir haben 2 Warnzeichen für Dillard's ausfindig gemacht ( von denen eines nicht ignoriert werden sollte!), die Sie kennen sollten.

Wenn Sie zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, dann sollten Sie nicht zögern, noch heute unsere exklusive Liste der Aktien mit Nettobargeldwachstum zu entdecken.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Dillard's unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.