Investoren warten immer noch auf einen Rücksetzer bei Camping World Holdings, Inc. (NYSE:CWH)

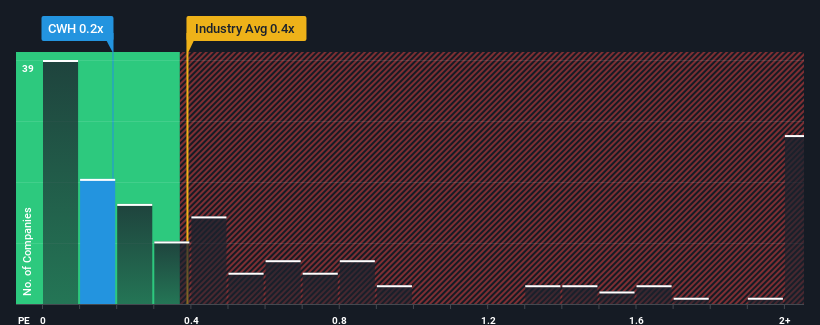

Es ist nicht weit hergeholt zu sagen, dass das Kurs-Umsatz-Verhältnis (oder "KGV") von Camping World Holdings, Inc. (NYSE:CWH) von 0,2x im Moment ziemlich "mittelmäßig" für Unternehmen in der Specialty Retail-Branche in den Vereinigten Staaten erscheint, wo der Median des KGV bei 0,4x liegt. Allerdings könnten die Anleger eine klare Chance oder einen potenziellen Rückschlag übersehen, wenn es keine rationale Grundlage für das KGV gibt.

Siehe unsere letzte Analyse für Camping World Holdings

Wie hat sich Camping World Holdings in letzter Zeit entwickelt?

Camping World Holdings könnte sich besser entwickeln, da die Einnahmen in letzter Zeit rückläufig waren, während die meisten anderen Unternehmen ein positives Einnahmenwachstum verzeichneten. Eine Möglichkeit ist, dass das Kurs-Gewinn-Verhältnis moderat ist, weil die Anleger glauben, dass sich die schlechte Umsatzentwicklung umkehren wird. Sollte dies jedoch nicht der Fall sein, könnten die Anleger überrumpelt werden und zu viel für die Aktie bezahlen.

Möchten Sie herausfinden, wie die Analysten die Zukunft von Camping World Holdings im Vergleich zur Branche einschätzen? In diesem Fall ist unser kostenloser Bericht ein guter Ausgangspunkt.Was verraten uns die Umsatzwachstumsmetriken über das KGV?

Das Kurs-Gewinn-Verhältnis von Camping World Holdings ist typisch für ein Unternehmen, von dem nur ein moderates Wachstum erwartet wird und das sich vor allem im Einklang mit der Branche entwickelt.

Rückblickend hat das letzte Jahr einen frustrierenden 11%igen Rückgang des Umsatzes des Unternehmens gebracht. Das dämpfte den guten Lauf, den das Unternehmen längerfristig hatte, denn das dreijährige Umsatzwachstum liegt immer noch bei insgesamt beachtlichen 14 %. Wir können also zunächst einmal bestätigen, dass das Unternehmen in diesem Zeitraum trotz einiger Schwierigkeiten im Allgemeinen gute Arbeit beim Umsatzwachstum geleistet hat.

Für die Zukunft gehen die zehn Analysten, die das Unternehmen beobachten, von einem Umsatzwachstum von 5,9 % im nächsten Jahr aus. Für die übrige Branche wird ein Wachstum von 4,3 % prognostiziert, was keinen wesentlichen Unterschied darstellt.

Anhand dieser Informationen wird deutlich, warum Camping World Holdings zu einem recht ähnlichen Kurs-Gewinn-Verhältnis wie die Branche gehandelt wird. Es scheint, dass die meisten Anleger ein durchschnittliches zukünftiges Wachstum erwarten und nur bereit sind, einen moderaten Betrag für die Aktie zu zahlen.

Das Fazit zum Kurs-Gewinn-Verhältnis von Camping World Holdings

Es wird argumentiert, dass das Kurs-Umsatz-Verhältnis in bestimmten Branchen ein minderwertiges Maß für den Wert ist, aber es kann ein aussagekräftiger Indikator für die Unternehmensstimmung sein.

Das Kurs-Umsatz-Verhältnis von Camping World Holdings erscheint uns in etwa richtig, wenn man bedenkt, dass die Analysten einen Umsatzausblick prognostizieren, der dem der Fachhandelsbranche ähnelt. Zum gegenwärtigen Zeitpunkt sind die Anleger der Ansicht, dass das Potenzial für eine Verbesserung oder Verschlechterung der Einnahmen nicht groß genug ist, um das Kurs-Gewinn-Verhältnis in eine höhere oder niedrigere Richtung zu treiben. Solange sich diese Bedingungen nicht ändern, werden sie den Aktienkurs auf diesen Niveaus weiter stützen.

Und was ist mit anderen Risiken? Jedes Unternehmen hat sie, und wir haben 3 Warnzeichen für Camping World Holdings ausgemacht ( von denen eines signifikant ist!), die Sie kennen sollten.

Wenn Sie sich für Unternehmen mit einem soliden Gewinnwachstum in der Vergangenheit interessieren, sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit starkem Gewinnwachstum und niedrigen Kurs-Gewinn-Verhältnissen ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Camping World Holdings unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.