Diejenigen, die Aktien der Cato Corporation(NYSE:CATO) halten, werden erleichtert sein, dass der Aktienkurs in den letzten dreißig Tagen um 27 % gestiegen ist, aber er muss weiter steigen, um den Schaden zu beheben, den er in den letzten Jahren in den Portfolios der Anleger verursacht hat. Nicht alle Aktionäre werden jubeln, denn der Aktienkurs ist in den letzten zwölf Monaten immer noch um sehr enttäuschende 28 % gefallen.

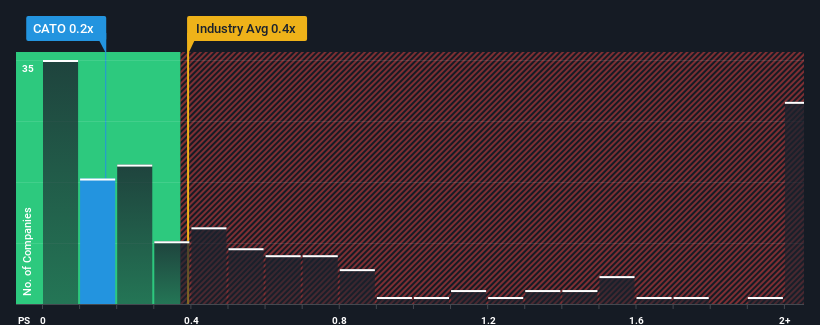

Obwohl der Kurs gestiegen ist, gibt es immer noch nicht viele, die glauben, dass das Kurs-Umsatz-Verhältnis (P/S) von Cato von 0,2x eine Erwähnung wert ist, wenn der Median des P/S in der US-Einzelhandelsbranche bei etwa 0,4x liegt. Investoren könnten jedoch eine klare Chance oder einen potenziellen Rückschlag übersehen, wenn es keine rationale Grundlage für das KGV gibt.

Sehen Sie sich unsere neueste Analyse für Cato an

Wie hat sich Cato in letzter Zeit entwickelt?

Zur Veranschaulichung: Der Umsatz von Cato hat sich im letzten Jahr verschlechtert, was alles andere als ideal ist. Eine Möglichkeit ist, dass das Kurs-Gewinn-Verhältnis moderat ist, weil die Anleger glauben, dass das Unternehmen immer noch genug tun könnte, um in naher Zukunft mit der breiteren Branche gleichzuziehen. Wenn dies nicht der Fall ist, könnten die bestehenden Aktionäre ein wenig nervös sein, was die Tragfähigkeit des Aktienkurses angeht.

Möchten Sie sich ein vollständiges Bild von den Gewinnen, Einnahmen und dem Cashflow des Unternehmens machen? Dann hilft Ihnen unser kostenloser Bericht über Cato dabei, die historische Performance des Unternehmens zu beleuchten.Wie entwickelt sich das Umsatzwachstum von Cato?

Um sein Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste Cato ein Wachstum erzielen, das dem der Branche entspricht.

Ein Blick zurück zeigt, dass das Umsatzwachstum des Unternehmens im letzten Jahr mit einem enttäuschenden Rückgang von 6,8 % kein Grund zur Freude war. Leider ist das Unternehmen damit wieder dort angelangt, wo es vor drei Jahren begonnen hatte, als das Umsatzwachstum in dieser Zeit praktisch inexistent war. Man kann also mit Fug und Recht behaupten, dass das Umsatzwachstum des Unternehmens in letzter Zeit uneinheitlich war.

Vergleicht man die jüngsten mittelfristigen Umsatztrends mit der einjährigen Wachstumsprognose der Branche von 3,7 %, so zeigt sich, dass diese deutlich weniger attraktiv ist.

Vor diesem Hintergrund finden wir es interessant, dass das Kurs-Gewinn-Verhältnis von Cato mit dem seiner Branchenkollegen vergleichbar ist. Offenbar sind viele Anleger des Unternehmens weniger pessimistisch, als es die jüngste Zeit vermuten lässt, und sind nicht bereit, ihre Aktien jetzt loszulassen. Möglicherweise stellen sie sich auf künftige Enttäuschungen ein, wenn das Kurs-Gewinn-Verhältnis auf ein Niveau fällt, das eher den jüngsten Wachstumsraten entspricht.

Das Schlusswort

Die Aktie von Cato hat in letzter Zeit viel Schwung bekommen, was dazu geführt hat, dass ihr Kurs-Gewinn-Verhältnis mit dem Rest der Branche gleichzieht. Wir sind der Meinung, dass das Kurs-Umsatz-Verhältnis nicht in erster Linie ein Bewertungsinstrument ist, sondern eher dazu dient, die aktuelle Stimmung der Anleger und ihre Zukunftserwartungen zu beurteilen.

Unsere Untersuchung von Cato ergab, dass die schwachen dreijährigen Umsatztrends nicht zu einem niedrigeren Kurs-Umsatz-Verhältnis führen, wie wir es erwartet hatten, da sie schlechter aussehen als die aktuellen Branchenaussichten. Wenn wir schwache Einnahmen und ein langsameres Wachstum als in der Branche sehen, vermuten wir, dass der Aktienkurs zu sinken droht und das Kurs-Gewinn-Verhältnis wieder mit den Erwartungen übereinstimmt. Solange sich die jüngsten mittelfristigen Bedingungen nicht verbessern, ist es schwer, den aktuellen Aktienkurs als fairen Wert zu akzeptieren.

Bevor Sie sich Ihre Meinung bilden, haben wir 2 Warnzeichen für Cato entdeckt, die Sie beachten sollten.

Wenn Ihnen Unternehmen mit einem soliden Gewinnwachstum in der Vergangenheit zusagen, sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit starkem Gewinnwachstum und niedrigen Kurs-Gewinn-Verhältnissen ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Cato unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.