Uxin Limited (NASDAQ:UXIN) ist um 36% gefallen, könnte aber riskanter sein als es aussieht

Zum Ärger einiger Aktionäre sind die Aktien von Uxin Limited(NASDAQ:UXIN) im letzten Monat um beachtliche 36 % gefallen, womit sich die schreckliche Entwicklung des Unternehmens fortsetzt. Der jüngste Rückgang vervollständigt die katastrophalen zwölf Monate für die Aktionäre, die in dieser Zeit einen Verlust von 72 % hinnehmen mussten.

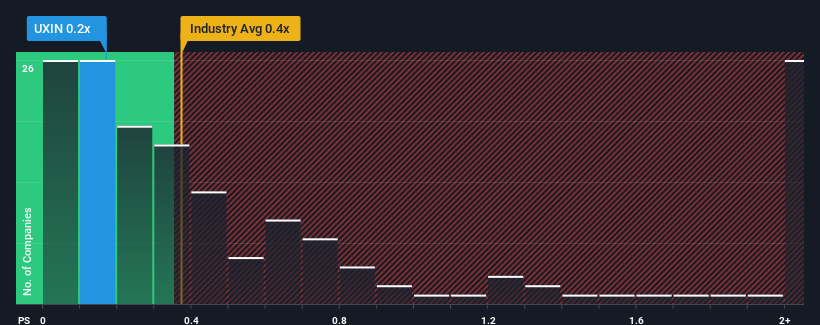

Obwohl der Kurs des Unternehmens erheblich gesunken ist, kann man durchaus sagen, dass das Kurs-Umsatz-Verhältnis (P/S) von Uxin von 0,2x im Vergleich zum Facheinzelhandel in den Vereinigten Staaten, wo das mittlere P/S-Verhältnis bei 0,4x liegt, ziemlich "mittelmäßig" ist. Dies mag zwar nicht auffallen, aber wenn das Kurs-Umsatz-Verhältnis nicht gerechtfertigt ist, könnten die Anleger eine potenzielle Chance verpassen oder eine drohende Enttäuschung ignorieren.

Sehen Sie sich unsere neueste Analyse zu Uxin an

Was bedeutet das Kurs-Umsatz-Verhältnis von Uxin für die Aktionäre?

Uxin hat sich in letzter Zeit nicht gut entwickelt, da seine rückläufigen Einnahmen im Vergleich zu anderen Unternehmen, die im Durchschnitt ein gewisses Wachstum ihrer Einnahmen verzeichnen konnten, schlecht sind. Eine Möglichkeit ist, dass das Kurs-Gewinn-Verhältnis moderat ist, weil die Anleger glauben, dass sich die schlechte Umsatzentwicklung ändern wird. Das sollte man wirklich hoffen, denn sonst zahlt man einen relativ hohen Preis für ein Unternehmen mit einem solchen Wachstumsprofil.

Möchten Sie herausfinden, wie die Analysten die Zukunft von Uxin im Vergleich zur Branche einschätzen? In diesem Fall ist unser kostenloser Bericht ein guter Ausgangspunkt.Wird für Uxin ein Umsatzwachstum prognostiziert?

Das Kurs-Gewinn-Verhältnis von Uxin ist typisch für ein Unternehmen, von dem nur ein moderates Wachstum erwartet wird und das sich vor allem im Einklang mit der Branche entwickelt.

Ein Blick zurück zeigt, dass das Umsatzwachstum des Unternehmens im letzten Jahr mit einem enttäuschenden Rückgang von 35 % keinen Grund zur Freude bot. In den letzten drei Jahren konnte das Unternehmen jedoch trotz der unbefriedigenden kurzfristigen Entwicklung einen hervorragenden Anstieg der Gesamteinnahmen um 106 % verzeichnen. Wir können also zunächst bestätigen, dass das Unternehmen in diesem Zeitraum trotz einiger Schwierigkeiten insgesamt sehr gute Arbeit beim Umsatzwachstum geleistet hat.

Die Schätzungen des einen Analysten, der das Unternehmen beobachtet, gehen von einem Umsatzwachstum von 8,6 % im nächsten Jahr aus. Für den Rest der Branche wird dagegen nur ein Wachstum von 5,5 % prognostiziert, was deutlich weniger attraktiv ist.

Vor diesem Hintergrund finden wir es interessant, dass das Kurs-Gewinn-Verhältnis (KGV) von Uxin dem seiner Branchenkollegen sehr nahe kommt. Offensichtlich sind einige Aktionäre skeptisch gegenüber den Prognosen und haben niedrigere Verkaufspreise akzeptiert.

Das Schlusswort

Nach dem Kurssturz der Uxin-Aktie hält sich das Kurs-Gewinn-Verhältnis gerade noch an den Median der Branche. Das Kurs-Umsatz-Verhältnis sollte zwar nicht ausschlaggebend dafür sein, ob man eine Aktie kauft oder nicht, aber es ist ein recht gutes Barometer für die Umsatzerwartungen.

Wir haben festgestellt, dass Uxin derzeit mit einem niedrigeren Kurs-Umsatz-Verhältnis als erwartet gehandelt wird, da das prognostizierte Umsatzwachstum höher ist als in der Branche insgesamt. Vielleicht ist es die Unsicherheit bei den Umsatzprognosen, die das Kurs-Gewinn-Verhältnis auf dem Niveau der übrigen Branche hält. Diese Unsicherheit scheint sich im Aktienkurs widerzuspiegeln, der zwar stabil ist, aber angesichts der Umsatzprognosen höher sein könnte.

Außerdem sollten Sie sich über diese 3 Warnzeichen informieren, die wir bei Uxin entdeckt haben (darunter 2, die signifikant sind).

Natürlich sind profitable Unternehmen, die in der Vergangenheit ein starkes Gewinnwachstum verzeichnet haben, in der Regel die sicherere Wahl. Daher sollten Sie sich diese kostenlose Sammlung anderer Unternehmen ansehen, die ein vernünftiges Kurs-Gewinn-Verhältnis haben und deren Gewinne stark gewachsen sind.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Uxin unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.