Der massive Kurssprung von 45% bei der Zillow Group, Inc. (NASDAQ:ZG) gibt Anlass zur Besorgnis

Die Aktien der Zillow Group, Inc.(NASDAQ:ZG) haben einen wirklich beeindruckenden Monat hinter sich, in dem sie nach einer wackeligen Periode zuvor um 45 % zulegten. Blickt man etwas weiter zurück, so ist es ermutigend zu sehen, dass die Aktie im letzten Jahr um 64 % gestiegen ist.

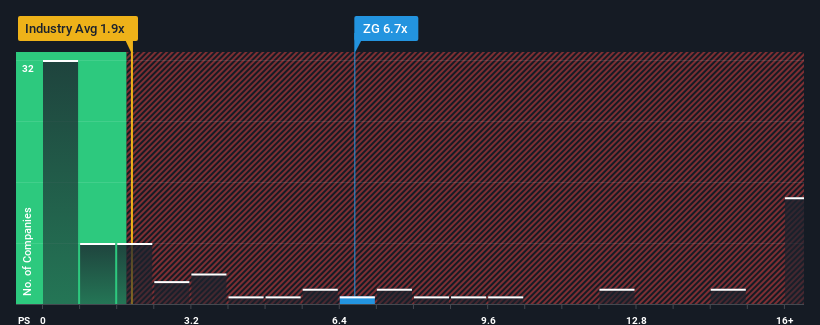

Nach einem so großen Kurssprung, bei dem fast die Hälfte der Unternehmen in der US-Immobilienbranche ein Kurs-Umsatz-Verhältnis (KGV) von weniger als 1,9 aufweisen, könnte man meinen, dass die Zillow Group mit ihrem KGV von 6,7 eine Aktie ist, die es nicht wert ist, untersucht zu werden. Wir müssten jedoch etwas tiefer graben, um festzustellen, ob es eine rationale Grundlage für das stark erhöhte KGV gibt.

Siehe unsere letzte Analyse für Zillow Group

Wie sich Zillow Group entwickelt hat

Die Zillow Group könnte sich besser entwickeln, da ihre Einnahmen in letzter Zeit rückläufig waren, während die meisten anderen Unternehmen ein positives Einnahmenwachstum verzeichneten. Eine Möglichkeit ist, dass das Kurs-Gewinn-Verhältnis hoch ist, weil die Anleger glauben, dass sich die schlechte Umsatzentwicklung ändern wird. Sollte dies jedoch nicht der Fall sein, könnten die Anleger überrumpelt werden und zu viel für die Aktie bezahlen.

Möchten Sie herausfinden, wie die Analysten die Zukunft der Zillow Group im Vergleich zur Branche einschätzen? In diesem Fall ist unser kostenloser Bericht ein guter Ausgangspunkt.Wird für die Zillow Group ein ausreichendes Umsatzwachstum prognostiziert?

Ein so steiles Kurs-Gewinn-Verhältnis wie das der Zillow Group ist nur dann angemessen, wenn das Wachstum des Unternehmens auf dem besten Weg ist, die Branche deutlich zu übertreffen.

Rückblickend hat das Unternehmen im letzten Jahr einen frustrierenden Umsatzrückgang von 7,4 % zu verzeichnen. Die letzten drei Jahre sehen auch nicht gut aus, da das Unternehmen insgesamt einen Umsatzrückgang von 45 % zu verzeichnen hatte. Man kann also mit Fug und Recht behaupten, dass das Umsatzwachstum in letzter Zeit für das Unternehmen unerwünscht war.

Die Analysten, die das Unternehmen beobachten, gehen davon aus, dass die Einnahmen in den kommenden drei Jahren um 10 % pro Jahr steigen werden. Da für die Branche ein jährliches Wachstum von 11 % prognostiziert wird, ist das Unternehmen in der Lage, ein vergleichbares Ergebnis zu erzielen.

Angesichts dieser Informationen finden wir es interessant, dass die Zillow Group im Vergleich zur Branche mit einem hohen Kurs-Gewinn-Verhältnis gehandelt wird. Es scheint, dass die meisten Anleger die eher durchschnittlichen Wachstumserwartungen ignorieren und bereit sind, für ein Engagement in der Aktie einen höheren Preis zu zahlen. Allerdings werden zusätzliche Gewinne nur schwer zu erzielen sein, da dieses Niveau des Umsatzwachstums den Aktienkurs wahrscheinlich irgendwann belasten wird.

Was können wir aus dem Kurs-Gewinn-Verhältnis der Zillow Group lernen?

Das Kurs-Gewinn-Verhältnis (KGV) der Zillow Group hat sich im letzten Monat dank eines praktischen Anstiegs des Aktienkurses gut entwickelt. Es wird argumentiert, dass das Kurs-Umsatz-Verhältnis in bestimmten Branchen ein minderwertiges Maß für den Wert ist, aber es kann ein aussagekräftiger Stimmungsindikator sein.

In Anbetracht der Tatsache, dass die künftigen Umsatzprognosen der Zillow Group mit denen der gesamten Branche übereinstimmen, ist die Tatsache, dass das Unternehmen mit einem erhöhten Kurs-Umsatz-Verhältnis gehandelt wird, etwas überraschend. Wenn wir ein Umsatzwachstum sehen, das gerade so hoch ist wie in der Branche, erwarten wir nicht, dass das erhöhte Kurs-Gewinn-Verhältnis auf lange Sicht überhöht bleibt. Um das derzeitige Kurs-Umsatz-Verhältnis zu rechtfertigen, ist eine positive Veränderung erforderlich.

Bevor Sie sich eine Meinung bilden, haben wir 1 Warnzeichen für Zillow Group entdeckt, das Sie beachten sollten.

Es ist wichtig, dass Sie nach einem großartigen Unternehmen Ausschau halten und nicht nur nach der erstbesten Idee, die Sie finden. Wenn also wachsende Rentabilität Ihrer Vorstellung von einem großartigen Unternehmen entspricht, werfen Sie einen Blick auf diese kostenlose Liste interessanter Unternehmen mit starkem Gewinnwachstum in letzter Zeit (und einem niedrigen KGV).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Zillow Group unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.