Anleger, die vor drei Jahren in InterGroup (NASDAQ:INTG) investiert haben, liegen immer noch 35% im Minus, selbst nach einem Plus von 12% in der vergangenen Woche

Die Aktionäre der InterGroup Corporation(NASDAQ:INTG) können sich freuen, dass der Aktienkurs im letzten Monat um 23 % gestiegen ist. Das ändert aber nichts an der Tatsache, dass die Rendite in den letzten drei Jahren nicht gerade erfreulich war. Um die Wahrheit zu sagen, ist der Aktienkurs in drei Jahren um 35 % gesunken, und diese Rendite, lieber Leser, bleibt hinter dem zurück, was Sie durch passives Investieren mit einem Indexfonds hätten erzielen können.

Der jüngste Anstieg um 12 % könnte ein positives Zeichen für die Zukunft sein, also werfen wir einen Blick auf die historischen Fundamentaldaten.

Sehen Sie sich unsere letzte Analyse zu InterGroup an

InterGroup ist derzeit nicht profitabel, so dass die meisten Analysten auf das Umsatzwachstum schauen würden, um eine Vorstellung davon zu bekommen, wie schnell das zugrunde liegende Geschäft wächst. Aktionäre von unrentablen Unternehmen wünschen sich in der Regel ein starkes Umsatzwachstum. Wie Sie sich vorstellen können, führt ein schnelles Umsatzwachstum, wenn es beibehalten wird, oft zu einem schnellen Gewinnwachstum.

In den letzten drei Jahren wuchs der Umsatz von InterGroup um 26 % pro Jahr, zusammengerechnet. Das ist schneller als bei den meisten Pre-Profit-Unternehmen. Während die Einnahmen stiegen, sank der Aktienkurs um 11 % pro Jahr. Das scheint ein unglückliches Ergebnis für die Aktionäre zu sein. Es ist möglich, dass der frühere Aktienkurs von einem unrealistisch hohen zukünftigen Wachstum ausging. Bevor ein Kauf in Erwägung gezogen wird, sollten Anleger prüfen, wie schnell die Ausgaben im Verhältnis zu den Einnahmen steigen.

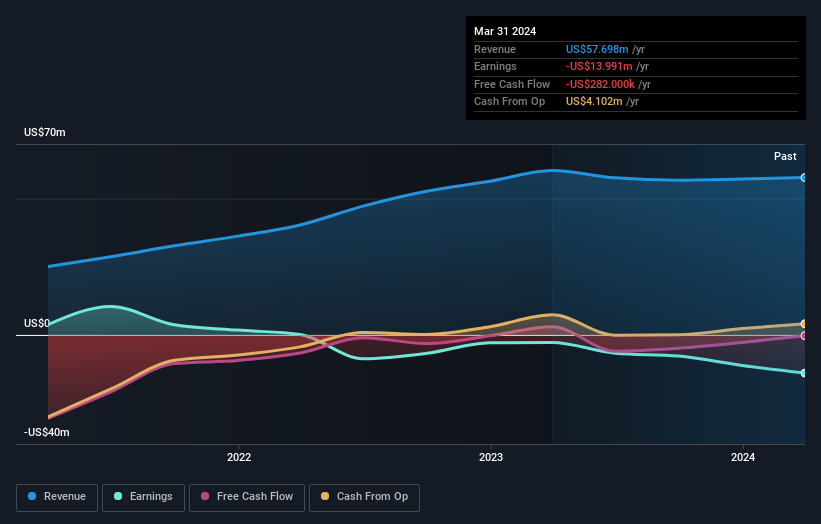

In der nachstehenden Abbildung können Sie sehen, wie sich die Erträge und Einnahmen im Laufe der Zeit verändert haben (klicken Sie auf das Diagramm, um die genauen Werte zu sehen).

Wenn Sie mit dem Gedanken spielen, InterGroup-Aktien zu kaufen oder zu verkaufen, sollten Sie sich diesen KOSTENLOSEN detaillierten Bericht über die Bilanz des Unternehmens ansehen.

Eine andere Sichtweise

Die InterGroup-Aktionäre haben in diesem Jahr 33 % verloren, während der Markt selbst um 28 % gestiegen ist. Bedenken Sie jedoch, dass selbst die besten Aktien über einen Zeitraum von zwölf Monaten manchmal schlechter abschneiden als der Markt. Bedauerlicherweise bildet die Performance des letzten Jahres den Abschluss einer schlechten Serie, wobei die Aktionäre über fünf Jahre einen Gesamtverlust von 4 % pro Jahr hinnehmen mussten. Generell kann eine langfristige Kursschwäche ein schlechtes Zeichen sein, doch sollten Anleger, die auf eine Trendwende hoffen, die Aktie beobachten. Es lohnt sich zwar, die verschiedenen Auswirkungen zu berücksichtigen, die die Marktbedingungen auf den Aktienkurs haben können, doch gibt es andere Faktoren, die noch wichtiger sind. Ein typisches Beispiel: Wir haben 4 Warnzeichen für InterGroup ausfindig gemacht, auf die Sie achten sollten, und 2 davon sollten Sie nicht ignorieren.

Aber Achtung: InterGroup ist möglicherweise nicht die beste Aktie zum Kauf. Werfen Sie also einen Blick auf diese kostenlose Liste interessanter Unternehmen mit vergangenem Gewinnwachstum (und weiteren Wachstumsprognosen).

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an amerikanischen Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob InterGroup unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.