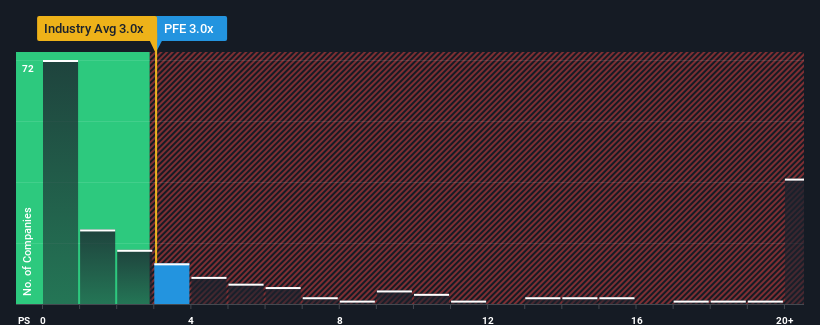

Es gibt nicht viele, die das Kurs-Umsatz-Verhältnis (oder "KGV") von Pfizer Inc.(NYSE:PFE) von 3x für erwähnenswert halten, wenn der Median des KGV für die Pharmabranche in den USA sehr ähnlich ist. Das mag zwar nicht weiter auffallen, aber wenn das Kurs-Umsatz-Verhältnis nicht gerechtfertigt ist, könnten die Anleger eine potenzielle Chance verpassen oder eine drohende Enttäuschung ignorieren.

Siehe unsere neueste Analyse für Pfizer

Wie sich Pfizer entwickelt hat

Während die Branche in letzter Zeit ein Umsatzwachstum verzeichnete, hat Pfizer den Rückwärtsgang eingelegt, was nicht gut ist. Eine Möglichkeit ist, dass das Kurs-Gewinn-Verhältnis moderat ist, weil die Anleger davon ausgehen, dass sich die schlechte Umsatzentwicklung umkehren wird. Sollte dies jedoch nicht der Fall sein, könnten die Anleger überrumpelt werden, indem sie zu viel für die Aktie bezahlen.

Sie möchten sich ein vollständiges Bild von den Analystenschätzungen für das Unternehmen machen? Dann hilft Ihnen unser kostenloser Bericht über Pfizer dabei, die kommenden Entwicklungen zu erkennen.Stimmen die Umsatzprognosen mit dem Kurs-Gewinn-Verhältnis (KGV) überein?

Ein Kurs-Gewinn-Verhältnis (KGV) wie das von Pfizer ist nur dann sinnvoll, wenn das Wachstum des Unternehmens eng mit dem der Branche übereinstimmt.

Bei der Durchsicht der Finanzzahlen des letzten Jahres mussten wir mit Enttäuschung feststellen, dass die Einnahmen des Unternehmens um 30 % zurückgegangen sind. Damit wurden alle Gewinne der letzten drei Jahre zunichte gemacht, so dass sich die Einnahmen insgesamt praktisch nicht verändert haben. Wir haben also den Eindruck, dass das Unternehmen in dieser Zeit ein gemischtes Ergebnis in Bezug auf die Steigerung der Einnahmen erzielt hat.

Die Analysten, die das Unternehmen beobachten, gehen davon aus, dass die Einnahmen in den kommenden drei Jahren um 5,2 % pro Jahr steigen werden. Für die übrige Branche wird dagegen ein jährliches Wachstum von 17 % prognostiziert, was deutlich attraktiver ist.

In Anbetracht dessen ist es merkwürdig, dass das Kurs-Gewinn-Verhältnis von Pfizer mit dem der meisten anderen Unternehmen übereinstimmt. Es scheint, dass die meisten Anleger die recht begrenzten Wachstumserwartungen ignorieren und bereit sind, für ein Engagement in der Aktie einen höheren Preis zu zahlen. Diese Aktionäre stellen sich möglicherweise auf künftige Enttäuschungen ein, wenn das Kurs-Gewinn-Verhältnis auf ein Niveau fällt, das den Wachstumsaussichten besser entspricht.

Das Wichtigste zum Schluss

Im Allgemeinen ziehen wir es vor, das Kurs-Umsatz-Verhältnis nur zu verwenden, um festzustellen, wie der Markt die allgemeine Gesundheit eines Unternehmens einschätzt.

Unser Blick auf die Analystenprognosen zu den Umsatzaussichten von Pfizer hat gezeigt, dass die schlechteren Umsatzaussichten das Kurs-Umsatz-Verhältnis nicht so stark negativ beeinflussen, wie wir es vorhergesagt hätten. Bei Unternehmen mit im Branchenvergleich relativ schwachen Ertragsaussichten vermuten wir, dass der Aktienkurs zu sinken droht, wodurch das moderate KGV sinkt. Solche Umstände stellen ein Risiko für derzeitige und künftige Anleger dar, da die Aktienkurse fallen könnten, wenn das geringe Umsatzwachstum die Stimmung beeinträchtigt.

Wir wollen nicht zu viel verraten, aber wir haben auch 2 Warnzeichen für Pfizer gefunden, auf die Sie achten sollten.

Es ist wichtig, dass Sie nach einem großartigen Unternehmen Ausschau halten und nicht nur nach der erstbesten Idee, auf die Sie stoßen. Wenn also wachsende Rentabilität Ihrer Vorstellung von einem großartigen Unternehmen entspricht, werfen Sie einen Blick auf diese kostenlose Liste interessanter Unternehmen mit starkem Gewinnwachstum in jüngster Zeit (und einem niedrigen KGV).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Pfizer unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.