Xencor, Inc.'s (NASDAQ:XNCR) gedämpfte Umsätze trotz eines 29%igen Anstiegs des Aktienkurses sind nicht zu übersehen

Trotz einer bereits starken Entwicklung haben die Aktien von Xencor, Inc.(NASDAQ:XNCR) in den letzten dreißig Tagen um 29 % zugelegt. Nicht alle Aktionäre werden jubeln, denn der Aktienkurs ist in den letzten zwölf Monaten immer noch um enttäuschende 19 % gefallen.

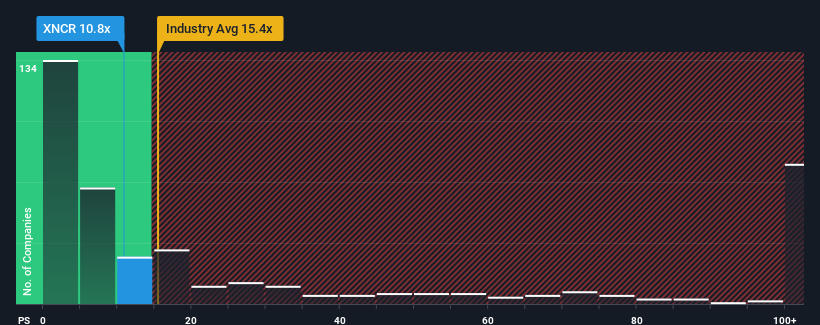

Selbst nach einem so großen Kurssprung könnte Xencor mit seinem Kurs-Umsatz-Verhältnis (oder "P/S") von 10,8x derzeit noch bullische Signale aussenden, da fast die Hälfte aller Unternehmen in der Biotech-Branche in den Vereinigten Staaten ein P/S-Verhältnis von mehr als 15,4x aufweisen und sogar P/S von mehr als 71x nicht ungewöhnlich sind. Das KGV könnte jedoch aus einem bestimmten Grund niedrig sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Sehen Sie sich unsere neueste Analyse zu Xencor an

Was bedeutet das Kurs-Umsatz-Verhältnis von Xencor für die Aktionäre?

Xencor hat sich in letzter Zeit nicht gut entwickelt, da seine rückläufigen Einnahmen im Vergleich zu anderen Unternehmen, die im Durchschnitt ein gewisses Wachstum ihrer Einnahmen verzeichnen konnten, schlecht abschneiden. Es scheint, dass viele davon ausgehen, dass die schlechte Umsatzentwicklung anhalten wird, was das Kurs-Gewinn-Verhältnis gedrückt hat. Wenn dies der Fall ist, werden die bestehenden Aktionäre wahrscheinlich Schwierigkeiten haben, sich für die zukünftige Entwicklung des Aktienkurses zu begeistern.

Möchten Sie sich ein vollständiges Bild von den Analystenschätzungen für das Unternehmen machen? Dann hilft Ihnen unser kostenloser Bericht über Xencor dabei, herauszufinden, was am Horizont zu erwarten ist.Wird für Xencor ein Umsatzwachstum prognostiziert?

Es gibt eine inhärente Annahme, dass ein Unternehmen schlechter abschneiden sollte als die Branche, damit ein KGV wie das von Xencor als angemessen angesehen wird.

Ein Blick zurück zeigt, dass das Umsatzwachstum des Unternehmens im vergangenen Jahr mit einem enttäuschenden Rückgang von 51 % kein Grund zur Freude war. Dennoch ist es bewundernswert, dass die Einnahmen im Vergleich zu vor drei Jahren um insgesamt 72 % gestiegen sind, ungeachtet der letzten 12 Monate. Dementsprechend würden die Aktionäre die mittelfristigen Umsatzwachstumsraten definitiv begrüßen, auch wenn sie es vorgezogen hätten, den Lauf fortzusetzen.

Die neun Analysten, die das Unternehmen beobachten, gehen davon aus, dass die Einnahmen in den kommenden drei Jahren um 22 % pro Jahr steigen werden. Da für die Branche ein jährliches Wachstum von 296 % prognostiziert wird, ist das Unternehmen auf ein schwächeres Umsatzergebnis eingestellt.

In Anbetracht dessen ist es verständlich, dass das Kurs-Gewinn-Verhältnis von Xencor unter dem der meisten anderen Unternehmen liegt. Offensichtlich war es vielen Aktionären unangenehm, an der Aktie festzuhalten, während das Unternehmen möglicherweise eine weniger erfolgreiche Zukunft vor sich hat.

Das Fazit zu Xencors KGV

Der jüngste Kursanstieg reichte nicht aus, um das Kurs-Gewinn-Verhältnis von Xencor in die Nähe des Branchenmedians zu bringen. Wir sind der Meinung, dass das Kurs-Umsatz-Verhältnis nicht in erster Linie ein Bewertungsinstrument ist, sondern eher dazu dient, die aktuelle Stimmung der Anleger und ihre Zukunftserwartungen zu beurteilen.

Unsere Analyse der Analystenprognosen von Xencor bestätigt erwartungsgemäß, dass die enttäuschenden Umsatzprognosen des Unternehmens einen wesentlichen Beitrag zu seinem niedrigen Kurs-Gewinn-Verhältnis leisten. Zum jetzigen Zeitpunkt sind die Anleger der Meinung, dass das Potenzial für eine Verbesserung der Einnahmen nicht groß genug ist, um ein höheres Kurs-Gewinn-Verhältnis zu rechtfertigen. Das Unternehmen wird eine Wende des Schicksals brauchen, um einen Anstieg des Kurs-Gewinn-Verhältnisses in der Zukunft zu rechtfertigen.

Es gibt auch andere wichtige Risikofaktoren, die vor einer Investition zu berücksichtigen sind, und wir haben ein Warnzeichen für Xencor entdeckt, das Sie beachten sollten.

Wenn Sie an starken Unternehmen interessiert sind, die Gewinne erzielen, dann sollten Sie sich diese kostenlose Liste interessanter Unternehmen ansehen, die mit einem niedrigen KGV gehandelt werden (aber bewiesen haben, dass sie ihre Gewinne steigern können).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Xencor unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.