Science 37 Holdings, Inc. (NASDAQ:SNCE) ist vielleicht nicht so falsch bewertet, wie es aussieht

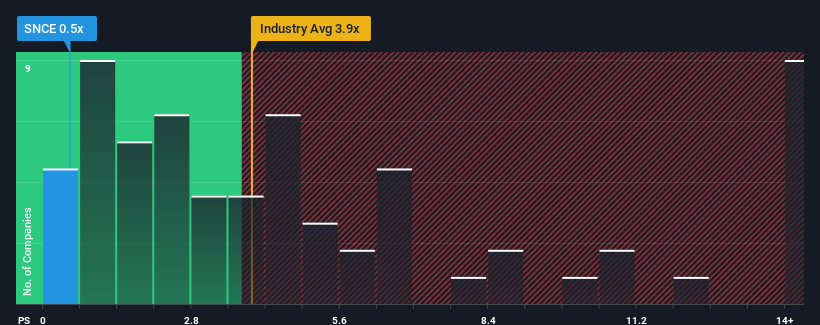

Mit einem Kurs-Umsatz-Verhältnis (oder "KGV") von 0,5x sendet Science 37 Holdings, Inc.(NASDAQ:SNCE) derzeit möglicherweise sehr bullische Signale aus, wenn man bedenkt, dass fast die Hälfte aller Life-Sciences-Unternehmen in den Vereinigten Staaten ein KGV von mehr als 3,9 haben und sogar KGVs von mehr als 7 nicht ungewöhnlich sind. Dennoch müssten wir etwas tiefer graben, um festzustellen, ob es eine rationale Grundlage für das stark reduzierte KGV gibt.

Siehe unsere letzte Analyse zu Science 37 Holdings

Wie sieht die jüngste Performance von Science 37 Holdings aus?

Mit einem Umsatz, der in letzter Zeit stärker als der Branchendurchschnitt zurückgegangen ist, hat sich Science 37 Holdings sehr schleppend entwickelt. Das Kurs-Gewinn-Verhältnis (KGV) ist wahrscheinlich deshalb so niedrig, weil die Anleger davon ausgehen, dass sich diese schlechte Umsatzentwicklung nicht verbessern wird. Obwohl man also sagen könnte, dass die Aktie billig ist, werden die Anleger auf eine Verbesserung warten, bevor sie sie als preiswert ansehen. Zumindest sollten Sie hoffen, dass sich der Umsatzrückgang nicht noch weiter verschlimmert, wenn Sie Aktien kaufen wollen, die gerade in Ungnade gefallen sind.

Möchten Sie herausfinden, wie die Analysten die Zukunft von Science 37 Holdings im Vergleich zur Branche einschätzen? In diesem Fall ist unser kostenloser Bericht ein guter Ausgangspunkt.Was sagen uns die Umsatzwachstumsmetriken über das niedrige KGV?

Um sein Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste Science 37 Holdings ein anämisches Wachstum aufweisen, das deutlich hinter dem der Branche zurückbleibt.

Bei der Durchsicht der Finanzzahlen des letzten Jahres mussten wir mit Enttäuschung feststellen, dass die Einnahmen des Unternehmens um 19 % zurückgingen. Einige sehr starke Jahre davor bedeuten jedoch, dass das Unternehmen in den letzten drei Jahren immer noch in der Lage war, seine Einnahmen um insgesamt 154 % zu steigern. Die Aktionäre hätten es zwar lieber gesehen, wenn die Entwicklung so weitergegangen wäre, aber die mittelfristigen Umsatzwachstumsraten würden sie sicher begrüßen.

Die fünf Analysten, die das Unternehmen beobachten, gehen davon aus, dass die Einnahmen in den kommenden drei Jahren um 18 % pro Jahr steigen werden. Da für die Branche nur ein jährliches Wachstum von 4,8 % prognostiziert wird, ist das Unternehmen in der Lage, ein höheres Umsatzergebnis zu erzielen.

Angesichts dieser Informationen finden wir es merkwürdig, dass Science 37 Holdings zu einem Kurs-Gewinn-Verhältnis gehandelt wird, das unter dem der Branche liegt. Offenbar zweifeln einige Aktionäre an den Prognosen und haben deutlich niedrigere Verkaufspreise akzeptiert.

Was bedeutet das Kurs-Umsatz-Verhältnis von Science 37 Holdings für die Anleger?

Das Kurs-Umsatz-Verhältnis sollte zwar nicht ausschlaggebend dafür sein, ob man eine Aktie kauft oder nicht, aber es ist ein recht gutes Barometer für die Umsatzerwartungen.

Ein Blick auf die Einnahmen von Science 37 Holdings zeigt, dass das Kurs-Umsatz-Verhältnis trotz glühender Wachstumsprognosen viel niedriger ist, als wir erwarten würden. Der Grund für dieses niedrige KGV könnte in den Risiken liegen, die der Markt einpreist. Zumindest die Preisrisiken scheinen sehr gering zu sein, aber die Anleger scheinen zu glauben, dass die künftigen Einnahmen sehr volatil sein könnten.

Bevor Sie sich eine Meinung bilden, haben wir 5 Warnzeichen für Science 37 Holdings entdeckt, auf die Sie achten sollten.

Wenn Ihnen Unternehmen mit einem soliden Gewinnwachstum in der Vergangenheit zusagen, sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit starkem Gewinnwachstum und niedrigen KGVs ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Science 37 Holdings unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.