Der Preis von MannKind Corporation (NASDAQ:MNKD) stimmt, aber das Wachstum ist mangelhaft

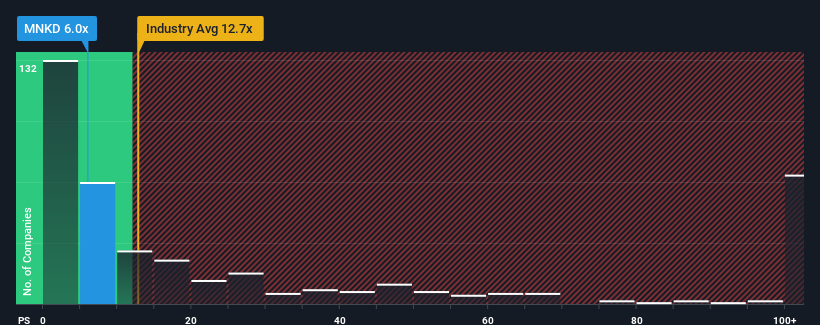

Das Kurs-Umsatz-Verhältnis (oder "KGV") von MannKind Corporation(NASDAQ:MNKD) von 6x lässt das Unternehmen im Vergleich zur Biotech-Branche in den USA, in der etwa die Hälfte der Unternehmen KGVs von über 12,7x und sogar KGVs von über 54x recht häufig vorkommen, derzeit wie einen starken Kauf erscheinen. Das KGV könnte jedoch aus einem bestimmten Grund recht niedrig sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Sehen Sie sich unsere letzte Analyse für MannKind an

Wie hat sich MannKind in letzter Zeit entwickelt?

MannKind hat in letzter Zeit sicherlich gute Arbeit geleistet, da das Unternehmen seinen Umsatz stärker als die meisten anderen Unternehmen steigern konnte. Eine Möglichkeit ist, dass das Kurs-Gewinn-Verhältnis niedrig ist, weil die Anleger glauben, dass diese starke Umsatzentwicklung in Zukunft weniger beeindruckend sein könnte. Wenn es dem Unternehmen gelingt, den Kurs zu halten, dann sollten die Anleger mit einem Aktienkurs belohnt werden, der den Umsatzzahlen entspricht.

Möchten Sie herausfinden, wie die Analysten die Zukunft von MannKind im Vergleich zur Branche einschätzen? In diesem Fall ist unser kostenloser Bericht ein guter Ausgangspunkt.Wird für MannKind ein Umsatzwachstum prognostiziert?

Ein so niedriges Kurs-Gewinn-Verhältnis wie das von MannKind ist nur dann wirklich angenehm, wenn das Wachstum des Unternehmens deutlich hinter dem der Branche zurückbleibt.

Ein Blick zurück zeigt, dass das Unternehmen seinen Umsatz im vergangenen Jahr um beeindruckende 132 % steigern konnte. In den letzten drei Jahren ist der Gesamtumsatz sogar um 182 % gestiegen, was auf die kurzfristige Entwicklung zurückzuführen ist. Wir können also zunächst bestätigen, dass das Unternehmen in diesem Zeitraum eine großartige Leistung bei der Steigerung seiner Einnahmen erbracht hat.

Die sechs Analysten, die das Unternehmen beobachten, gehen davon aus, dass die Einnahmen in den kommenden drei Jahren um 29 % pro Jahr steigen werden. Für den Rest der Branche wird ein jährliches Wachstum von 243 % prognostiziert, was deutlich attraktiver ist.

In Anbetracht dessen ist klar, warum das KGV von MannKind hinter dem der Branchenkollegen zurückbleibt. Es scheint, dass die meisten Anleger ein begrenztes zukünftiges Wachstum erwarten und nur bereit sind, einen geringeren Betrag für die Aktie zu zahlen.

Das Schlusswort

Normalerweise warnen wir davor, bei Investitionsentscheidungen zu viel in das Kurs-Umsatz-Verhältnis hineinzulesen, obwohl es viel darüber aussagen kann, was andere Marktteilnehmer über das Unternehmen denken.

Wir haben festgestellt, dass MannKind sein niedriges Kurs-Umsatz-Verhältnis beibehält, weil das prognostizierte Wachstum erwartungsgemäß niedriger ist als das der Branche. Der Pessimismus der Aktionäre hinsichtlich der Ertragsaussichten des Unternehmens scheint der Hauptgrund für das niedrige KGV zu sein. Unter diesen Umständen ist es schwer vorstellbar, dass der Aktienkurs in naher Zukunft stark ansteigen wird.

Beachten Sie zum Beispiel die Risiken - bei MannKind gibt es 2 Warnzeichen (und eines, das uns ein wenig unangenehm ist), die Sie kennen sollten.

Natürlich sind profitable Unternehmen, die in der Vergangenheit ein starkes Gewinnwachstum verzeichnet haben, im Allgemeinen eine sichere Wette. Sehen Sie sich daher diese kostenlose Sammlung anderer Unternehmen an, die ein vernünftiges Kurs-Gewinn-Verhältnis aufweisen und ein starkes Gewinnwachstum erzielt haben.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob MannKind unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.