Aktionäre von Incyte (NASDAQ:INCY) sind im Minus, wenn sie vor drei Jahren investiert haben

Für viele Anleger geht es bei der Aktienauswahl vor allem darum, höhere Renditen als der Gesamtmarkt zu erzielen. Aber es ist so gut wie sicher, dass man manchmal Aktien kauft, die hinter den durchschnittlichen Renditen des Marktes zurückbleiben. Leider ist dies bei den längerfristigen Aktionären der Incyte Corporation(NASDAQ:INCY) der Fall, denn der Aktienkurs ist in den letzten drei Jahren um 23 % gesunken und liegt damit deutlich unter der Marktrendite von rund 26 %. In jüngster Zeit ist der Aktienkurs innerhalb eines Monats um weitere 17 % gefallen.

Da die Aktionäre längerfristig im Minus sind, sollten wir uns die zugrunde liegenden Fundamentaldaten in diesem Zeitraum ansehen und prüfen, ob sie mit den Renditen übereinstimmen.

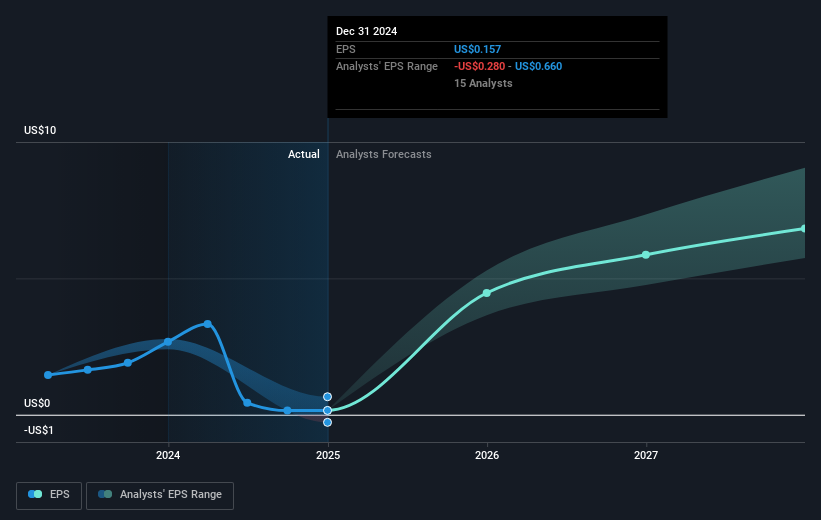

Es lässt sich nicht leugnen, dass die Märkte manchmal effizient sind, aber die Preise spiegeln nicht immer die zugrunde liegende Unternehmensleistung wider. Eine fehlerhafte, aber vernünftige Methode, um zu beurteilen, wie sich die Stimmung um ein Unternehmen verändert hat, ist der Vergleich des Gewinns je Aktie (EPS) mit dem Aktienkurs.

In den drei Jahren, in denen der Aktienkurs fiel, sank der Gewinn pro Aktie (EPS) von Incyte jedes Jahr um 66 %. Dieser Rückgang des Gewinns pro Aktie ist stärker als der Rückgang des Aktienkurses um 8 % pro Jahr. Möglicherweise ist der Markt also im Moment nicht allzu besorgt über die EPS-Zahl - oder er hat einen Teil des Rückgangs bereits eingepreist. Bei einem Kurs-Gewinn-Verhältnis von 363,49 kann man mit Fug und Recht behaupten, dass der Markt eine rosige Zukunft für das Unternehmen sieht.

Unten sehen Sie, wie sich das EPS im Laufe der Zeit verändert hat (die genauen Werte erfahren Sie, wenn Sie auf das Bild klicken).

Dieser kostenlose interaktive Bericht über die Gewinne, Einnahmen und den Cashflow von Incyte ist ein guter Ausgangspunkt, wenn Sie die Aktie weiter untersuchen möchten.

Eine andere Sichtweise

Incyte erzielte in den letzten zwölf Monaten einen TSR von 7,2 %. Diese Rendite liegt jedoch unter der des Marktes. Positiv betrachtet ist das immer noch ein Gewinn, und er ist sicherlich besser als der jährliche Verlust von etwa 3 %, den die Aktie über ein halbes Jahrzehnt hinnehmen musste. Es könnte durchaus sein, dass sich das Geschäft stabilisiert. Es lohnt sich zwar, die verschiedenen Auswirkungen zu berücksichtigen, die die Marktbedingungen auf den Aktienkurs haben können, aber es gibt andere Faktoren, die noch wichtiger sind. Nehmen wir zum Beispiel die Risiken. Jedes Unternehmen hat welche, und wir haben 3 Warnzeichen für Incyte ausgemacht, die Sie kennen sollten.

Es kann natürlich sein, dass Sie eine fantastische Investition finden, wenn Sie woanders suchen. Werfen Sie also einen Blick auf diese kostenlose Liste von Unternehmen, von denen wir erwarten, dass sie ihre Gewinne steigern werden.

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an amerikanischen Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Incyte unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.