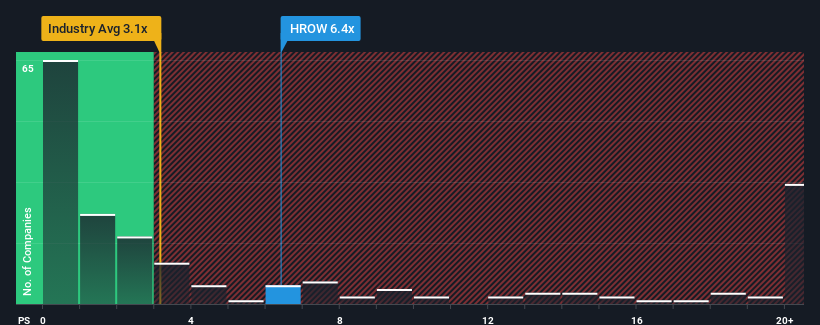

Das Kurs-Umsatz-Verhältnis (oder "KGV") von Harrow, Inc.(NASDAQ:HROW) von 6,4 lässt das Unternehmen im Vergleich zur Pharmabranche in den USA, in der etwa die Hälfte der Unternehmen ein KGV von weniger als 3,1 aufweisen und sogar KGVs von weniger als 1 üblich sind, im Moment wie einen starken Verkauf aussehen. Das Kurs-Gewinn-Verhältnis könnte jedoch aus einem bestimmten Grund recht hoch sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Siehe unsere letzte Analyse für Harrow

Wie hat sich Harrow in letzter Zeit entwickelt?

Harrow hat in letzter Zeit sicherlich gute Arbeit geleistet, da das Unternehmen seine Einnahmen stärker als die meisten anderen Unternehmen steigern konnte. Es scheint, dass viele davon ausgehen, dass die starke Umsatzentwicklung anhalten wird, was das Kurs-Gewinn-Verhältnis erhöht hat. Sollte dies jedoch nicht der Fall sein, könnten die Anleger überrumpelt werden und zu viel für die Aktie bezahlen.

Möchten Sie sich ein vollständiges Bild von den Analystenschätzungen für das Unternehmen machen? Dann hilft Ihnen unser kostenloser Bericht über Harrow dabei, herauszufinden, was sich am Horizont abzeichnet.Stimmen die Umsatzprognosen mit dem hohen Kurs-Gewinn-Verhältnis überein?

Das Kurs-Gewinn-Verhältnis (KGV) von Harrow ist typisch für ein Unternehmen, von dem ein sehr starkes Wachstum und vor allem eine deutlich bessere Performance als in der Branche erwartet wird.

Ein Blick zurück zeigt, dass das Unternehmen seinen Umsatz im vergangenen Jahr um beeindruckende 48 % steigern konnte. In den letzten drei Jahren ist der Umsatz insgesamt um 153 % gestiegen, was auch auf die kurzfristige Entwicklung zurückzuführen ist. Man kann also mit Fug und Recht behaupten, dass das Unternehmen in letzter Zeit ein hervorragendes Umsatzwachstum verzeichnete.

Die fünf Analysten, die das Unternehmen beobachten, gehen davon aus, dass die Einnahmen in den kommenden drei Jahren um 55 % pro Jahr steigen werden. Das ist deutlich mehr als die 24 % Wachstum pro Jahr, die für die gesamte Branche prognostiziert werden.

Vor diesem Hintergrund ist es nicht schwer zu verstehen, warum das Kurs-Gewinn-Verhältnis von Harrow im Vergleich zu seinen Branchenkollegen hoch ist. Es scheint, dass die meisten Anleger dieses starke zukünftige Wachstum erwarten und bereit sind, mehr für die Aktie zu zahlen.

Was können wir aus dem Kurs-Gewinn-Verhältnis von Harrow lernen?

Wir würden sagen, dass das Kurs-Umsatz-Verhältnis nicht in erster Linie ein Bewertungsinstrument ist, sondern eher dazu dient, die aktuelle Stimmung der Anleger und ihre Zukunftserwartungen zu messen.

Wir haben festgestellt, dass Harrow sein hohes Kurs-Umsatz-Verhältnis beibehält, weil sein prognostiziertes Umsatzwachstum erwartungsgemäß höher ist als das der übrigen Pharmabranche. Im Moment sind die Aktionäre mit dem Kurs-Gewinn-Verhältnis zufrieden, da sie davon ausgehen, dass die künftigen Einnahmen nicht gefährdet sind. Unter diesen Umständen ist es schwer vorstellbar, dass der Aktienkurs in naher Zukunft stark fallen wird.

Viele andere wichtige Risikofaktoren sind in der Bilanz des Unternehmens zu finden. Unsere kostenlose Bilanzanalyse für Harrow mit sechs einfachen Checks ermöglicht es Ihnen, alle Risiken zu entdecken, die ein Problem darstellen könnten.

Natürlich sind profitable Unternehmen, die in der Vergangenheit ein starkes Gewinnwachstum verzeichnet haben, in der Regel die sicherere Wahl. Sehen Sie sich daher diese kostenlose Sammlung anderer Unternehmen an, die ein vernünftiges Kurs-Gewinn-Verhältnis aufweisen und ein starkes Gewinnwachstum erzielt haben.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Harrow unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.