Celularity Inc. (NASDAQ:CELU) wird durch unzureichendes Wachstum zurückgehalten, selbst nachdem die Aktien um 80% gestiegen sind

Der Aktienkurs von Celularity Inc.(NASDAQ:CELU) hat sich im letzten Monat sehr gut entwickelt und einen hervorragenden Gewinn von 80 % verzeichnet. Leider konnten die Gewinne des letzten Monats die Verluste des letzten Jahres nicht ausgleichen, da die Aktie in diesem Zeitraum immer noch um 49 % gefallen ist.

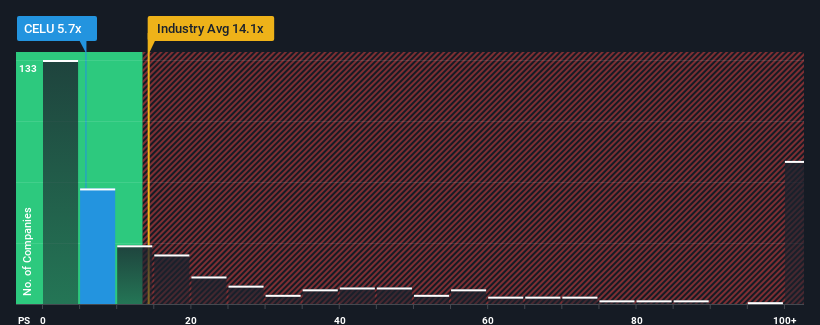

Trotz des starken Kursanstiegs erscheint Celularitys Kurs-Umsatz-Verhältnis (oder "P/S") von 5,7x im Vergleich zur breiteren Biotech-Branche in den USA, in der etwa die Hälfte der Unternehmen ein P/S-Verhältnis von über 14,1x aufweist und sogar P/S-Werte von über 59x nicht selten sind, immer noch als ein guter Kauf. Das Kurs-Gewinn-Verhältnis könnte jedoch aus einem bestimmten Grund recht niedrig sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Siehe unsere letzte Analyse zu Celularity

Wie sich Celularity entwickelt hat

Nehmen wir zum Beispiel an, dass die finanzielle Performance von Celularity in letzter Zeit schlecht war, da die Einnahmen rückläufig waren. Möglicherweise erwarten viele, dass sich die enttäuschende Umsatzentwicklung fortsetzt oder beschleunigt, was das Kurs-Gewinn-Verhältnis drückt. Wenn dies jedoch nicht der Fall ist, könnten die bestehenden Aktionäre optimistisch sein, was die künftige Entwicklung des Aktienkurses angeht.

Wir haben keine Analystenprognosen, aber Sie können sich ein Bild davon machen, wie die jüngsten Trends das Unternehmen für die Zukunft aufstellen, indem Sie sich unseren kostenlosen Bericht über die Erträge, den Umsatz und den Cashflow von Celularity ansehen.Passen die Umsatzprognosen zum niedrigen Kurs-Gewinn-Verhältnis?

Es gibt eine inhärente Annahme, dass ein Unternehmen weit hinter der Branche zurückbleiben muss, damit ein Kurs-Gewinn-Verhältnis wie das von Celularity als angemessen betrachtet werden kann.

Ein Blick zurück zeigt, dass das Umsatzwachstum des Unternehmens im vergangenen Jahr mit einem enttäuschenden Rückgang von 21 % kein Grund zur Freude war. Infolgedessen sind auch die Einnahmen von vor drei Jahren insgesamt um 8,6 % zurückgegangen. Wir müssen also leider anerkennen, dass das Unternehmen in dieser Zeit keine großartige Arbeit beim Umsatzwachstum geleistet hat.

Wenn man diese mittelfristige Umsatzentwicklung mit der Einjahresprognose der Branche für ein Wachstum von 832 % vergleicht, sieht es nicht gut aus.

Vor diesem Hintergrund verstehen wir, warum das Kurs-Gewinn-Verhältnis von Celularity niedriger ist als das der meisten Branchenkollegen. Dennoch gibt es keine Garantie dafür, dass das Kurs-Gewinn-Verhältnis bereits einen Boden erreicht hat, da die Einnahmen rückläufig sind. Es besteht die Möglichkeit, dass das Kurs-Gewinn-Verhältnis auf ein noch niedrigeres Niveau fällt, wenn das Unternehmen sein Umsatzwachstum nicht verbessert.

Das Schlusswort

Der jüngste Kurssprung von Celularity bringt das Kurs-Gewinn-Verhältnis immer noch nicht an den Branchendurchschnitt heran. Wir sind der Meinung, dass das Kurs-Umsatz-Verhältnis nicht in erster Linie ein Bewertungsinstrument ist, sondern eher dazu dient, die aktuelle Stimmung der Anleger und ihre Zukunftserwartungen zu beurteilen.

Wie wir vermutet hatten, ergab unsere Untersuchung von Celularity, dass die mittelfristig schrumpfenden Einnahmen zu dem niedrigen Kurs-Gewinn-Verhältnis beitragen, da die Branche wachsen wird. Zum jetzigen Zeitpunkt sind die Anleger der Ansicht, dass das Potenzial für eine Verbesserung der Einnahmen nicht groß genug ist, um ein höheres KGV zu rechtfertigen. Unter den derzeitigen Umständen scheint es unwahrscheinlich, dass der Aktienkurs in naher Zukunft eine signifikante Bewegung in die eine oder andere Richtung erfahren wird, wenn die jüngsten mittelfristigen Umsatztrends anhalten.

Bevor Sie sich eine Meinung bilden, haben wir 4 Warnzeichen für Celularity entdeckt (2 davon sind potenziell ernst!), die Sie beachten sollten.

Natürlich sind profitable Unternehmen, die in der Vergangenheit ein starkes Gewinnwachstum verzeichnet haben, im Allgemeinen eine sichere Wette. Sehen Sie sich daher diese kostenlose Sammlung anderer Unternehmen an, die ein vernünftiges Kurs-Gewinn-Verhältnis aufweisen und ein starkes Gewinnwachstum erzielt haben.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Celularity unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.