Bessere Ergebnisse erforderlich, bevor Cars.com Inc. (NYSE:CARS) Aktien ihren Boden finden

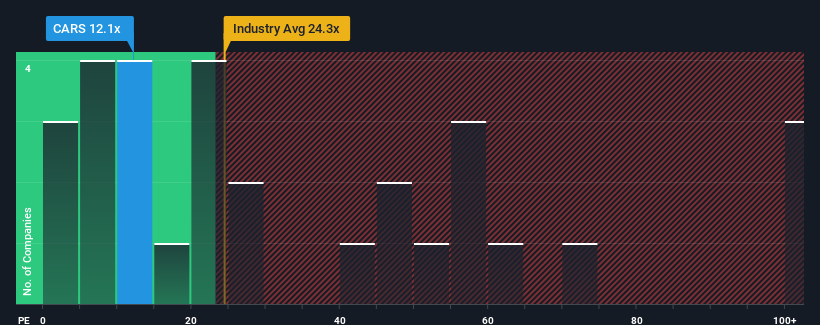

In einer Zeit, in der fast die Hälfte der Unternehmen in den USA ein Kurs-Gewinn-Verhältnis (KGV) von über 17 aufweisen, könnte Cars.com Inc.(NYSE:CARS) mit seinem KGV von 12,1 eine attraktive Investition sein. Allerdings ist es nicht ratsam, das KGV für bare Münze zu nehmen, denn es könnte eine Erklärung dafür geben, warum es begrenzt ist.

Die jüngste Zeit war für Cars.com erfreulich, da die Gewinne trotz der rückläufigen Marktgewinne gestiegen sind. Eine Möglichkeit ist, dass das KGV niedrig ist, weil die Anleger glauben, dass die Gewinne des Unternehmens bald wie die aller anderen fallen werden. Wenn dies nicht der Fall ist, dann haben die bestehenden Aktionäre Grund, die künftige Entwicklung des Aktienkurses recht optimistisch zu sehen.

Sehen Sie sich unsere neueste Analyse zu Cars.com an

Gibt es ein Wachstum für Cars.com?

Es gibt eine inhärente Annahme, dass ein Unternehmen schlechter abschneiden sollte als der Markt, damit ein KGV wie das von Cars.com als angemessen betrachtet werden kann.

Rückblickend betrachtet hat das letzte Jahr dem Unternehmen einen außergewöhnlichen Gewinn von 348 % beschert. Allerdings war die längerfristige Performance nicht so stark, da das dreijährige EPS-Wachstum insgesamt relativ gering ausfiel. Dementsprechend wären die Aktionäre wahrscheinlich mit den instabilen mittelfristigen Wachstumsraten nicht übermäßig zufrieden gewesen.

Was die Aussichten betrifft, so dürften sich die Erträge in den nächsten drei Jahren verringern, da die Gewinne nach Schätzungen der sieben Analysten, die das Unternehmen beobachten, um 6,9 % pro Jahr sinken. Das ist nicht gut, wenn man bedenkt, dass für den übrigen Markt ein jährliches Wachstum von 10,0 % erwartet wird.

Vor diesem Hintergrund ist es verständlich, dass das KGV von Cars.com unter dem der meisten anderen Unternehmen liegt. Es ist jedoch unwahrscheinlich, dass schrumpfende Gewinne längerfristig zu einem stabilen KGV führen. Es besteht die Möglichkeit, dass das KGV auf ein noch niedrigeres Niveau fällt, wenn das Unternehmen seine Rentabilität nicht verbessert.

Das Wichtigste zum Schluss

Wir sind der Meinung, dass das Kurs-Gewinn-Verhältnis nicht in erster Linie ein Bewertungsinstrument ist, sondern eher dazu dient, die aktuelle Stimmung der Anleger und ihre Zukunftserwartungen zu beurteilen.

Wie wir vermutet haben, ergab unsere Untersuchung der Analystenprognosen von Cars.com, dass die Aussicht auf schrumpfende Gewinne zu dem niedrigen KGV beiträgt. Zum jetzigen Zeitpunkt sind die Anleger der Meinung, dass das Potenzial für eine Gewinnverbesserung nicht groß genug ist, um ein höheres KGV zu rechtfertigen. Unter diesen Umständen ist es schwer vorstellbar, dass der Aktienkurs in naher Zukunft stark ansteigen wird.

Bevor Sie den nächsten Schritt machen, sollten Sie die 3 Warnzeichen für Cars.com (1 kann nicht ignoriert werden!) kennen, die wir aufgedeckt haben.

Natürlich könnten Sie auch eine bessere Aktie als Cars.com finden. Dann sollten Sie sich diese kostenlose Sammlung anderer Unternehmen ansehen, die ein vernünftiges Kurs-Gewinn-Verhältnis haben und deren Gewinne stark gewachsen sind.

If you're looking to trade Cars.com, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Cars.com unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.