David Iben brachte es auf den Punkt, als er sagte: "Volatilität ist kein Risiko, um das wir uns kümmern. Was uns interessiert, ist die Vermeidung eines dauerhaften Kapitalverlusts. Wenn wir darüber nachdenken, wie risikoreich ein Unternehmen ist, schauen wir uns immer gerne die Verwendung von Schulden an, da eine Überschuldung zum Ruin führen kann. Wir stellen fest, dass Sirius XM Holdings Inc.(NASDAQ:SIRI) durchaus Schulden in seiner Bilanz hat. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Warum sind Schulden ein Risiko?

Schulden und andere Verbindlichkeiten werden für ein Unternehmen dann riskant, wenn es diese Verpflichtungen nicht ohne Weiteres erfüllen kann, sei es durch freien Cashflow oder durch die Beschaffung von Kapital zu einem attraktiven Preis. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Ein häufigerer (aber immer noch kostspieliger) Fall ist jedoch, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Am häufigsten kommt es jedoch vor, dass ein Unternehmen seine Verschuldung gut verwaltet - und zwar zu seinem eigenen Vorteil. Bei der Betrachtung der Verschuldung eines Unternehmens sollte man zunächst die liquiden Mittel und die Schulden zusammen betrachten.

Siehe unsere neueste Analyse für Sirius XM Holdings

Wie hoch ist die Verschuldung von Sirius XM Holdings?

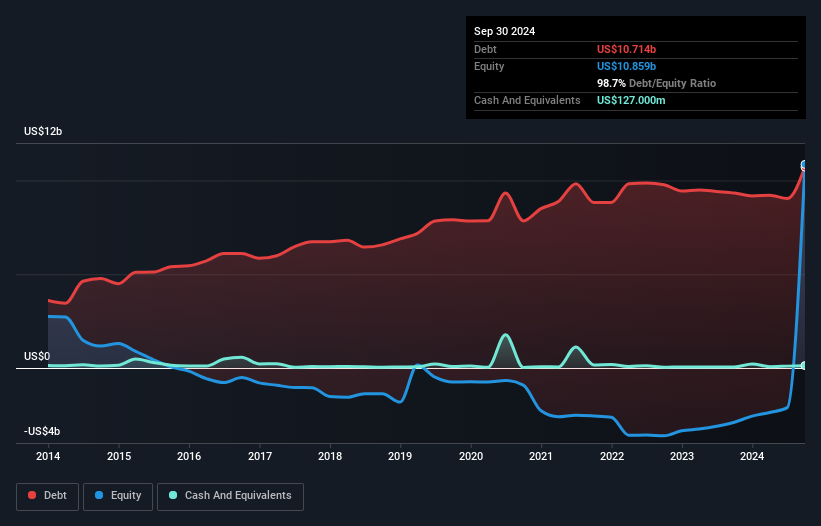

Die Abbildung unten, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass Sirius XM Holdings im September 2024 Schulden in Höhe von 10,7 Mrd. US-Dollar hatte, ein Anstieg gegenüber 9,33 Mrd. US-Dollar in einem Jahr. Die Nettoverschuldung ist ungefähr gleich geblieben, da das Unternehmen nicht über viel Bargeld verfügt.

Ein Blick auf die Verbindlichkeiten von Sirius XM Holdings

Aus der jüngsten Bilanz geht hervor, dass Sirius XM Holdings Verbindlichkeiten in Höhe von 3,06 Mrd. US-Dollar hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 13,6 Mrd. US-Dollar, die danach fällig werden. Demgegenüber standen 127,0 Mio. US$ an Barmitteln und 668,0 Mio. US$ an Forderungen, die innerhalb von 12 Monaten fällig wurden. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 15,8 Mrd. US$.

Dieses Defizit belastet das 9,14-Milliarden-US-Dollar-Unternehmen selbst, so als ob ein Kind unter dem Gewicht eines riesigen Rucksacks voller Bücher, seiner Sportausrüstung und einer Trompete zu leiden hätte. Wir sind daher der Meinung, dass die Aktionäre dieses Unternehmen genau beobachten sollten. Schließlich würde Sirius XM Holdings wahrscheinlich eine umfangreiche Kapitalaufstockung benötigen, wenn es heute seine Gläubiger bezahlen müsste.

Wir messen die Verschuldung eines Unternehmens im Verhältnis zu seiner Ertragskraft, indem wir die Nettoverschuldung ins Verhältnis zum Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) setzen und berechnen, wie leicht der Gewinn vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (Zinsdeckung). Wir betrachten also die Verschuldung im Verhältnis zum Gewinn sowohl mit als auch ohne Abschreibungsaufwand.

Die Verschuldung von Sirius XM Holdings beträgt das 4,1-fache des EBITDA, und das EBIT deckt den Zinsaufwand um das 5,1-fache. Zusammengenommen bedeutet dies, dass wir zwar keinen Anstieg der Verschuldung wünschen, aber der Meinung sind, dass das Unternehmen mit seiner derzeitigen Verschuldung umgehen kann. Bemerkenswert ist, dass das EBIT von Sirius XM Holdings im letzten Jahr ziemlich flach war. Wir würden ein gewisses Gewinnwachstum bevorzugen, da dies immer zum Schuldenabbau beiträgt. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber letztlich wird die künftige Rentabilität des Unternehmens darüber entscheiden, ob Sirius XM Holdings seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich mag das Finanzamt zwar die buchhalterischen Gewinne bewundern, aber die Kreditgeber akzeptieren nur kaltes, hartes Geld. Daher ist es nur logisch, den Anteil des EBIT zu betrachten, der durch den tatsächlichen freien Cashflow gedeckt ist. In den letzten drei Jahren verzeichnete Sirius XM Holdings einen freien Cashflow im Wert von 62 % seines EBIT, was in etwa normal ist, da der freie Cashflow keine Zinsen und Steuern enthält. Dieses kalte, harte Geld bedeutet, dass das Unternehmen seine Schulden abbauen kann, wenn es dies wünscht.

Unsere Meinung

Wir würden so weit gehen zu sagen, dass das Niveau der Gesamtverbindlichkeiten von Sirius XM Holdings enttäuschend war. Positiv ist jedoch, dass die Umwandlung des EBIT in freien Cashflow ein gutes Zeichen ist, das uns optimistischer stimmt. Insgesamt kann man wohl sagen, dass die Verschuldung von Sirius XM Holdings so hoch ist, dass es einige echte Risiken in der Bilanz gibt. Wenn alles gut geht, sollte das die Rendite steigern, aber auf der anderen Seite ist das Risiko eines dauerhaften Kapitalverlusts durch die Schulden erhöht. Die Bilanz ist eindeutig der Bereich, auf den man sich bei der Analyse von Schulden konzentrieren sollte. Aber letztlich kann jedes Unternehmen auch Risiken außerhalb der Bilanz aufweisen. Zu diesem Zweck sollten Sie sich über die 2 Warnzeichen informieren, die wir bei Sirius XM Holdings entdeckt haben (darunter 1, das ein wenig unangenehm ist).

Wenn Sie natürlich zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, sollten Sie nicht zögern, noch heute unsere exklusive Liste der Netto-Cash-Wachstumsaktien zu entdecken.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Sirius XM Holdings unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie ein Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.