Gedämpftes Wachstum kein Hindernis für den Kurs von Sirius XM Holdings Inc. (NASDAQ:SIRI)

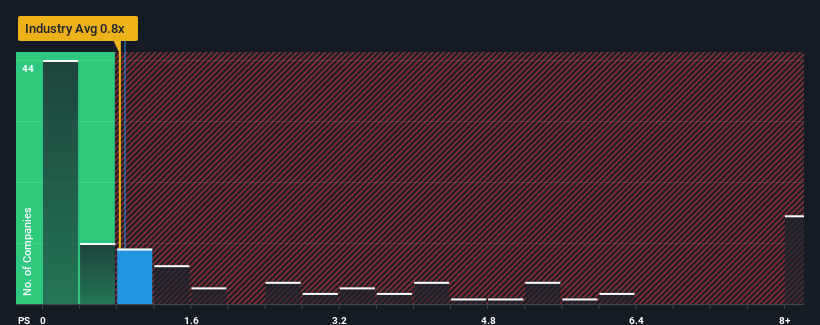

Es ist nicht weit hergeholt zu sagen, dass das Kurs-Umsatz-Verhältnis (oder "KGV") von Sirius XM Holdings Inc. (NASDAQ:SIRI) von 0,9x derzeit ziemlich "mittelmäßig" für Unternehmen in der Medienbranche in den Vereinigten Staaten erscheint, wo der Median des KGV bei 0,8x liegt. Allerdings könnten die Anleger eine klare Chance oder einen potenziellen Rückschlag übersehen, wenn es keine rationale Grundlage für das KGV gibt.

Sehen Sie sich unsere neueste Analyse zu Sirius XM Holdings an

Was bedeutet das Kurs-Umsatz-Verhältnis von Sirius XM Holdings für die Aktionäre?

Sirius XM Holdings hat sich in letzter Zeit nicht gut entwickelt, da seine rückläufigen Einnahmen im Vergleich zu anderen Unternehmen, die im Durchschnitt ein gewisses Wachstum ihrer Einnahmen verzeichnen konnten, schlecht abschneiden. Es könnte sein, dass viele erwarten, dass sich die schlechte Umsatzentwicklung positiv auswirkt und das Kurs-Gewinn-Verhältnis (KGV) daher nicht fällt. Das sollte man wirklich hoffen, denn sonst zahlt man einen relativ hohen Preis für ein Unternehmen mit einem solchen Wachstumsprofil.

Wenn Sie wissen möchten, was die Analysten für die Zukunft prognostizieren, sollten Sie sich unseren kostenlosen Bericht über Sirius XM Holdings ansehen.Stimmen die Umsatzprognosen mit dem Kurs-Gewinn-Verhältnis überein?

Um sein Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste Sirius XM Holdings ein Wachstum erzielen, das dem der Branche entspricht.

Bei der Überprüfung der Finanzzahlen des letzten Jahres mussten wir mit Enttäuschung feststellen, dass die Einnahmen des Unternehmens um 1,7 % gesunken sind. Immerhin ist es dank der früheren Wachstumsperiode gelungen, die Einnahmen im Vergleich zu vor drei Jahren insgesamt nicht völlig rückläufig zu gestalten. Man kann also mit Fug und Recht behaupten, dass das Umsatzwachstum des Unternehmens in letzter Zeit uneinheitlich war.

Die Schätzungen der Analysten, die das Unternehmen beobachten, deuten darauf hin, dass das Umsatzwachstum in den nächsten drei Jahren um 0,2 % pro Jahr zurückgehen wird. Das ist nicht gut, wenn man bedenkt, dass für den Rest der Branche ein jährliches Wachstum von 5,2 % erwartet wird.

Vor diesem Hintergrund ist es unserer Meinung nach nicht sinnvoll, dass das Kurs-Gewinn-Verhältnis von Sirius XM Holdings dem seiner Branchenkollegen nahe kommt. Offensichtlich lehnen viele Anleger des Unternehmens den Pessimismus der Analysten ab und sind nicht bereit, sich von ihren Aktien zu trennen. Nur die Kühnsten würden davon ausgehen, dass diese Kurse nachhaltig sind, da die rückläufigen Einnahmen wahrscheinlich irgendwann den Aktienkurs belasten werden.

Was bedeutet das Kurs-Gewinn-Verhältnis von Sirius XM Holdings für die Anleger?

Wir würden sagen, dass das Kurs-Umsatz-Verhältnis nicht in erster Linie ein Bewertungsinstrument ist, sondern eher dazu dient, die aktuelle Stimmung der Anleger und ihre Zukunftserwartungen zu beurteilen.

Das Kurs-Umsatz-Verhältnis von Sirius XM Holdings ist zwar nichts Ungewöhnliches für Unternehmen in dieser Branche, aber angesichts der Prognosen für den Umsatzrückgang haben wir es nicht erwartet. Wenn wir solche düsteren Aussichten sehen, denken wir sofort, dass der Aktienkurs zu fallen droht, was sich negativ auf das KGV auswirkt. Sollten sich die rückläufigen Einnahmen in Form eines sinkenden Aktienkurses bemerkbar machen, werden die Aktionäre dies zu spüren bekommen.

Sie sollten immer an die Risiken denken. In diesem Fall haben wir 2 Warnzeichen für Sirius XM Holdings ausgemacht, auf die Sie achten sollten, und eines davon ist etwas besorgniserregend.

Wenn Sie an starken Unternehmen interessiert sind, die Gewinne erzielen, dann sollten Sie sich diese kostenlose Liste interessanter Unternehmen ansehen, die mit einem niedrigen KGV gehandelt werden (aber bewiesen haben, dass sie ihre Gewinne steigern können).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Sirius XM Holdings unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.