Der Markt mag die Ergebnisse von Perion Network Ltd. (NASDAQ:PERI) noch nicht, die Aktien fallen um 27%

Zur Verärgerung einiger Aktionäre sind die Aktien von Perion Network Ltd.(NASDAQ:PERI) sind die Aktien im letzten Monat um beachtliche 27 % gesunken, womit sich die schreckliche Entwicklung des Unternehmens fortsetzt. Der jüngste Rückgang vervollständigt die katastrophalen zwölf Monate für die Aktionäre, die in dieser Zeit einen Verlust von 75 % hinnehmen mussten.

Obwohl der Kurs des Unternehmens erheblich gesunken ist, ist Perion Network mit einem Kurs-Gewinn-Verhältnis (KGV) von über 17 für Sie immer noch eine sehr attraktive Investition. Wir müssten jedoch etwas tiefer graben, um festzustellen, ob es eine rationale Grundlage für das stark reduzierte KGV gibt.

Perion Network hatte in letzter Zeit zu kämpfen, da seine Gewinne schneller als die der meisten anderen Unternehmen zurückgegangen sind. Das KGV ist wahrscheinlich deshalb so niedrig, weil die Anleger glauben, dass sich diese schlechte Ertragslage nicht verbessern wird. Wenn Sie das Unternehmen immer noch mögen, sollten Sie eine Trendwende bei den Gewinnen abwarten, bevor Sie eine Entscheidung treffen. Oder Sie würden zumindest hoffen, dass sich die Gewinnentwicklung nicht noch weiter verschlechtert, wenn Sie Aktien kaufen wollen, solange sie in Ungnade fallen.

Sehen Sie sich unsere neueste Analyse für Perion Network an

Passt das Wachstum zum niedrigen KGV?

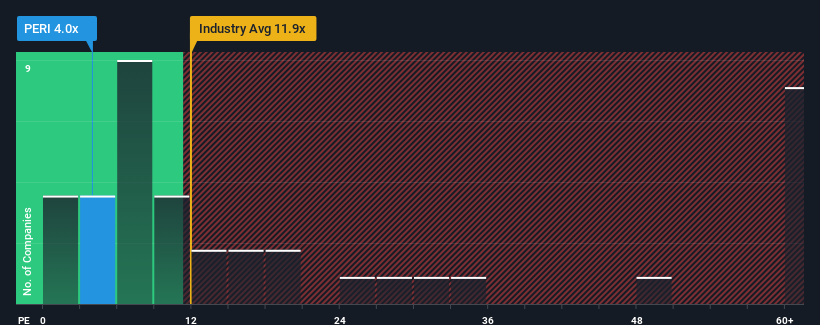

Es gibt eine inhärente Annahme, dass ein Unternehmen weit hinter dem Markt zurückbleiben muss, damit KGVs wie das von Perion Network als angemessen gelten.

Betrachtet man die Ergebnisse des letzten Jahres, so sind die Gewinne des Unternehmens entmutigenderweise um 6,4 % gesunken. Dank einiger sehr guter Jahre davor konnte das Unternehmen seinen Gewinn pro Aktie in den letzten drei Jahren jedoch immer noch um insgesamt 402 % steigern. Obwohl es eine holprige Fahrt war, kann man dennoch sagen, dass das Gewinnwachstum in letzter Zeit mehr als angemessen für das Unternehmen war.

Die sechs Analysten, die das Unternehmen beobachten, gehen davon aus, dass der Gewinn pro Aktie im kommenden Jahr um 75 % sinken wird. Für den Gesamtmarkt wird ein Wachstum von 13 % prognostiziert, was ein schlechtes Bild ergibt.

In Anbetracht dessen ist es verständlich, dass das KGV von Perion Network unter dem der meisten anderen Unternehmen liegt. Dennoch gibt es keine Garantie dafür, dass das KGV bereits eine Untergrenze erreicht hat, da die Gewinne rückläufig sind. Es besteht die Möglichkeit, dass das KGV auf ein noch niedrigeres Niveau fällt, wenn das Unternehmen seine Rentabilität nicht verbessert.

Das Wichtigste zum Mitnehmen

Die Aktien von Perion Network sind stark gefallen und das KGV ist jetzt so niedrig, dass es den Boden berührt. Normalerweise warnen wir davor, bei Investitionsentscheidungen zu viel in das Kurs-Gewinn-Verhältnis hineinzulesen, obwohl es viel darüber aussagen kann, was andere Marktteilnehmer über das Unternehmen denken.

Wie wir vermutet haben, ergab unsere Untersuchung der Analystenprognosen von Perion Network, dass die Aussicht auf schrumpfende Gewinne zu dem niedrigen KGV beiträgt. Im Moment akzeptieren die Aktionäre das niedrige KGV, da sie zugeben, dass die künftigen Erträge wahrscheinlich keine angenehmen Überraschungen bieten werden. Solange sich diese Bedingungen nicht verbessern, werden sie weiterhin eine Barriere für den Aktienkurs auf diesem Niveau bilden.

Es ist auch erwähnenswert, dass wir 3 Warnzeichen für Perion Network gefunden haben (1 kann nicht ignoriert werden!), die Sie in Betracht ziehen sollten.

Natürlich können Sie eine fantastische Investition finden, wenn Sie sich ein paar gute Kandidaten ansehen. Werfen Sie also einen Blick auf diese kostenlose Liste von Unternehmen mit einer starken Wachstumsbilanz und einem niedrigen KGV.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Perion Network unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.