Der legendäre Fondsmanager Li Lu (der von Charlie Munger unterstützt wurde) sagte einmal: "Das größte Anlagerisiko ist nicht die Volatilität der Preise, sondern die Frage, ob man einen dauerhaften Kapitalverlust erleidet. Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, da Schulden oft eine Rolle spielen, wenn ein Unternehmen zusammenbricht. Wir stellen fest, dass Angi Inc.(NASDAQ:ANGI) Schulden in seiner Bilanz hat. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Wann ist Verschuldung ein Problem?

Schulden sind ein Instrument zur Unterstützung des Unternehmenswachstums, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es ihnen ausgeliefert. Wenn das Unternehmen nicht in der Lage ist, seinen gesetzlichen Verpflichtungen zur Rückzahlung der Schulden nachzukommen, könnten die Aktionäre letztendlich leer ausgehen. Auch wenn dies nicht allzu häufig vorkommt, erleben wir häufig, dass verschuldete Unternehmen ihre Aktionäre dauerhaft verwässern, weil die Kreditgeber sie zwingen, Kapital zu einem schlechten Preis aufzunehmen. Natürlich können Schulden ein wichtiges Instrument für Unternehmen sein, insbesondere für kapitalintensive Unternehmen. Der erste Schritt bei der Betrachtung der Verschuldung eines Unternehmens besteht darin, Barmittel und Schulden zusammen zu betrachten.

Siehe unsere neueste Analyse für Angi

Wie hoch ist die Verschuldung von Angi?

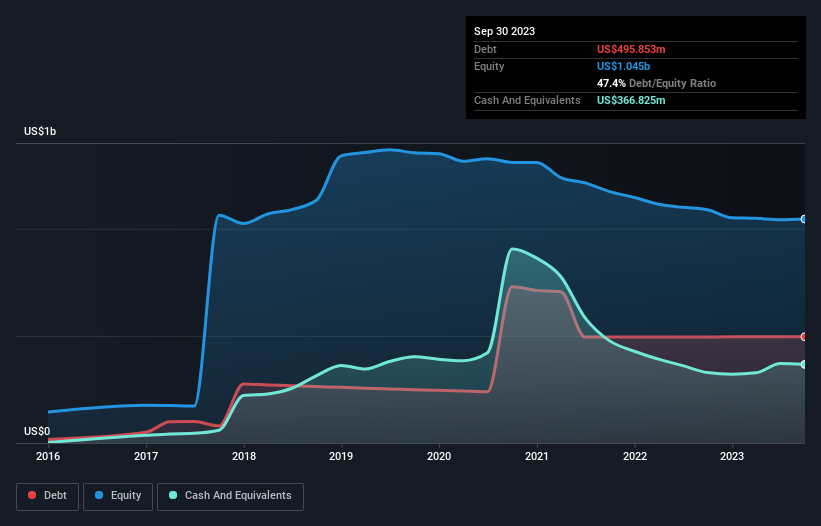

Wie Sie unten sehen können, hatte Angi im September 2023 Schulden in Höhe von 495,9 Mio. US-Dollar, was in etwa dem Stand des Vorjahres entspricht. Sie können auf das Diagramm klicken, um weitere Details zu sehen. Allerdings verfügte das Unternehmen auch über 366,8 Mio. USD an Barmitteln, so dass die Nettoverschuldung 129,0 Mio. USD beträgt.

Ein Blick auf die Verbindlichkeiten von Angi

Laut der letzten Bilanz hatte Angi Verbindlichkeiten in Höhe von 303,7 Mio. US$, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 556,8 Mio. US$, die nach 12 Monaten fällig waren. Andererseits verfügte das Unternehmen über Barmittel in Höhe von 366,8 Mio. US$ und Forderungen im Wert von 77,3 Mio. US$, die innerhalb eines Jahres fällig sind. Seine Verbindlichkeiten sind also insgesamt 416,4 Mio. US$ höher als die Kombination aus Barmitteln und kurzfristigen Forderungen.

Das mag zwar viel erscheinen, ist aber nicht so schlimm, da Angi eine Marktkapitalisierung von 1,19 Mrd. USD hat und daher seine Bilanz wahrscheinlich durch eine Kapitalerhöhung stärken könnte, wenn es nötig wäre. Aber es ist klar, dass wir auf jeden Fall genau prüfen sollten, ob das Unternehmen seine Schulden ohne Verwässerung verwalten kann. Bei der Analyse der Verschuldung ist die Bilanz der naheliegendste Ansatzpunkt. Aber letztlich wird die künftige Rentabilität des Unternehmens darüber entscheiden, ob Angi seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

In den letzten 12 Monaten machte Angi auf EBIT-Ebene einen Verlust und verzeichnete einen Umsatzrückgang auf 1,6 Mrd. USD, was einem Rückgang von 15 % entspricht. Wir würden ein Wachstum viel lieber sehen.

Caveat Emptor

Während die sinkenden Einnahmen von Angi so herzerwärmend sind wie eine nasse Decke, ist der Verlust beim Gewinn vor Zinsen und Steuern (EBIT) wohl noch weniger ansprechend. Tatsächlich hat das Unternehmen auf EBIT-Ebene 72 Millionen US-Dollar verloren. Wenn wir uns das ansehen und uns die Verbindlichkeiten in der Bilanz im Verhältnis zu den Barmitteln vor Augen führen, erscheint es uns unklug, dass das Unternehmen Schulden hat. Wir sind also der Meinung, dass die Bilanz des Unternehmens etwas angespannt ist, wenn auch nicht völlig irreparabel. Wir würden uns besser fühlen, wenn das Unternehmen seinen Verlust von 89 Mio. USD in den letzten zwölf Monaten in einen Gewinn verwandeln könnte. Um es ganz offen zu sagen: Wir halten das Unternehmen für riskant. Wenn wir uns ein risikoreicheres Unternehmen ansehen, prüfen wir gerne, wie sich seine Gewinne (oder Verluste) im Laufe der Zeit entwickeln. Heute stellen wir unseren Lesern diese interaktive Grafik zur Verfügung, die zeigt, wie sich der Gewinn, der Umsatz und der operative Cashflow von Angi in den letzten Jahren verändert haben.

Wenn Sie daran interessiert sind, in Unternehmen zu investieren, die ihre Gewinne ohne Schuldenlast steigern können, dann sollten Sie sich diese kostenlose Liste wachsender Unternehmen mit Nettobarmitteln in der Bilanz ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Angi unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.