Perimeter Solutions, SA (NYSE:PRM) Aktien schießen um 30% in die Höhe, aber das Kurs-Gewinn-Verhältnis sieht immer noch vernünftig aus

Die Aktionäre von Perimeter Solutions, SA (NYSE:PRM ) sind zweifellos erfreut darüber, dass der Aktienkurs im letzten Monat um 30 % gestiegen ist, obwohl er immer noch darum kämpft, den kürzlich verlorenen Boden wieder aufzuholen. Dennoch ändert der 30-Tage-Sprung nichts an der Tatsache, dass längerfristige Aktionäre ihre Aktien durch den 57%igen Kursrückgang in den letzten zwölf Monaten dezimiert sahen.

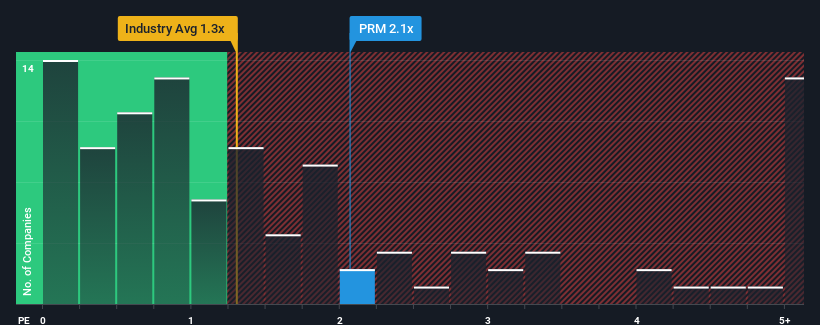

Da der Kurs des Unternehmens in die Höhe geschnellt ist und fast die Hälfte der in der US-Chemiebranche tätigen Unternehmen ein Kurs-Umsatz-Verhältnis (P/S) von weniger als 1,3 aufweisen, sollten Sie Perimeter Solutions mit seinem P/S-Verhältnis von 2,1 als eine Aktie betrachten, die Sie möglicherweise meiden sollten. Das Kurs-Umsatz-Verhältnis könnte jedoch aus einem bestimmten Grund hoch sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Siehe unsere letzte Analyse für Perimeter Solutions

Wie sich Perimeter Solutions entwickelt hat

Mit einem Umsatz, der in letzter Zeit stärker als der Branchendurchschnitt zurückgegangen ist, hat sich Perimeter Solutions sehr träge entwickelt. Es könnte sein, dass viele erwarten, dass sich die schlechte Umsatzentwicklung deutlich erholen wird, was das KGV vor dem Zusammenbruch bewahrt hat. Das sollte man wirklich hoffen, denn sonst zahlt man einen ziemlich hohen Preis ohne besonderen Grund.

Wenn Sie sehen möchten, was die Analysten für die Zukunft prognostizieren, sollten Sie sich unseren kostenlosen Bericht über Perimeter Solutions ansehen.Entsprechen die Umsatzprognosen dem hohen Kurs-Gewinn-Verhältnis?

Um sein Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste Perimeter Solutions ein beeindruckendes Wachstum erzielen, das über dem der Branche liegt.

Bei der Überprüfung der Finanzzahlen des letzten Jahres haben wir mit Enttäuschung festgestellt, dass die Einnahmen des Unternehmens um 17 % gesunken sind. Dies bedeutet, dass die Einnahmen auch längerfristig rückläufig sind, da sie in den letzten drei Jahren um insgesamt 10 % gesunken sind. Dementsprechend hätten sich die Aktionäre über die mittelfristigen Wachstumsraten der Einnahmen geärgert.

Die Schätzungen der beiden Analysten, die das Unternehmen beobachten, gehen von einem Umsatzwachstum von 31 % im nächsten Jahr aus. Das ist deutlich mehr als die 5,6 % Wachstumsprognose für die gesamte Branche.

Vor diesem Hintergrund ist es nicht schwer zu verstehen, warum das Kurs-Gewinn-Verhältnis von Perimeter Solutions im Vergleich zu seinen Branchenkollegen hoch ist. Offensichtlich sind die Aktionäre nicht daran interessiert, sich von einem Unternehmen zu trennen, das möglicherweise eine bessere Zukunft vor sich hat.

Was können wir vom KGV von Perimeter Solutions lernen?

Das Kurs-Gewinn-Verhältnis von Perimeter Solutions ist gestiegen, da die Aktien des Unternehmens stark gestiegen sind. Im Allgemeinen bevorzugen wir es, die Verwendung des Kurs-Umsatz-Verhältnisses darauf zu beschränken, festzustellen, was der Markt über die allgemeine Gesundheit eines Unternehmens denkt.

Wir haben festgestellt, dass Perimeter Solutions sein hohes Kurs-Umsatz-Verhältnis beibehält, weil sein prognostiziertes Umsatzwachstum erwartungsgemäß höher ist als das der übrigen Chemiebranche. Im Moment sind die Aktionäre mit dem Kurs-Gewinn-Verhältnis zufrieden, da sie davon ausgehen, dass die künftigen Einnahmen nicht gefährdet sind. Solange sich diese Bedingungen nicht ändern, werden sie den Aktienkurs weiterhin stark stützen.

Man sollte immer an die Risiken denken. In diesem Fall haben wir 2 Warnzeichen für Perimeter Solutions entdeckt, die Sie beachten sollten, und eines davon bereitet uns ein wenig Unbehagen.

Wenn diese Risiken Sie dazu veranlassen, Ihre Meinung über Perimeter Solutions zu überdenken , erkunden Sie unsere interaktive Liste von Qualitätsaktien , um eine Vorstellung davon zu bekommen, was es sonst noch gibt.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Perimeter Solutions unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich

direkt mit uns in Verbindung. Oder senden Sie eine E-Mail an editorial-team (at) simplywallst.com.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.