Der legendäre Fondsmanager Li Lu (der von Charlie Munger unterstützt wurde) sagte einmal: "Das größte Anlagerisiko ist nicht die Volatilität der Preise, sondern die Frage, ob Sie einen dauerhaften Kapitalverlust erleiden werden. Es scheint also, dass das kluge Geld weiß, dass Schulden - die in der Regel mit Konkursen einhergehen - ein sehr wichtiger Faktor sind, wenn es darum geht, das Risiko eines Unternehmens zu bewerten. Es ist wichtig, dass NewMarket Corporation(NYSE:NEU) Schulden hat. Aber ist diese Verschuldung für die Aktionäre ein Problem?

Welches Risiko birgt die Verschuldung?

Im Allgemeinen werden Schulden nur dann zu einem echten Problem, wenn ein Unternehmen sie nicht ohne Weiteres zurückzahlen kann, entweder durch die Beschaffung von Kapital oder mit seinem eigenen Cashflow. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Eine üblichere (aber immer noch teure) Situation ist jedoch, wenn ein Unternehmen seine Aktionäre zu einem günstigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Natürlich können Schulden ein wichtiges Instrument für Unternehmen sein, insbesondere für kapitalintensive Unternehmen. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Sehen Sie unsere letzte Analyse für NewMarket

Wie hoch ist die Verschuldung von NewMarket?

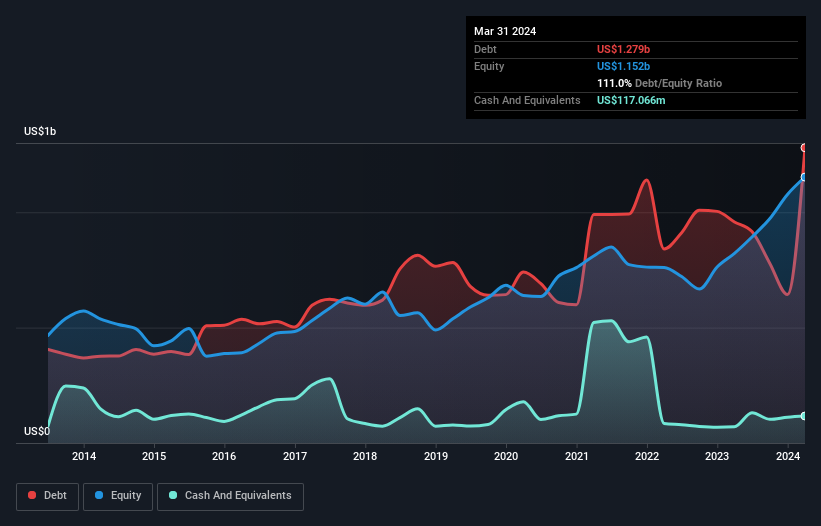

Wie Sie unten sehen können, hatte NewMarket Ende März 2024 Schulden in Höhe von 1,28 Milliarden US-Dollar, gegenüber 958,0 Millionen US-Dollar vor einem Jahr. Klicken Sie auf das Bild, um weitere Details zu sehen. Allerdings verfügte das Unternehmen auch über Barmittel in Höhe von 117,1 Mio. US$, so dass die Nettoverschuldung bei 1,16 Mrd. US$ lag.

Wie gesund ist die Bilanz von NewMarket?

Wenn wir die letzten Bilanzdaten näher betrachten, sehen wir, dass NewMarket Verbindlichkeiten in Höhe von 390,8 Mio. US$ hat, die innerhalb von 12 Monaten fällig werden, und Verbindlichkeiten in Höhe von 1,61 Mrd. US$, die danach fällig werden. Diesen Verpflichtungen standen Barmittel in Höhe von 117,1 Mio. USD sowie Forderungen im Wert von 464,7 Mio. USD gegenüber, die innerhalb von 12 Monaten fällig waren. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 1,42 Mrd. US$.

NewMarket hat eine Marktkapitalisierung von 5,42 Mrd. USD, so dass das Unternehmen sehr wahrscheinlich Barmittel aufnehmen könnte, um seine Bilanz zu verbessern, wenn dies erforderlich wäre. Wir sollten aber auf jeden Fall auf Anzeichen achten, die darauf hindeuten, dass die Schulden des Unternehmens ein zu großes Risiko darstellen.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Gewinnen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) und das Ergebnis vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Der Vorteil dieses Ansatzes besteht darin, dass wir sowohl die absolute Höhe der Verschuldung (Nettoverschuldung zu EBITDA) als auch die mit dieser Verschuldung verbundenen tatsächlichen Zinsaufwendungen (Zinsdeckungsgrad) berücksichtigen.

Wir würden sagen, dass NewMarkets moderates Verhältnis von Nettoverschuldung zu EBITDA (1,9) ein Zeichen für einen umsichtigen Umgang mit Schulden ist. Und das beeindruckende EBIT von 12,7 mal Zinsaufwand bedeutet, dass die Schuldenlast so gering ist wie eine Pfauenfeder. Wir stellen fest, dass NewMarket sein EBIT im letzten Jahr um 24 % gesteigert hat, was die Rückführung der Schulden in Zukunft erleichtern dürfte. Bei der Analyse der Verschuldung ist die Bilanz der naheliegendste Ansatzpunkt. Aber es sind die Erträge von NewMarket, die beeinflussen werden, wie sich die Bilanz in Zukunft entwickelt. Bei der Betrachtung der Verschuldung lohnt es sich also auf jeden Fall, einen Blick auf die Gewinnentwicklung zu werfen. Klicken Sie hier für eine interaktive Momentaufnahme.

Aber auch unsere letzte Überlegung ist wichtig, denn ein Unternehmen kann seine Schulden nicht mit Papiergewinnen bezahlen, sondern braucht kaltes, hartes Geld. Daher prüfen wir immer, wie viel von diesem EBIT in freien Cashflow umgewandelt wird. In den letzten drei Jahren verzeichnete NewMarket einen freien Cashflow im Wert von 58 % seines EBIT, was in etwa normal ist, da der freie Cashflow keine Zinsen und Steuern enthält. Dieses kalte, harte Geld bedeutet, dass das Unternehmen seine Schulden reduzieren kann, wenn es das möchte.

Unsere Meinung

Die gute Nachricht ist, dass NewMarkets nachgewiesene Fähigkeit, seinen Zinsaufwand mit seinem EBIT zu decken, uns erfreut wie ein flauschiger Welpe ein Kleinkind. Und das ist noch nicht alles, denn auch die Wachstumsrate des EBIT bestätigt diesen Eindruck! Unter Berücksichtigung all dieser Daten scheint es uns, dass NewMarket einen ziemlich vernünftigen Ansatz bei der Verschuldung verfolgt. Das bedeutet, dass das Unternehmen ein wenig mehr Risiko auf sich nimmt, in der Hoffnung, die Rendite für die Aktionäre zu steigern. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber nicht das gesamte Anlagerisiko liegt in der Bilanz - ganz im Gegenteil. Seien Sie sich bewusst, dass NewMarket in unserer Anlageanalyse 2 Warnzeichen anzeigt, die Sie kennen sollten...

Letztendlich ist es oft besser, sich auf Unternehmen zu konzentrieren, die frei von Nettoschulden sind. Sie können auf unsere spezielle Liste solcher Unternehmen zugreifen (alle mit einer Erfolgsbilanz beim Gewinnwachstum). Sie ist kostenlos.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob NewMarket unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.