David Iben brachte es auf den Punkt, als er sagte: "Volatilität ist kein Risiko, um das wir uns kümmern. Was uns interessiert, ist die Vermeidung eines dauerhaften Kapitalverlusts. Kluges Geld scheint also zu wissen, dass Schulden - die in der Regel mit Konkursen einhergehen - ein sehr wichtiger Faktor sind, wenn es darum geht, das Risiko eines Unternehmens zu bewerten. Wir stellen fest, dass die NewMarket Corporation (NYSE:NEU ) Schulden in ihrer Bilanz hat. Aber ist diese Verschuldung ein Grund zur Sorge für die Aktionäre?

Welches Risiko birgt die Verschuldung?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zurückzuzahlen, entweder mit neuem Kapital oder mit freiem Cashflow. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Ein häufigerer (aber immer noch kostspieliger) Fall ist jedoch, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Natürlich können Schulden ein wichtiges Instrument in Unternehmen sein, insbesondere in kapitalintensiven Unternehmen. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Sehen Sie sich unsere neueste Analyse für NewMarket an

Wie hoch ist die Verschuldung von NewMarket?

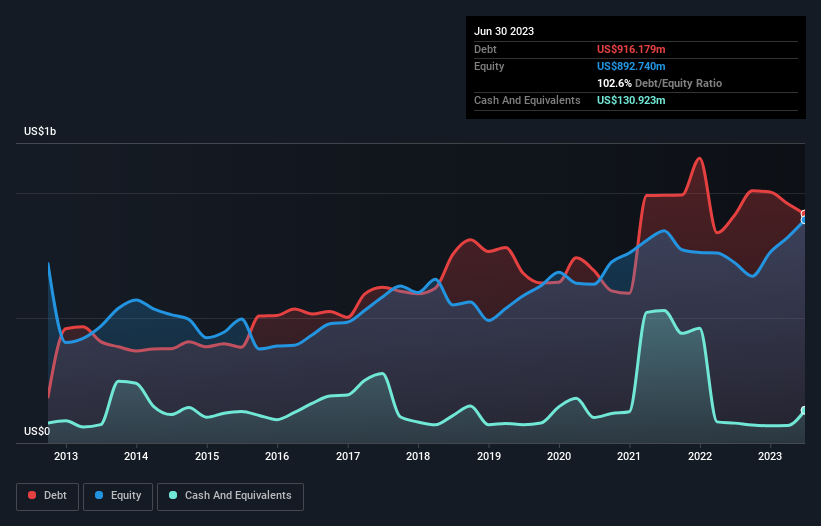

Wie Sie unten sehen können, hatte NewMarket im Juni 2023 Schulden in Höhe von 916,2 Mio. US-Dollar, was in etwa dem Stand des Vorjahres entspricht. Sie können auf das Diagramm klicken, um weitere Details zu sehen. Da NewMarket jedoch über eine Barreserve von 130,9 Mio. US$ verfügt, ist die Nettoverschuldung mit etwa 785,3 Mio. US$ geringer.

Wie gesund ist die Bilanz von NewMarket?

Wenn wir die letzten Bilanzdaten näher betrachten, sehen wir, dass NewMarket Verbindlichkeiten in Höhe von 349,0 Mio. US$ hat, die innerhalb von 12 Monaten fällig werden, und Verbindlichkeiten in Höhe von 1,12 Mrd. US$, die danach fällig werden. Diesen Verpflichtungen standen Barmittel in Höhe von 130,9 Mio. US$ sowie Forderungen im Wert von 436,3 Mio. US$ gegenüber, die innerhalb von 12 Monaten fällig waren. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 906,2 Mio. US$.

Dieses Defizit ist nicht so schlimm, da NewMarket einen Wert von 4,44 Mrd. US-Dollar hat und daher wahrscheinlich genug Kapital aufnehmen könnte, um seine Bilanz zu stärken, falls dies erforderlich wäre. Aber wir sollten auf jeden Fall die Augen nach Anzeichen dafür offen halten, dass die Schulden des Unternehmens ein zu großes Risiko darstellen.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Gewinnen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) und das Ergebnis vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Wir betrachten also die Verschuldung im Verhältnis zum Gewinn sowohl mit als auch ohne Abschreibungsaufwand.

Die Nettoverschuldung von NewMarket beträgt nur das 1,4-fache des EBITDA. Und das EBIT deckt den Zinsaufwand um das 11,9-fache. Wir sind also ziemlich entspannt, was den äußerst konservativen Umgang mit Schulden angeht. Darüber hinaus freuen wir uns, dass NewMarket sein EBIT um 60 % gesteigert hat, was die Gefahr künftiger Schuldentilgungen verringert. Bei der Analyse der Verschuldung ist natürlich die Bilanz der Bereich, auf den man sich konzentrieren sollte. Aber es sind die Erträge von NewMarket, die Einfluss darauf haben werden, wie sich die Bilanz in Zukunft entwickelt. Wenn Sie also mehr über die Erträge erfahren möchten, lohnt sich ein Blick auf die Grafik der langfristigen Ertragsentwicklung .

Schließlich kann ein Unternehmen Schulden nur mit barem Geld tilgen, nicht mit buchhalterischen Gewinnen. Es lohnt sich also zu prüfen, wie viel von diesem EBIT durch den freien Cashflow gedeckt ist. In den letzten drei Jahren belief sich der freie Cashflow von NewMarket auf 45 % des EBIT, weniger als wir erwarten würden. Diese schwache Cash Conversion macht es schwieriger, die Verschuldung zu bewältigen.

Unsere Meinung

Die gute Nachricht ist, dass die nachgewiesene Fähigkeit von NewMarket, sein EBIT zu steigern, uns erfreut wie ein flauschiger Welpe ein Kleinkind. Und das ist noch nicht alles, denn auch die Zinsdeckung unterstützt diesen Eindruck! Unter Berücksichtigung all dieser Daten haben wir den Eindruck, dass NewMarket einen ziemlich vernünftigen Ansatz bei der Verschuldung verfolgt. Das bedeutet, dass das Unternehmen etwas mehr Risiko auf sich nimmt, in der Hoffnung, die Rendite für die Aktionäre zu steigern. Bei der Analyse des Verschuldungsniveaus ist die Bilanz der offensichtliche Ansatzpunkt. Aber letztlich kann jedes Unternehmen auch Risiken außerhalb der Bilanz aufweisen. Seien Sie sich bewusst, dass NewMarket in unserer Investitionsanalyse 1 Warnzeichen anzeigt, das Sie kennen sollten...

Wenn Sie nach all dem mehr an einem schnell wachsenden Unternehmen mit einer grundsoliden Bilanz interessiert sind, dann sollten Sie sich unverzüglich unsere Liste der Netto-Cash-Wachstumsaktien ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob NewMarket unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.