Diese 4 Kennzahlen deuten darauf hin, dass Agnico Eagle Mines (NYSE:AEM) die Verschuldung vernünftig einsetzt

Der von Charlie Munger von Berkshire Hathaway unterstützte externe Fondsmanager Li Lu nimmt kein Blatt vor den Mund, wenn er sagt: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern die Frage, ob man einen dauerhaften Kapitalverlust erleidet. Wenn wir darüber nachdenken, wie risikoreich ein Unternehmen ist, schauen wir uns immer gerne die Verwendung von Schulden an, da eine Überschuldung zum Ruin führen kann. Wir stellen fest, dass Agnico Eagle Mines Limited(NYSE:AEM) durchaus Schulden in seiner Bilanz hat. Die eigentliche Frage ist jedoch, ob diese Schulden das Unternehmen riskant machen.

Welches Risiko birgt die Verschuldung?

Schulden sind ein Instrument zur Unterstützung des Unternehmenswachstums, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es ihnen ausgeliefert. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Ein häufigerer (aber immer noch kostspieliger) Fall ist jedoch, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Der Vorteil von Schulden ist natürlich, dass sie oft billiges Kapital darstellen, vor allem wenn sie die Verwässerung eines Unternehmens durch die Möglichkeit ersetzen, zu hohen Renditen zu reinvestieren. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Siehe unsere neueste Analyse für Agnico Eagle Mines

Wie hoch ist die Verschuldung von Agnico Eagle Mines?

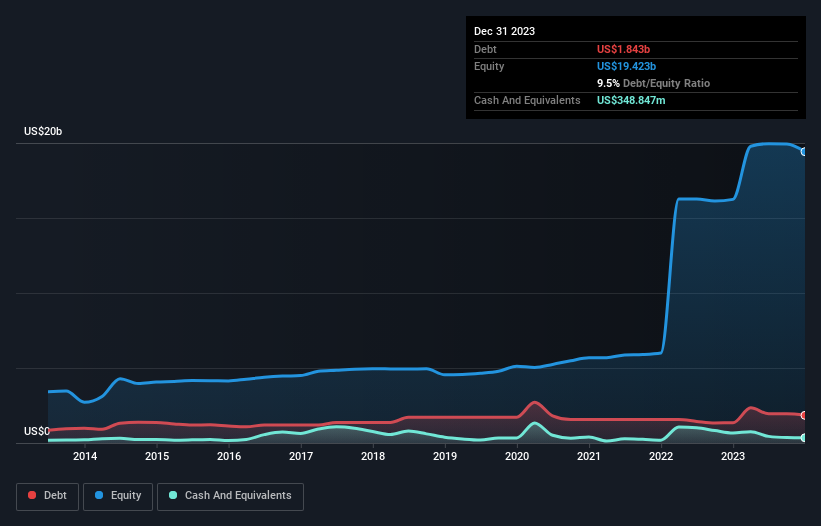

Wie Sie unten sehen können, hatte Agnico Eagle Mines Ende Dezember 2023 Schulden in Höhe von 1,84 Milliarden US-Dollar, gegenüber 1,34 Milliarden US-Dollar vor einem Jahr. Klicken Sie auf das Bild, um weitere Details zu sehen. Dem stehen jedoch 348,8 Mio. US$ an Barmitteln gegenüber, was zu einer Nettoverschuldung von etwa 1,49 Mrd. US$ führt.

Wie gesund ist die Bilanz von Agnico Eagle Mines?

Laut der letzten gemeldeten Bilanz hatte Agnico Eagle Mines Verbindlichkeiten in Höhe von 1,05 Mrd. US$, die innerhalb von 12 Monaten fällig wurden, und Verbindlichkeiten in Höhe von 8,21 Mrd. US$, die nach 12 Monaten fällig wurden. Demgegenüber standen 348,8 Mio. US$ an Barmitteln und 184,9 Mio. US$ an Forderungen, die innerhalb von 12 Monaten fällig waren. Damit sind die Verbindlichkeiten insgesamt 8,73 Mrd. US$ höher als die Barmittel und kurzfristigen Forderungen zusammen.

Agnico Eagle Mines hat eine sehr hohe Marktkapitalisierung von 31,0 Mrd. US$, so dass das Unternehmen sehr wahrscheinlich Barmittel beschaffen könnte, um seine Bilanz zu verbessern, wenn dies erforderlich wäre. Aber es ist klar, dass wir auf jeden Fall genau prüfen sollten, ob das Unternehmen seine Schulden ohne Verwässerung verwalten kann.

Wir verwenden zwei Hauptkennzahlen, um uns über die Höhe der Verschuldung im Verhältnis zum Gewinn zu informieren. Die erste ist die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA), während die zweite angibt, wie oft das Ergebnis vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (oder kurz die Zinsdeckung). Auf diese Weise berücksichtigen wir sowohl die absolute Höhe der Verschuldung als auch die dafür gezahlten Zinssätze.

Die Nettoverschuldung von Agnico Eagle Mines beträgt nur das 0,46-fache des EBITDA. Und das EBIT deckt den Zinsaufwand um das 17,2-fache. Man könnte also argumentieren, dass das Unternehmen durch seine Schulden nicht mehr bedroht ist als ein Elefant durch eine Maus. Die Kehrseite der Medaille ist jedoch, dass das EBIT von Agnico Eagle Mines im letzten Jahr um 6,5 % gesunken ist. Wenn ein solcher Rückgang anhält, wird es natürlich schwieriger, die Schulden zu bewältigen. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Letztendlich wird jedoch die zukünftige Rentabilität des Unternehmens darüber entscheiden, ob Agnico Eagle Mines seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich mag das Finanzamt zwar die buchhalterischen Gewinne bewundern, aber Kreditgeber akzeptieren nur kaltes, hartes Geld. Wir müssen uns also genau ansehen, ob das EBIT zu einem entsprechenden freien Cashflow führt. In den letzten drei Jahren belief sich der freie Cashflow von Agnico Eagle Mines auf 48 % des EBIT, weniger als wir erwarten würden. Diese schwache Cash-Conversion macht es schwieriger, die Verschuldung zu bewältigen.

Unsere Ansicht

Die Zinsdeckung von Agnico Eagle Mines war bei dieser Analyse ein echter Pluspunkt, ebenso wie das Verhältnis von Nettoverschuldung zu EBITDA. Andererseits macht uns die EBIT-Wachstumsrate die Verschuldung des Unternehmens etwas unangenehmer. In Anbetracht dieser Reihe von Datenpunkten sind wir der Meinung, dass Agnico Eagle Mines in einer guten Position ist, um seine Verschuldung in den Griff zu bekommen. Aber ein Wort der Vorsicht: Wir denken, dass die Verschuldung hoch genug ist, um eine ständige Überwachung zu rechtfertigen. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber letztlich kann jedes Unternehmen auch Risiken außerhalb der Bilanz bergen. So haben wir beispielsweise bei Agnico Eagle Mines 3 Warnzeichen entdeckt (eines davon sollte nicht ignoriert werden!), die Sie beachten sollten, bevor Sie hier investieren.

Letztendlich ist es manchmal einfacher, sich auf Unternehmen zu konzentrieren, die gar keine Schulden brauchen. Eine Liste von Wachstumswerten ohne Nettoverschuldung können Sie jetzt 100% kostenlos abrufen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Agnico Eagle Mines unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.