Wir denken, dass Sigma Lithium (NASDAQ:SGML) einen ordentlichen Batzen an Schulden hat

Der von Charlie Munger von Berkshire Hathaway unterstützte externe Fondsmanager Li Lu nimmt kein Blatt vor den Mund, wenn er sagt: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern die Frage, ob Sie einen dauerhaften Kapitalverlust erleiden werden. Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man über das Risiko einer bestimmten Aktie nachdenkt, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wichtig ist, dass Sigma Lithium Corporation(NASDAQ:SGML) Schulden hat. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Wann ist Verschuldung gefährlich?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zurückzuzahlen, entweder mit neuem Kapital oder mit freiem Cashflow. Wenn das Unternehmen seinen gesetzlichen Verpflichtungen zur Rückzahlung der Schulden nicht nachkommen kann, gehen die Aktionäre letztlich leer aus. Ein häufigerer (aber immer noch kostspieliger) Fall ist jedoch, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Natürlich können Schulden ein wichtiges Instrument in Unternehmen sein, insbesondere in kapitalintensiven Unternehmen. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Sehen Sie sich unsere neueste Analyse zu Sigma Lithium an

Wie hoch ist die Verschuldung von Sigma Lithium?

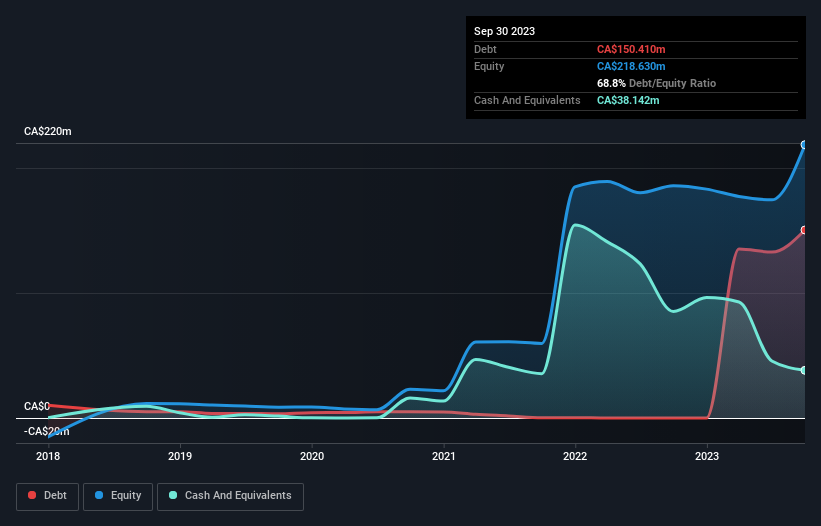

Die nachstehende Abbildung, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass Sigma Lithium im September 2023 Schulden in Höhe von 150,4 Mio. CA$ hatte, während das Unternehmen in einem Jahr noch keine Schulden hatte. Dem stehen jedoch liquide Mittel in Höhe von CA$38,1 Mio. gegenüber, was zu einer Nettoverschuldung von etwa CA$112,3 Mio. führt.

Wie gesund ist die Bilanz von Sigma Lithium?

Aus der jüngsten Bilanz geht hervor, dass Sigma Lithium Verbindlichkeiten in Höhe von 99,8 Mio. CA$ hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 136,6 Mio. CA$, die danach fällig werden. Demgegenüber stehen 38,1 Mio. CA$ an Barmitteln und 77,1 Mio. CA$ an Forderungen, die innerhalb von 12 Monaten fällig werden. Die Verbindlichkeiten übersteigen also die Summe der Barmittel und (kurzfristigen) Forderungen um 121,1 Mio. CA$.

Da die börsennotierten Aktien von Sigma Lithium einen Gesamtwert von 4,23 Mrd. CA$ haben, scheint es unwahrscheinlich, dass diese Höhe der Verbindlichkeiten eine größere Bedrohung darstellt. Dennoch ist es klar, dass wir die Bilanz des Unternehmens weiterhin beobachten sollten, damit sie sich nicht zum Schlechten verändert. Bei der Analyse der Verschuldung ist die Bilanz der naheliegendste Ansatzpunkt. Letztendlich wird jedoch die zukünftige Rentabilität des Unternehmens darüber entscheiden, ob Sigma Lithium seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Sigma Lithium hat zwar noch keinen Gewinn erwirtschaftet, aber immerhin hat das Unternehmen in den letzten zwölf Monaten seine ersten Einnahmen als börsennotiertes Unternehmen verbucht.

Caveat Emptor

Wichtig ist, dass Sigma Lithium im letzten Jahr einen Verlust vor Zinsen und Steuern (EBIT) verzeichnete. Das Unternehmen hat auf EBIT-Ebene 93 Mio. CA$ verloren. Wenn wir uns das ansehen und uns die Verbindlichkeiten in der Bilanz im Verhältnis zu den Barmitteln vor Augen führen, erscheint es uns unklug, dass das Unternehmen Schulden hat. Ehrlich gesagt sind wir der Meinung, dass die Bilanz bei weitem nicht den Anforderungen entspricht, auch wenn sie mit der Zeit verbessert werden könnte. Ein weiterer Grund zur Vorsicht ist, dass das Unternehmen in den letzten zwölf Monaten einen negativen freien Cashflow von 200 Mio. CA$ verzeichnete. Wir halten das Unternehmen also für riskant. Die Bilanz ist eindeutig der Bereich, auf den man sich bei der Analyse von Schulden konzentrieren sollte. Doch nicht alle Anlagerisiken liegen in der Bilanz - ganz im Gegenteil. Wir haben zum Beispiel 2 Warnzeichen für Sigma Lithium entdeckt, die Sie beachten sollten, bevor Sie hier investieren.

Wenn Sie natürlich zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, dann sollten Sie nicht zögern, noch heute unsere exklusive Liste der Netto-Cash-Wachstumsaktien zu entdecken.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Sigma Lithium unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.