Die American International Group, Inc. (NYSE:AIG) ist eine Geschichte von Risiko und Belohnung

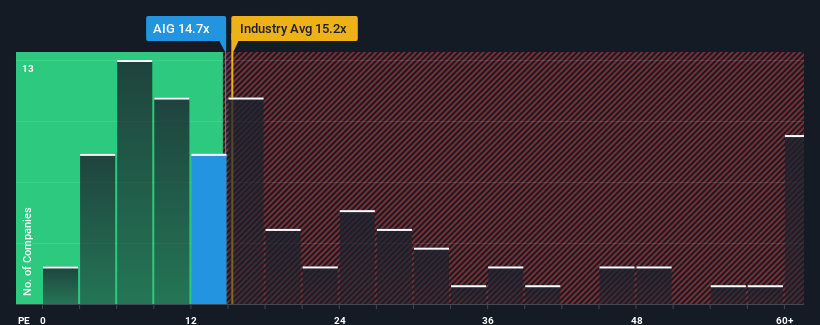

Das Kurs-Gewinn-Verhältnis (KGV) von American International Group, Inc.(NYSE:AIG) von 14,7 mag im Vergleich zum Markt in den Vereinigten Staaten, wo etwa die Hälfte der Unternehmen ein KGV von über 18 aufweisen und sogar KGVs von über 33 üblich sind, wie ein Kauf aussehen. Allerdings ist es nicht ratsam, das KGV für bare Münze zu nehmen, denn es könnte eine Erklärung dafür geben, warum es begrenzt ist.

Die jüngste Zeit war für die American International Group nicht gerade vorteilhaft, da ihre Gewinne schneller gesunken sind als die der meisten anderen Unternehmen. Das KGV ist wahrscheinlich deshalb so niedrig, weil die Anleger glauben, dass sich diese schlechte Ertragslage nicht verbessern wird. Wenn Sie das Unternehmen immer noch mögen, sollten Sie eine Trendwende bei den Gewinnen abwarten, bevor Sie eine Entscheidung treffen. Oder Sie würden zumindest hoffen, dass sich die Gewinnentwicklung nicht noch weiter verschlechtert, wenn Sie Aktien kaufen wollen, solange sie in Ungnade fallen.

Siehe unsere neueste Analyse für American International Group

Gibt es ein Wachstum für American International Group?

Das Kurs-Gewinn-Verhältnis von American International Group ist typisch für ein Unternehmen, von dem nur ein begrenztes Wachstum und vor allem eine schlechtere Performance als der Markt erwartet wird.

Ein Blick zurück zeigt, dass das Wachstum des Gewinns je Aktie im letzten Jahr nicht gerade begeistert hat, da es einen enttäuschenden Rückgang von 62 % verzeichnete. Damit wurden alle Gewinne der letzten drei Jahre zunichte gemacht, und der Gewinn pro Aktie hat sich insgesamt praktisch nicht verändert. Es scheint uns also, dass das Unternehmen in dieser Zeit ein gemischtes Ergebnis in Bezug auf das Gewinnwachstum erzielt hat.

Was die Aussichten betrifft, so dürften die elf Analysten, die das Unternehmen beobachten, für die nächsten drei Jahre ein jährliches Wachstum von 17 % prognostizieren. Für den Rest des Marktes wird dagegen nur ein jährliches Wachstum von 10 % prognostiziert, was deutlich weniger attraktiv ist.

In Anbetracht dessen ist es merkwürdig, dass das KGV der American International Group unter dem der meisten anderen Unternehmen liegt. Offensichtlich zweifeln einige Aktionäre an den Prognosen und haben deutlich niedrigere Verkaufspreise akzeptiert.

Das Wichtigste zum Schluss

Im Allgemeinen ziehen wir es vor, das Kurs-Gewinn-Verhältnis nur dazu zu verwenden, um festzustellen, wie der Markt die allgemeine Gesundheit eines Unternehmens einschätzt.

Wir haben festgestellt, dass American International Group derzeit mit einem viel niedrigeren Kurs-Gewinn-Verhältnis als erwartet gehandelt wird, da die Wachstumsprognosen höher sind als die des Marktes. Wenn wir eine starke Gewinnprognose mit einem über dem Markt liegenden Wachstum sehen, gehen wir davon aus, dass potenzielle Risiken das KGV erheblich unter Druck setzen könnten. Es scheint, dass viele tatsächlich mit einer Instabilität der Erträge rechnen, denn diese Bedingungen sollten dem Aktienkurs normalerweise Auftrieb verleihen.

Sie sollten immer an die Risiken denken. In diesem Fall haben wir 1 Warnzeichen für American International Group ausgemacht, das Sie beachten sollten.

Wenn diese Risiken Sie dazu veranlassen, Ihre Meinung über American International Group zu überdenken, sollten Sie sich unsere interaktive Liste hochwertiger Aktien ansehen, um sich ein Bild davon zu machen, was es sonst noch auf dem Markt gibt.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob American International Group unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.