Marpai, Inc. (NASDAQ:MRAI): Aktien steigen um 30 %, aber die Umsätze sind nicht aussagekräftig

Die Aktien von Marpai, Inc.(NASDAQ:MRAI) haben ihre jüngste Dynamik mit einem Anstieg von 30 % allein im letzten Monat fortgesetzt. Nicht alle Aktionäre werden jubeln, denn der Aktienkurs ist in den letzten zwölf Monaten immer noch um sehr enttäuschende 34 % gesunken.

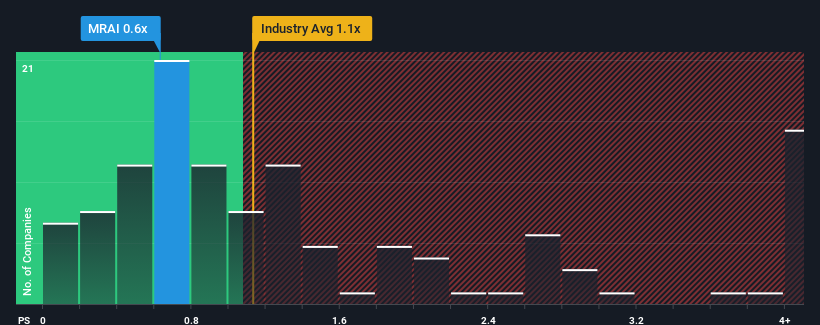

Selbst nach einem so großen Kurssprung könnte man das Kurs-Gewinn-Verhältnis von Marpai von 0,6x als gleichgültig empfinden, da der Median des Kurs-Umsatz-Verhältnisses (oder "P/S") für die Versicherungsbranche in den Vereinigten Staaten ebenfalls bei fast 1,1x liegt. Es ist jedoch nicht ratsam, das Kurs-Umsatz-Verhältnis ohne Erklärung einfach zu ignorieren, da die Anleger damit eine eindeutige Chance oder einen kostspieligen Fehler übersehen könnten.

Siehe unsere letzte Analyse zu Marpai

Was bedeutet das Kurs-Umsatz-Verhältnis von Marpai für die Aktionäre?

Mit einem Umsatzwachstum, das das der meisten anderen Unternehmen in letzter Zeit übertrifft, hat sich Marpai relativ gut geschlagen. Vielleicht erwartet der Markt, dass sich diese Leistung abschwächt und das Kurs-Gewinn-Verhältnis nicht in die Höhe schießt. Wenn Sie das Unternehmen mögen, werden Sie hoffen, dass dies nicht der Fall ist, damit Sie möglicherweise einige Aktien erwerben können, solange sie noch nicht in der Gunst der Anleger stehen.

Wenn Sie wissen möchten, was die Analysten für die Zukunft prognostizieren, sollten Sie sich unseren kostenlosen Bericht über Marpai ansehen.Was sagen uns die Umsatzwachstumsmetriken über das KGV?

Es gibt eine inhärente Annahme, dass ein Unternehmen mit der Branche mithalten sollte, damit ein KGV wie das von Marpai als angemessen betrachtet werden kann.

Ein Blick zurück zeigt, dass das Unternehmen seinen Umsatz im vergangenen Jahr um beeindruckende 53 % steigern konnte. Allerdings war die längerfristige Performance nicht so stark, da das dreijährige Umsatzwachstum insgesamt relativ gering war. Man kann also mit Fug und Recht behaupten, dass das Umsatzwachstum des Unternehmens in letzter Zeit uneinheitlich war.

Die Schätzungen des einen Analysten, der das Unternehmen beobachtet, gehen von einem Umsatzwachstum von 3,7 % im nächsten Jahr aus. Für die übrige Branche wird dagegen ein Wachstum von 6,9 % prognostiziert, was deutlich attraktiver ist.

Vor diesem Hintergrund ist es verwunderlich, dass das Kurs-Gewinn-Verhältnis von Marpai im Einklang mit den meisten anderen Unternehmen steht. Offensichtlich sind viele Anleger des Unternehmens weniger pessimistisch als die Analysten vermuten und sind nicht bereit, sich von ihren Aktien zu trennen. Es wird schwierig sein, diese Kurse zu halten, da dieses Umsatzwachstum die Aktie wahrscheinlich irgendwann belasten wird.

Das Schlusswort

Die Aktie von Marpai hat in letzter Zeit viel Schwung bekommen, was dazu geführt hat, dass ihr Kurs-Gewinn-Verhältnis (KGV) mit dem der übrigen Branche gleichgezogen hat. Das Kurs-Umsatz-Verhältnis allein zu verwenden, um zu entscheiden, ob Sie Ihre Aktie verkaufen sollten, ist nicht sinnvoll, kann jedoch ein praktischer Leitfaden für die Zukunftsaussichten des Unternehmens sein.

In Anbetracht der Tatsache, dass die Umsatzwachstumsprognosen von Marpai im Vergleich zur Branche relativ gedämpft sind, ist es überraschend, dass die Aktie zu ihrem aktuellen Kurs-Umsatz-Verhältnis gehandelt wird. Derzeit sind wir nicht sehr zuversichtlich, was das Kurs-Gewinn-Verhältnis angeht, da die prognostizierten künftigen Einnahmen eine positivere Stimmung nicht lange unterstützen werden. Um das derzeitige Kurs-Umsatz-Verhältnis zu rechtfertigen, ist eine positive Veränderung erforderlich.

Sie sollten immer an die Risiken denken. In diesem Fall haben wir 5 Warnzeichen für Marpai ausgemacht, die Sie beachten sollten, und 3 davon sind potenziell ernst.

Wenn Sie sich für Unternehmen mit einem soliden Gewinnwachstum in der Vergangenheit interessieren, sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit starkem Gewinnwachstum und niedrigen KGVs ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Marpai unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.