Aktionäre können sicher sein, dass die Erträge von Oddity Tech (NASDAQ:ODD) von hoher Qualität sind

Der starke Gewinnbericht von Oddity Tech Ltd.(NASDAQ:ODD) wurde mit einer positiven Kursentwicklung belohnt. Wir haben einige Analysen durchgeführt und über die Gewinnzahlen hinaus mehrere positive Faktoren gefunden.

Siehe unsere neueste Analyse für Oddity Tech

Vergrößerung der Oddity Tech-Ergebnisse

In der Hochfinanz ist die wichtigste Kennzahl, mit der gemessen wird, wie gut ein Unternehmen die ausgewiesenen Gewinne in freien Cashflow (FCF) umwandelt, die Accrual Ratio (vom Cashflow). Bei der Accrual Ratio wird der FCF vom Gewinn eines bestimmten Zeitraums abgezogen und das Ergebnis durch das durchschnittliche Betriebsvermögen des Unternehmens in diesem Zeitraum dividiert. Die Kennzahl zeigt uns, um wie viel der Gewinn eines Unternehmens seinen FCF übersteigt.

Folglich ist eine negative Accrual Ratio positiv für das Unternehmen und eine positive Accrual Ratio ist negativ. Während eine positive Periodenabgrenzungsquote, die auf ein gewisses Maß an nicht zahlungswirksamen Gewinnen hindeutet, kein Problem darstellt, ist eine hohe Periodenabgrenzungsquote wohl eine schlechte Sache, da sie darauf hindeutet, dass den Papiergewinnen kein Cashflow gegenübersteht. Um ein Papier von Lewellen und Resutek aus dem Jahr 2014 zu zitieren: "Unternehmen mit höheren Rückstellungen neigen dazu, in Zukunft weniger profitabel zu sein".

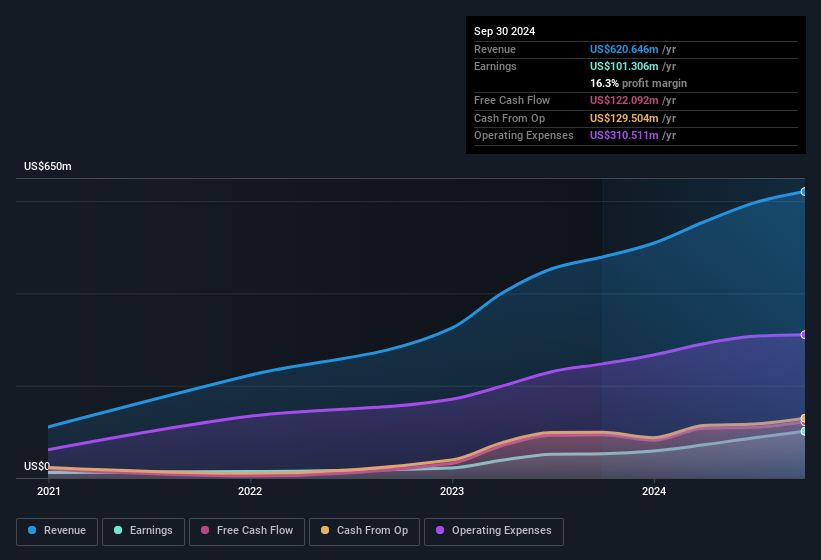

In den zwölf Monaten bis September 2024 verzeichnete Oddity Tech eine Accrual Ratio von -0,13. Das bedeutet, dass das Unternehmen eine gute Cash-Conversion aufweist und dass sein freier Cashflow den Gewinn im vergangenen Jahr deutlich überstieg. So erwirtschaftete Oddity Tech in diesem Zeitraum einen freien Cashflow von 122 Mio. USD und übertraf damit den ausgewiesenen Gewinn von 101,3 Mio. USD um ein Vielfaches. Die Aktionäre von Oddity Tech sind zweifellos erfreut, dass sich der freie Cashflow in den letzten zwölf Monaten verbessert hat. Doch die Geschichte hat noch mehr zu bieten. Die Rückstellungsquote spiegelt die Auswirkungen ungewöhnlicher Posten auf den statutarischen Gewinn wider, zumindest teilweise.

Da kann man sich schon fragen, was die Analysten in Bezug auf die künftige Rentabilität prognostizieren. Zum Glück können Sie hier klicken, um ein interaktives Diagramm zu sehen, das die zukünftige Rentabilität auf der Grundlage ihrer Schätzungen darstellt.

Wie wirken sich ungewöhnliche Posten auf den Gewinn aus?

Der Gewinn von Oddity Tech wurde in den letzten zwölf Monaten durch ungewöhnliche Posten im Wert von 17 Mio. US-Dollar geschmälert, was dem Unternehmen zu einer hohen Cash Conversion verhalf, wie die ungewöhnlichen Posten zeigen. In einem Szenario, in dem diese ungewöhnlichen Posten nicht zahlungswirksame Kosten beinhalten, würden wir eine hohe Rückstellungsquote erwarten, was in diesem Fall auch der Fall ist. Obwohl Abzüge aufgrund ungewöhnlicher Posten zunächst enttäuschend sind, gibt es einen Silberstreif am Horizont. Als wir die große Mehrheit der börsennotierten Unternehmen weltweit analysierten, stellten wir fest, dass sich bedeutende ungewöhnliche Posten oft nicht wiederholen. Und das ist schließlich genau das, was die Terminologie der Rechnungslegung impliziert. Unter der Annahme, dass sich diese ungewöhnlichen Ausgaben nicht wiederholen, würden wir daher erwarten, dass Oddity Tech im nächsten Jahr einen höheren Gewinn erzielt, wenn alles andere gleich bleibt.

Unsere Meinung zur Gewinnentwicklung von Oddity Tech

In Anbetracht des Abgrenzungsverhältnisses von Oddity Tech und der ungewöhnlichen Posten halten wir es für unwahrscheinlich, dass die statutarischen Gewinne die zugrunde liegende Ertragskraft des Unternehmens überbewerten. In Anbetracht all dieser Faktoren würden wir sagen, dass die zugrunde liegende Ertragskraft von Oddity Tech mindestens so gut ist, wie es die gesetzlichen Zahlen vermuten lassen. Letztlich hat sich dieser Artikel eine Meinung auf der Grundlage historischer Daten gebildet. Es kann jedoch auch sehr hilfreich sein, sich Gedanken darüber zu machen, was Analysten für die Zukunft prognostizieren. Werfen Sie also einen Blick auf unsere kostenlose Grafik mit den Prognosen der Analysten.

Bei unserer Untersuchung von Oddity Tech haben wir uns auf bestimmte Faktoren konzentriert, die die Erträge des Unternehmens besser aussehen lassen können, als sie sind. Und das hat es mit Bravour geschafft. Aber es gibt immer noch mehr zu entdecken, wenn man in der Lage ist, seinen Blick auf Kleinigkeiten zu richten. Viele Menschen betrachten beispielsweise eine hohe Eigenkapitalrendite als Hinweis auf eine günstige Betriebswirtschaft, während andere gerne dem Geld folgen" und nach Aktien suchen, die von Insidern gekauft werden. Auch wenn Sie dafür ein wenig recherchieren müssen, könnte Ihnen diese kostenlose Sammlung von Unternehmen mit hoher Eigenkapitalrendite oder diese Liste von Aktien mit bedeutenden Insiderbeteiligungen von Nutzen sein.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Oddity Tech unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.