Diejenigen, die vor drei Jahren in Cardinal Health (NYSE:CAH) investiert haben, haben 149% zugelegt

Bei einer Aktie können Sie höchstens 100 % Ihres Geldes verlieren (vorausgesetzt, Sie setzen keine Hebelwirkung ein). Im Gegensatz dazu können Sie aber viel mehr als 100 % gewinnen, wenn das Unternehmen gut läuft. So ist der Aktienkurs von Cardinal Health, Inc.(NYSE:CAH) in den letzten drei Jahren um 130 % gestiegen. Die meisten würden sich darüber freuen. Darüber hinaus ist der Aktienkurs in etwa einem Quartal um 17 % gestiegen.

Nun lohnt es sich, auch einen Blick auf die Fundamentaldaten des Unternehmens zu werfen, denn so können wir feststellen, ob die langfristige Aktionärsrendite mit der Leistung des zugrunde liegenden Geschäfts übereinstimmt.

Sehen Sie sich unsere neueste Analyse zu Cardinal Health an

In seinem Essay The Superinvestors of Graham-and-Doddsville beschreibt Warren Buffett, dass die Aktienkurse nicht immer den Wert eines Unternehmens rational widerspiegeln. Eine fehlerhafte, aber vernünftige Methode, um zu beurteilen, wie sich die Stimmung um ein Unternehmen verändert hat, ist der Vergleich des Gewinns je Aktie (EPS) mit dem Aktienkurs.

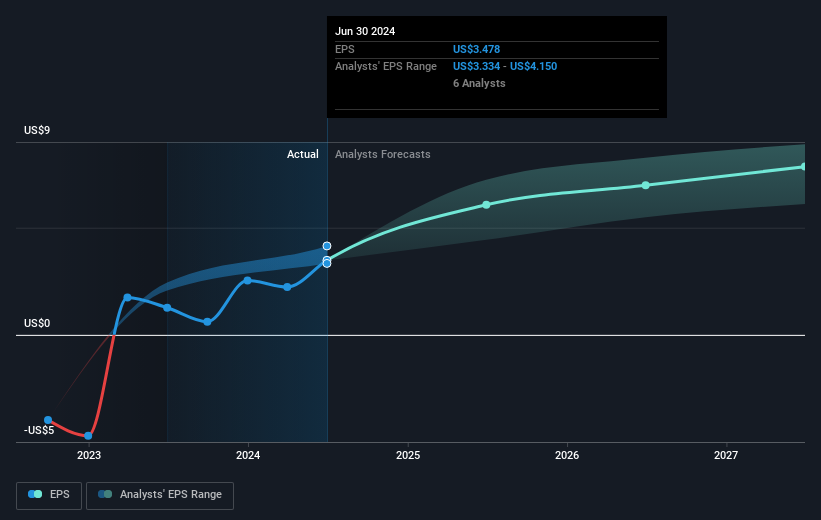

In den drei Jahren, in denen der Aktienkurs gestiegen ist, erzielte Cardinal Health ein durchschnittliches Wachstum des Gewinns je Aktie von 19 % pro Jahr. Dieses EPS-Wachstum ist niedriger als der durchschnittliche jährliche Anstieg des Aktienkurses von 32 %. Dies deutet darauf hin, dass das Unternehmen im Laufe der letzten Jahre das Vertrauen der Marktteilnehmer gewonnen hat. Es ist nicht ungewöhnlich, dass der Markt eine Aktie nach einigen Jahren des Wachstums "neu bewertet".

Die folgende Abbildung zeigt, wie sich der Gewinn je Aktie im Laufe der Zeit entwickelt hat (wenn Sie auf das Bild klicken, können Sie mehr Details sehen).

Wir wissen, dass Cardinal Health sein Ergebnis in letzter Zeit verbessert hat, aber wird das Unternehmen auch seinen Umsatz steigern können? Dieser kostenlose Bericht mit den Umsatzprognosen der Analysten soll Ihnen helfen herauszufinden, ob das EPS-Wachstum aufrechterhalten werden kann.

Was ist mit den Dividenden?

Neben der Messung der Aktienkursrendite sollten Anleger auch die Gesamtrendite für Aktionäre (TSR) berücksichtigen. Der TSR ist eine Renditeberechnung, die den Wert von Bardividenden (unter der Annahme, dass die erhaltenen Dividenden reinvestiert wurden) und den berechneten Wert von diskontierten Kapitalerhöhungen und Spin-offs berücksichtigt. Bei Unternehmen, die eine großzügige Dividende zahlen, ist die TSR also oft viel höher als die Aktienkursrendite. Wir stellen fest, dass der TSR von Cardinal Health in den letzten drei Jahren 149 % betrug, was besser ist als die oben erwähnte Aktienkursrendite. Und es ist nicht schwer zu erraten, dass die Dividendenausschüttungen diese Abweichung weitgehend erklären!

Eine andere Sichtweise

Cardinal Health erzielte in den letzten zwölf Monaten einen TSR von 24 %. Leider bleibt dies hinter der Marktrendite zurück. Der Silberstreif am Horizont ist, dass der Gewinn sogar besser war als die durchschnittliche jährliche Rendite von 21 % über fünf Jahre. Das deutet darauf hin, dass sich das Unternehmen im Laufe der Zeit verbessern könnte. Ich finde es sehr interessant, den Aktienkurs langfristig als Indikator für die Unternehmensleistung zu betrachten. Aber um wirklich einen Einblick zu bekommen, müssen wir auch andere Informationen berücksichtigen. Wir haben zum Beispiel 4 Warnzeichen für Cardinal Health entdeckt, die Sie beachten sollten, bevor Sie hier investieren.

Aber Achtung: Cardinal Health ist möglicherweise nicht die beste Aktie zum Kauf. Werfen Sie also einen Blick auf diese kostenlose Liste interessanter Unternehmen mit vergangenem Gewinnwachstum (und weiteren Wachstumsprognosen).

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an amerikanischen Börsen gehandelt werden.

If you're looking to trade Cardinal Health, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Cardinal Health unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.