David Iben brachte es auf den Punkt, als er sagte: "Volatilität ist kein Risiko, um das wir uns kümmern. Was uns interessiert, ist die Vermeidung eines dauerhaften Kapitalverlusts. Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, da Schulden oft eine Rolle spielen, wenn ein Unternehmen zusammenbricht. Wir stellen fest, dass PetIQ, Inc.(NASDAQ:PETQ) Schulden in seiner Bilanz hat. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Welches Risiko birgt die Verschuldung?

Schulden und andere Verbindlichkeiten werden für ein Unternehmen dann riskant, wenn es diese Verpflichtungen nicht ohne Weiteres erfüllen kann, sei es durch freien Cashflow oder durch die Beschaffung von Kapital zu einem attraktiven Preis. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Das ist zwar nicht allzu häufig der Fall, aber wir erleben oft, dass verschuldete Unternehmen ihre Aktionäre dauerhaft verwässern, weil die Kreditgeber sie zwingen, Kapital zu einem schlechten Preis aufzunehmen. Der Vorteil von Schulden ist natürlich, dass sie oft billiges Kapital darstellen, insbesondere wenn sie die Verwässerung eines Unternehmens durch die Möglichkeit ersetzen, zu hohen Renditen zu reinvestieren. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Sehen Sie sich unsere neueste Analyse für PetIQ an

Wie hoch ist die Verschuldung von PetIQ?

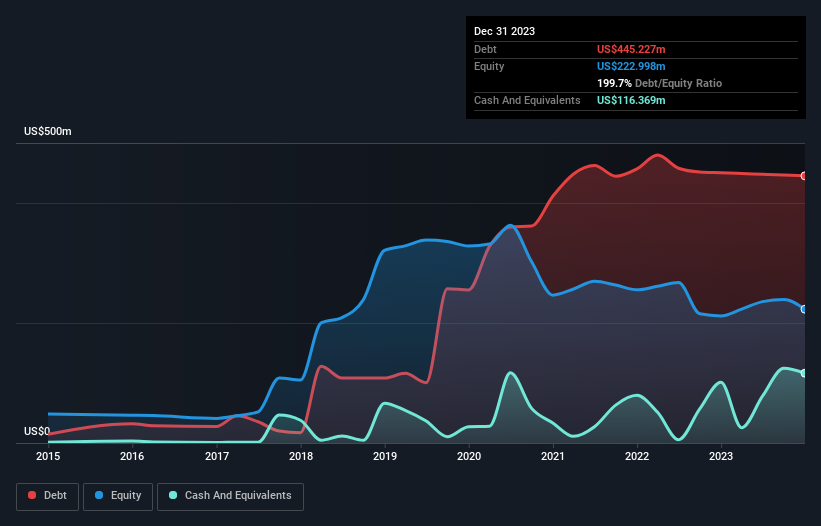

Wie Sie unten sehen können, hatte PetIQ im Dezember 2023 Schulden in Höhe von 445,2 Mio. US-Dollar, was in etwa dem Stand des Vorjahres entspricht. Sie können auf das Diagramm klicken, um mehr Details zu sehen. Dem stehen jedoch 116,4 Mio. US$ an Barmitteln gegenüber, was zu einer Nettoverschuldung von etwa 328,9 Mio. US$ führt.

Wie stark ist die Bilanz von PetIQ?

Laut der letzten gemeldeten Bilanz hatte PetIQ Verbindlichkeiten in Höhe von 189,5 Mio. US$, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 455,7 Mio. US$, die nach 12 Monaten fällig waren. Andererseits verfügte das Unternehmen über Barmittel in Höhe von 116,4 Mio. US$ und Forderungen im Wert von 142,5 Mio. US$, die innerhalb eines Jahres fällig werden. Somit sind seine Verbindlichkeiten insgesamt um 386,3 Mio. US$ höher als die Kombination aus Barmitteln und kurzfristigen Forderungen.

Dieses Defizit ist im Verhältnis zur Marktkapitalisierung von 509,5 Mio. US$ beträchtlich und legt nahe, dass die Aktionäre die Verwendung von Schulden durch PetIQ im Auge behalten sollten. Dies deutet darauf hin, dass die Aktionäre stark verwässert würden, wenn das Unternehmen seine Bilanz in aller Eile aufstocken müsste.

Wir verwenden zwei Hauptkennzahlen, um uns über die Höhe der Verschuldung im Verhältnis zum Gewinn zu informieren. Die erste ist die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA), während die zweite angibt, wie oft das Ergebnis vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (oder kurz die Zinsdeckung). Der Vorteil dieses Ansatzes besteht darin, dass wir sowohl die absolute Höhe der Verschuldung (Nettoverschuldung zu EBITDA) als auch die mit dieser Verschuldung verbundenen tatsächlichen Zinsaufwendungen (Zinsdeckungsgrad) berücksichtigen.

Während wir uns über das Verhältnis von Nettoverschuldung zu EBITDA von 3,6 bei PetIQ keine Sorgen machen würden, sind wir der Meinung, dass der extrem niedrige Zinsdeckungsgrad von 1,6 ein Zeichen für eine hohe Verschuldung ist. Es scheint klar zu sein, dass sich die Kosten für die Kreditaufnahme in letzter Zeit negativ auf die Renditen für die Aktionäre ausgewirkt haben. Die gute Nachricht ist, dass PetIQ sein EBIT in den letzten zwölf Monaten um glatte 61 % steigern konnte. Wie die liebevolle Umarmung eines Neugeborenen durch eine Mutter stärkt diese Art von Wachstum die Widerstandsfähigkeit und versetzt das Unternehmen in eine bessere Lage, seine Schulden zu verwalten. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber es sind vor allem die künftigen Erträge, die über die Fähigkeit von PetIQ entscheiden werden, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Aber auch unsere letzte Überlegung ist wichtig, denn ein Unternehmen kann seine Schulden nicht mit Papiergewinnen bezahlen; es braucht kaltes, hartes Geld. Wir müssen uns also genau ansehen, ob das EBIT zu einem entsprechenden freien Cashflow führt. In den letzten drei Jahren hat PetIQ einen soliden freien Cashflow in Höhe von 76 % seines EBIT erwirtschaftet, was in etwa dem entspricht, was wir erwarten würden. Dieses kalte, harte Geld bedeutet, dass das Unternehmen seine Schulden reduzieren kann, wenn es das möchte.

Unsere Ansicht

Die EBIT-Wachstumsrate von PetIQ war bei dieser Analyse ein echter Pluspunkt, ebenso wie die Umwandlung von EBIT in freien Cashflow. Aber um ehrlich zu sein, die Zinsdeckung ließ uns an den Nägeln knabbern. Wir möchten auch darauf hinweisen, dass Unternehmen des Gesundheitswesens wie PetIQ in der Regel ohne Probleme Schulden machen. Wenn wir alle oben genannten Elemente berücksichtigen, haben wir den Eindruck, dass PetIQ seine Schulden recht gut verwaltet. Dennoch ist die Belastung so hoch, dass wir allen Aktionären empfehlen würden, sie genau im Auge zu behalten. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Doch nicht das gesamte Anlagerisiko liegt in der Bilanz - ganz im Gegenteil. Zu diesem Zweck sollten Sie sich über die 2 Warnzeichen informieren, die wir bei PetIQ entdeckt haben (darunter 1, das ein wenig beunruhigend ist).

Wenn Sie nach alledem eher an einem schnell wachsenden Unternehmen mit einer grundsoliden Bilanz interessiert sind, sollten Sie sich unverzüglich unsere Liste der Netto-Cash-Wachstumsaktien ansehen.

If you're looking to trade PetIQ, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob PetIQ unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.