Die Risiken sind bei diesen Kursen immer noch erhöht, da die Aktien der 23andMe Holding Co. (NASDAQ:ME) um 26% fallen

Zum Leidwesen einiger Aktionäre ist der Aktienkurs der 23andMe Holding Co.(NASDAQ:ME) in den letzten dreißig Tagen um 26 % gesunken, was den jüngsten Schmerz verlängert. Für alle langfristigen Aktionäre endet der letzte Monat ein Jahr zum Vergessen, da der Aktienkurs um 79 % gesunken ist.

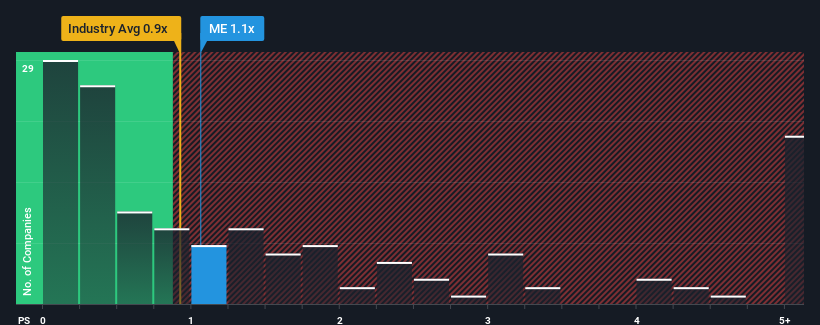

Trotz des starken Kursrückgangs ist das Kurs-Umsatz-Verhältnis (KGV) der 23andMe Holding von 1,1x nicht zu unterschätzen, da der Median des Kurs-Umsatz-Verhältnisses (KGV) für die Gesundheitsbranche in den USA ebenfalls bei 0,9 liegt. Dies mag zwar nicht weiter auffallen, aber wenn das Kurs-Umsatz-Verhältnis nicht gerechtfertigt ist, könnten die Anleger eine potenzielle Chance verpassen oder eine drohende Enttäuschung übersehen.

Lesen Sie unsere letzte Analyse zu 23andMe Holding

Wie sich 23andMe Holding entwickelt hat

Die 23andMe Holding hat sich in letzter Zeit nicht gut entwickelt, da ihre rückläufigen Einnahmen im Vergleich zu anderen Unternehmen, die im Durchschnitt ein gewisses Wachstum ihrer Einnahmen verzeichnen konnten, schlecht abschneiden. Es könnte sein, dass viele erwarten, dass sich die mäßige Umsatzentwicklung positiv auswirkt, was das Kurs-Gewinn-Verhältnis vor einem Rückgang bewahrt hat. Sollte dies jedoch nicht der Fall sein, könnten die Anleger überrumpelt werden und zu viel für die Aktie bezahlen.

Sie möchten sich ein vollständiges Bild von den Analystenschätzungen für das Unternehmen machen? Dann hilft Ihnen unser kostenloser Bericht über die 23andMe Holding dabei, herauszufinden, was sich am Horizont abzeichnet.Wird für die 23andMe Holding ein Umsatzwachstum prognostiziert?

Ein Kurs-Gewinn-Verhältnis (KGV) wie das von 23andMe Holding ist nur dann sinnvoll, wenn das Wachstum des Unternehmens eng mit dem der Branche übereinstimmt.

Rückblickend hat das Unternehmen im letzten Jahr einen frustrierenden Umsatzrückgang von 19 % zu verzeichnen. Damit wurden alle Zuwächse der letzten drei Jahre zunichte gemacht, und die Einnahmen haben sich insgesamt praktisch nicht verändert. Dementsprechend wären die Aktionäre wahrscheinlich mit den instabilen mittelfristigen Wachstumsraten nicht übermäßig zufrieden gewesen.

Die beiden Analysten, die das Unternehmen beobachten, rechnen für das kommende Jahr mit einem Umsatzanstieg von 2,1 %. Da für die Branche ein Wachstum von 8,2 % prognostiziert wird, ist das Unternehmen auf ein schwächeres Umsatzergebnis eingestellt.

Vor diesem Hintergrund finden wir es interessant, dass das Kurs-Gewinn-Verhältnis der 23andMe Holding nahezu identisch mit dem ihrer Branchenkollegen ist. Offensichtlich sind viele Anleger des Unternehmens weniger pessimistisch als die Analysten vermuten und sind nicht gewillt, sich von ihren Aktien zu trennen. Es wird schwierig sein, diese Kurse zu halten, da dieses Niveau des Umsatzwachstums die Aktien wahrscheinlich irgendwann belasten wird.

Was bedeutet das Kurs-Gewinn-Verhältnis von 23andMe Holding für die Anleger?

Da der Aktienkurs von der Klippe fällt, scheint das Kurs-Gewinn-Verhältnis von 23andMe Holding mit dem der übrigen Gesundheitsbranche übereinzustimmen. Es wird argumentiert, dass das Kurs-Umsatz-Verhältnis in bestimmten Branchen ein minderwertiges Maß für den Wert ist, aber es kann ein aussagekräftiger Stimmungsindikator sein.

Wenn man bedenkt, dass die Umsatzwachstumsschätzungen der 23andMe Holding im Vergleich zur gesamten Branche ziemlich gedämpft sind, ist es leicht zu verstehen, warum wir das aktuelle Kurs-Umsatz-Verhältnis für unerwartet halten. Wir haben derzeit kein Vertrauen in das Kurs-Gewinn-Verhältnis (KGV), da die prognostizierten künftigen Einnahmen eine positivere Stimmung nicht lange stützen dürften. Damit sind die Investitionen der Aktionäre gefährdet und potenzielle Anleger laufen Gefahr, einen unnötigen Aufschlag zu zahlen.

Es ist auch erwähnenswert, dass wir 3 Warnzeichen für die 23andMe Holding gefunden haben (eines davon ist potenziell ernst!), die Sie berücksichtigen sollten.

Wenn Sie an starken Unternehmen interessiert sind, die Gewinne erzielen, dann sollten Sie sich diese kostenlose Liste interessanter Unternehmen ansehen, die mit einem niedrigen KGV gehandelt werden (aber bewiesen haben, dass sie ihre Gewinne steigern können).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob 23andMe Holding unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.