Freshpet, Inc.(NASDAQ:FRPT) hat soeben starke Gewinne gemeldet, und der Markt reagierte entsprechend mit einem kräftigen Anstieg des Aktienkurses. Unsere Analyse deutet jedoch darauf hin, dass die Aktionäre möglicherweise einige Faktoren übersehen, die darauf hindeuten, dass das Ergebnis nicht so gut war, wie es aussah.

Siehe unsere neueste Analyse für Freshpet

Der Einfluss von ungewöhnlichen Posten auf den Gewinn

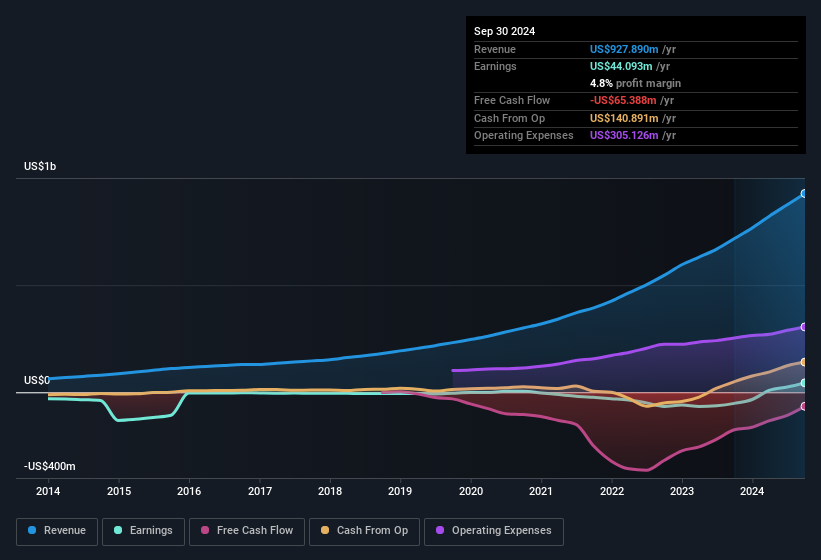

Um die Ergebnisse von Freshpet richtig zu verstehen, müssen wir den Gewinn von 9,4 Mio. US$ berücksichtigen, der auf ungewöhnliche Posten zurückzuführen ist. Es ist zwar immer schön, einen höheren Gewinn zu haben, aber ein großer Beitrag aus ungewöhnlichen Posten dämpft manchmal unsere Begeisterung. Wir haben die Zahlen der meisten börsennotierten Unternehmen weltweit überprüft, und es ist sehr üblich, dass ungewöhnliche Posten einmaliger Natur sind. Und das ist ja auch genau das, was die Terminologie der Buchhaltung impliziert. Wir können feststellen, dass die positiven ungewöhnlichen Posten von Freshpet im Verhältnis zum Gewinn im Jahr bis September 2024 recht bedeutend waren. Daraus lässt sich ableiten, dass die ungewöhnlichen Posten den statutarischen Gewinn des Unternehmens deutlich höher ausfallen lassen, als dies sonst der Fall wäre.

Sie werden sich fragen, was die Analysten in Bezug auf die künftige Rentabilität prognostizieren. Zum Glück können Sie hier klicken, um ein interaktives Diagramm zu sehen, das die zukünftige Rentabilität auf der Grundlage ihrer Schätzungen darstellt.

Unsere Meinung zur Gewinnentwicklung von Freshpet

Wie bereits erwähnt, wird Freshpets großer Schub durch ungewöhnliche Posten nicht unbegrenzt vorhanden sein, so dass die statutarischen Gewinne wahrscheinlich ein schlechter Indikator für die zugrunde liegende Rentabilität sind. Aus diesem Grund sind wir der Meinung, dass die statutarischen Gewinne von Freshpet ein schlechter Indikator für die zugrunde liegende Ertragskraft sind und den Anlegern einen zu positiven Eindruck von dem Unternehmen vermitteln könnten. Positiv zu vermerken ist, dass sich das Unternehmen ausreichend verbessert hat, um in diesem Jahr einen Gewinn zu verbuchen, nachdem es im letzten Jahr Verluste gemacht hat. Ziel dieses Artikels war es, zu beurteilen, inwieweit wir uns darauf verlassen können, dass die statutarischen Gewinne das Potenzial des Unternehmens widerspiegeln, aber es gibt noch viel mehr zu beachten. Wenn Sie mehr über Freshpet als Unternehmen erfahren möchten, ist es wichtig, sich der Risiken bewusst zu sein, mit denen das Unternehmen konfrontiert ist. Bei der Durchführung unserer Analyse haben wir festgestellt, dass Freshpet 1 Warnzeichen aufweist, und es wäre unklug, dieses zu ignorieren.

In dieser Notiz wurde nur ein einziger Faktor betrachtet, der Licht auf die Art des Gewinns von Freshpet wirft. Aber es gibt immer mehr zu entdecken, wenn man in der Lage ist, sich auf Kleinigkeiten zu konzentrieren. Für manche Menschen ist eine hohe Eigenkapitalrendite ein gutes Zeichen für ein Qualitätsunternehmen. Auch wenn Sie dafür ein wenig recherchieren müssen, könnte Ihnen diese kostenlose Sammlung von Unternehmen mit hoher Eigenkapitalrendite oder diese Liste von Aktien mit bedeutenden Insiderbeteiligungen von Nutzen sein.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Freshpet unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.