David Iben brachte es auf den Punkt, als er sagte: "Volatilität ist kein Risiko, um das wir uns kümmern. Was uns interessiert, ist die Vermeidung eines dauerhaften Kapitalverlusts. Wenn wir darüber nachdenken, wie riskant ein Unternehmen ist, schauen wir uns immer gerne an, wie es Schulden macht, da eine Überschuldung zum Ruin führen kann. Wir stellen fest, dass die Halliburton Company(NYSE:HAL) Schulden in ihrer Bilanz hat. Aber ist diese Verschuldung ein Problem für die Aktionäre?

Warum sind Schulden ein Risiko?

Schulden sind ein Instrument zur Unterstützung des Unternehmenswachstums, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es ihnen ausgeliefert. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Ein häufigeres (aber immer noch schmerzhaftes) Szenario ist jedoch, dass es neues Eigenkapital zu einem niedrigen Preis aufnehmen muss, wodurch die Aktionäre dauerhaft verwässert werden. Natürlich gibt es viele Unternehmen, die Schulden zur Wachstumsfinanzierung einsetzen, ohne dass dies negative Folgen hat. Wenn wir die Verschuldung untersuchen, betrachten wir zunächst sowohl die Barmittel als auch die Verschuldung zusammen.

Siehe unsere letzte Analyse zu Halliburton

Wie hoch ist die Nettoverschuldung von Halliburton?

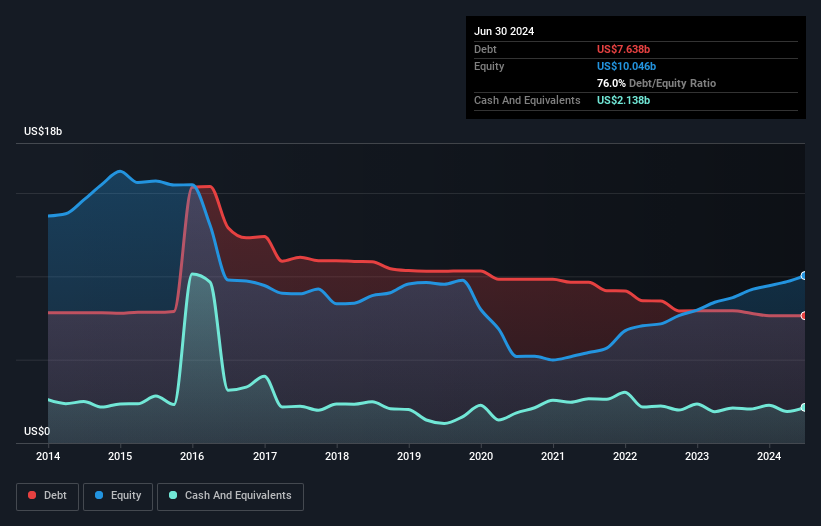

Die nachstehende Grafik, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass Halliburton im Juni 2024 mit 7,64 Mrd. US-Dollar verschuldet war, was in etwa dem Stand des Vorjahres entspricht. Auf der anderen Seite verfügt das Unternehmen über 2,14 Milliarden US-Dollar an Barmitteln, was zu einer Nettoverschuldung von etwa 5,50 Milliarden US-Dollar führt.

Ein Blick auf die Verbindlichkeiten von Halliburton

Aus der letzten Bilanz geht hervor, dass Halliburton Verbindlichkeiten in Höhe von 5,58 Mrd. US$ hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 9,53 Mrd. US$, die danach fällig werden. Diesen Verpflichtungen stehen Barmittel in Höhe von 2,14 Mrd. US$ sowie Forderungen in Höhe von 5,33 Mrd. US$ gegenüber, die innerhalb von 12 Monaten fällig werden. Die Verbindlichkeiten des Unternehmens sind also insgesamt 7,64 Mrd. US$ höher als die Kombination aus Barmitteln und kurzfristigen Forderungen.

Halliburton hat eine sehr hohe Marktkapitalisierung von 24,6 Mrd. USD, so dass das Unternehmen sehr wahrscheinlich Barmittel beschaffen könnte, um seine Bilanz zu verbessern, wenn dies erforderlich wäre. Aber es ist klar, dass wir auf jeden Fall genau prüfen sollten, ob das Unternehmen seine Schulden ohne Verwässerung verwalten kann.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Gewinnen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) und das Ergebnis vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Der Vorteil dieses Ansatzes besteht darin, dass wir sowohl die absolute Höhe der Verschuldung (Nettoverschuldung zu EBITDA) als auch die mit dieser Verschuldung verbundenen tatsächlichen Zinsaufwendungen (Zinsdeckungsgrad) berücksichtigen.

Halliburton hat ein niedriges Verhältnis von Nettoverschuldung zu EBITDA von nur 1,1. Und sein EBIT deckt den Zinsaufwand problemlos ab, da es 10,9 Mal so groß ist. Man könnte also argumentieren, dass Halliburton durch seine Schulden nicht mehr bedroht ist als ein Elefant durch eine Maus. Das EBIT von Halliburton war im letzten Jahr ziemlich flach, aber das sollte kein Problem sein, wenn man bedenkt, dass das Unternehmen nicht sehr viele Schulden hat. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden werden, ob Halliburton in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Aber auch unsere letzte Überlegung ist wichtig, denn ein Unternehmen kann seine Schulden nicht mit Papiergewinnen bezahlen; es braucht kaltes, hartes Geld. Der logische Schritt besteht also darin, den Anteil des EBIT zu betrachten, der durch den tatsächlichen freien Cashflow gedeckt ist. Betrachtet man die letzten drei Jahre, so verzeichnete Halliburton einen freien Cashflow von 50 % seines EBIT, was schwächer ist, als wir erwarten würden. Das ist nicht gut, wenn es um die Rückzahlung von Schulden geht.

Unsere Meinung

Nach unserer Analyse sollte die Zinsdeckung von Halliburton darauf hindeuten, dass das Unternehmen keine allzu großen Probleme mit seinen Schulden haben wird. Aber die anderen Faktoren, die wir oben erwähnt haben, waren nicht so ermutigend. Zum Beispiel scheint es, dass das Unternehmen ein wenig kämpfen muss, um seine Gesamtverbindlichkeiten zu bewältigen. Wenn wir alle oben genannten Faktoren berücksichtigen, scheint es uns, dass Halliburton seine Schulden recht gut in den Griff bekommt. Dennoch ist die Belastung so groß, dass wir allen Aktionären empfehlen würden, sie genau im Auge zu behalten. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - ganz im Gegenteil. Diese Risiken können schwer zu erkennen sein. Jedes Unternehmen hat sie, und wir haben 2 Warnzeichen für Halliburton ausgemacht, die Sie kennen sollten.

Letztendlich ist es manchmal einfacher, sich auf Unternehmen zu konzentrieren, die gar keine Schulden brauchen. Eine Liste mit Wachstumswerten ohne Nettoverschuldung steht unseren Lesern ab sofort 100 % kostenlos zur Verfügung.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Halliburton unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.