David Iben brachte es auf den Punkt, als er sagte: "Volatilität ist kein Risiko, um das wir uns kümmern. Was uns interessiert, ist die Vermeidung eines dauerhaften Kapitalverlusts. Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wie viele andere Unternehmen macht auch Vertex Energy, Inc. (NASDAQ:VTNR ) Gebrauch von Schulden. Die eigentliche Frage ist jedoch, ob diese Schulden das Unternehmen riskant machen.

Wann ist Verschuldung ein Problem?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zu tilgen, entweder mit neuem Kapital oder mit freiem Cashflow. Ein fester Bestandteil des Kapitalismus ist der Prozess der "schöpferischen Zerstörung", bei dem gescheiterte Unternehmen von ihren Bankern gnadenlos liquidiert werden. Eine üblichere (aber immer noch teure) Situation ist jedoch, dass ein Unternehmen seine Aktionäre zu einem günstigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Der Vorteil von Schulden ist natürlich, dass sie oft billiges Kapital darstellen, insbesondere wenn sie die Verwässerung eines Unternehmens durch die Möglichkeit ersetzen, zu hohen Renditen zu reinvestieren. Der erste Schritt bei der Betrachtung der Verschuldung eines Unternehmens besteht darin, Barmittel und Schulden zusammen zu betrachten.

Sehen Sie sich unsere neueste Analyse für Vertex Energy an

Wie hoch ist die Nettoverschuldung von Vertex Energy?

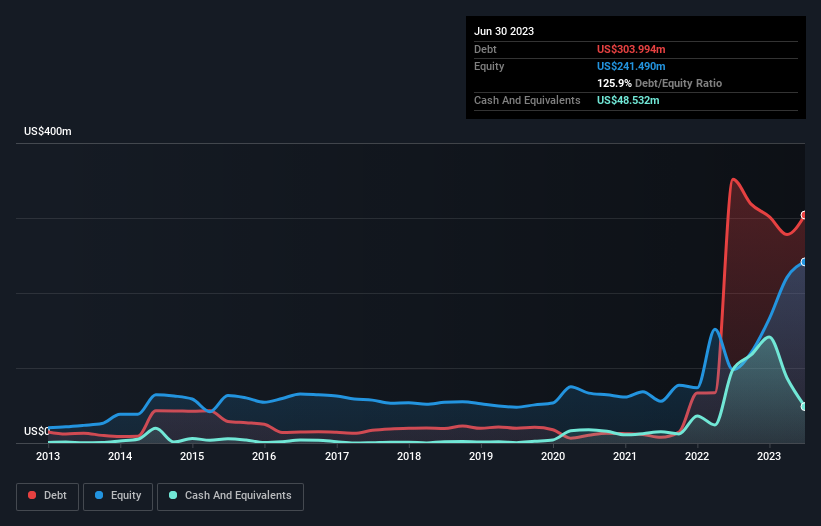

Die folgende Abbildung, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass Vertex Energy Ende Juni 2023 Schulden in Höhe von 304,0 Mio. US-Dollar hatte, was einer Verringerung von 351,7 Mio. US-Dollar innerhalb eines Jahres entspricht. Allerdings verfügte das Unternehmen auch über 48,5 Mio. USD an Barmitteln, so dass die Nettoverschuldung 255,5 Mio. USD beträgt.

Ein Blick auf die Verbindlichkeiten von Vertex Energy

Aus der letzten Bilanz geht hervor, dass Vertex Energy Verbindlichkeiten in Höhe von 340,6 Mio. US$ hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 273,1 Mio. US$, die danach fällig werden. Auf der anderen Seite hatte das Unternehmen Barmittel in Höhe von 48,5 Mio. US$ und Forderungen im Wert von 51,0 Mio. US$, die innerhalb eines Jahres fällig werden. Damit sind die Verbindlichkeiten insgesamt um 514,2 Mio. US$ höher als die Barmittel und kurzfristigen Forderungen zusammen.

Angesichts der Tatsache, dass dieses Defizit höher ist als die Marktkapitalisierung des Unternehmens von 409,5 Mio. USD, sollten die Aktionäre die Verschuldung von Vertex Energy wirklich im Auge behalten, so wie ein Elternteil, das sein Kind zum ersten Mal Fahrrad fahren sieht. Hypothetisch gesehen wäre eine extrem starke Verwässerung erforderlich, wenn das Unternehmen gezwungen wäre, seine Verbindlichkeiten durch eine Kapitalerhöhung zum aktuellen Aktienkurs zu begleichen.

Wir verwenden zwei Hauptkennzahlen, um uns über die Höhe der Schulden im Verhältnis zum Gewinn zu informieren. Die erste ist die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA), während die zweite angibt, wie oft das Ergebnis vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (oder kurz die Zinsdeckung). Wir betrachten also die Verschuldung im Verhältnis zu den Erträgen sowohl mit als auch ohne Abschreibungen und Amortisationen.

Während wir uns über das Verhältnis von Nettoverschuldung zu EBITDA von Vertex Energy von 3,4 keine Sorgen machen würden, sind wir der Meinung, dass die extrem niedrige Zinsdeckung von 0,44 mal ein Zeichen für eine hohe Verschuldung ist. Es scheint klar zu sein, dass sich die Kosten für die Kreditaufnahme in letzter Zeit negativ auf die Renditen der Aktionäre ausgewirkt haben. Der Silberstreif am Horizont war jedoch, dass Vertex Energy in den letzten zwölf Monaten ein positives EBIT von 52 Mio. USD erzielte, was eine Verbesserung gegenüber dem Verlust des Vorjahres darstellt. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Letztendlich wird jedoch die zukünftige Rentabilität des Unternehmens darüber entscheiden, ob Vertex Energy seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie also wissen möchten, was die Fachleute denken, könnte dieser kostenlose Bericht über Gewinnprognosen von Analysten für Sie interessant sein.

Schließlich mag das Finanzamt zwar die buchhalterischen Gewinne bewundern, aber Kreditgeber akzeptieren nur kaltes, hartes Geld. Daher ist es wichtig zu prüfen, wie viel des Gewinns vor Zinsen und Steuern (EBIT) in tatsächlichen freien Cashflow umgewandelt wird. Im letzten Jahr hat Vertex Energy tatsächlich mehr freien Cashflow als EBIT produziert. Diese Art von starker Cash-Conversion begeistert uns so sehr wie die Menge, wenn der Beat bei einem Daft-Punk-Konzert fällt.

Unsere Meinung

Wir würden so weit gehen zu sagen, dass die Zinsdeckung von Vertex Energy enttäuschend war. Aber zumindest ist die Umwandlung von EBIT in freien Cashflow ziemlich gut, das ist ermutigend. Wenn wir alle oben genannten Faktoren zusammen betrachten, haben wir den Eindruck, dass die Schulden von Vertex Energy das Unternehmen ein wenig riskant machen. Das ist nicht unbedingt etwas Schlechtes, aber wir würden uns im Allgemeinen mit einer geringeren Verschuldung wohler fühlen. Bei der Analyse des Verschuldungsgrads ist die Bilanz der offensichtliche Ausgangspunkt. Aber letztlich kann jedes Unternehmen auch Risiken außerhalb der Bilanz bergen. Ein typisches Beispiel: Wir haben ein Warnzeichen für Vertex Energy entdeckt, das Sie beachten sollten.

Wenn Sie daran interessiert sind, in Unternehmen zu investieren, die ihre Gewinne ohne Schuldenlast steigern können, dann sollten Sie sich diese kostenlose Liste wachsender Unternehmen mit Nettobarmitteln in der Bilanz ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Vertex Energy unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.