Die Aktien von Imperial Petroleum Inc. (NASDAQ:IMPP) erzählen nicht die ganze Geschichte

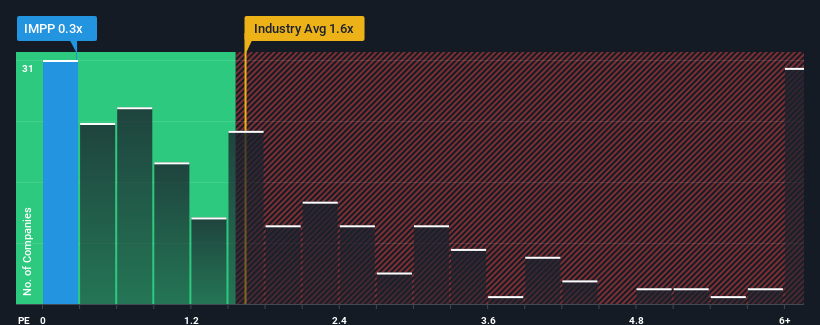

Man könnte meinen, dass Imperial Petroleum Inc.(NASDAQ:IMPP) mit einem Kurs-Umsatz-Verhältnis (P/S) von 0,3 eine Aktie ist, die es wert ist, genauer unter die Lupe genommen zu werden, da fast die Hälfte aller Öl- und Gasunternehmen in den Vereinigten Staaten ein P/S-Verhältnis von mehr als 1,6x aufweisen und selbst P/S-Werte von mehr als 4x nichts Ungewöhnliches sind. Allerdings sollte man das Kurs-Gewinn-Verhältnis nicht einfach für bare Münze nehmen, denn es könnte eine Erklärung dafür geben, warum es begrenzt ist.

Sehen Sie sich unsere neueste Analyse zu Imperial Petroleum an

Wie sieht die jüngste Performance von Imperial Petroleum aus?

Imperial Petroleum hat in letzter Zeit sicherlich gute Arbeit geleistet, da das Unternehmen seine Einnahmen in einem wirklich schnellen Tempo gesteigert hat. Vielleicht erwartet der Markt, dass die Einnahmen in Zukunft sinken werden, was das Kurs-Gewinn-Verhältnis niedrig gehalten hat. Diejenigen, die auf Imperial Petroleum setzen, werden hoffen, dass dies nicht der Fall ist, damit sie die Aktie zu einer niedrigeren Bewertung erwerben können.

Obwohl für Imperial Petroleum keine Analystenschätzungen vorliegen, können Sie sich anhand dieser kostenlosen Visualisierung ansehen, wie das Unternehmen in Bezug auf Gewinn, Umsatz und Cashflow abschneidet.Wie entwickelt sich das Umsatzwachstum von Imperial Petroleum?

Ein so niedriges Kurs-Gewinn-Verhältnis wie das von Imperial Petroleum ist nur dann wirklich angenehm, wenn das Wachstum des Unternehmens hinter dem der Branche zurückbleibt.

Ein Blick zurück zeigt, dass das Unternehmen seinen Umsatz im vergangenen Jahr um beeindruckende 204 % steigern konnte. Diese großartige Leistung bedeutet, dass das Unternehmen auch in den letzten drei Jahren ein immenses Umsatzwachstum verzeichnen konnte. Dementsprechend wären die Aktionäre mit diesen mittelfristigen Wachstumsraten überglücklich gewesen.

Dies steht im Gegensatz zur übrigen Branche, für die im nächsten Jahr ein Wachstum von 4,3 % erwartet wird, was deutlich unter den jüngsten mittelfristigen annualisierten Wachstumsraten des Unternehmens liegt.

Vor diesem Hintergrund finden wir es interessant, dass das Kurs-Gewinn-Verhältnis von Imperial Petroleum im Vergleich zu seinen Branchenkollegen nicht so hoch ist. Anscheinend sind die meisten Anleger nicht davon überzeugt, dass das Unternehmen seine jüngsten Wachstumsraten beibehalten kann.

Das Schlusswort

Wir sind der Meinung, dass das Kurs-Umsatz-Verhältnis nicht in erster Linie ein Bewertungsinstrument ist, sondern eher dazu dient, die aktuelle Stimmung der Anleger und ihre Erwartungen für die Zukunft zu messen.

Wir sind sehr überrascht, dass Imperial Petroleum derzeit mit einem viel niedrigeren Kurs-Umsatz-Verhältnis als erwartet gehandelt wird, da das jüngste Dreijahreswachstum höher ist als die breitere Branchenprognose. Wenn wir starke Einnahmen mit einem schnelleren Wachstum als in der Branche sehen, gehen wir davon aus, dass es einige erhebliche Risiken für die Fähigkeit des Unternehmens gibt, Geld zu verdienen, was das Kurs-Gewinn-Verhältnis nach unten drückt. Zumindest scheinen die Kursrisiken sehr gering zu sein, wenn sich die jüngsten mittelfristigen Umsatztrends fortsetzen, aber die Anleger scheinen zu glauben, dass die künftigen Umsätze sehr volatil sein könnten.

Bevor Sie sich eine Meinung bilden, haben wir 4 Warnzeichen für Imperial Petroleum entdeckt (2 davon können nicht ignoriert werden!), die Sie unbedingt beachten sollten.

Wenn Sie sich nicht sicher sind, ob Imperial Petroleum ein starkes Unternehmen ist, können Sie sich in unserer interaktiven Liste von Aktien mit soliden Fundamentaldaten nach anderen Unternehmen umsehen, die Sie vielleicht übersehen haben.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Imperial Petroleum unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.