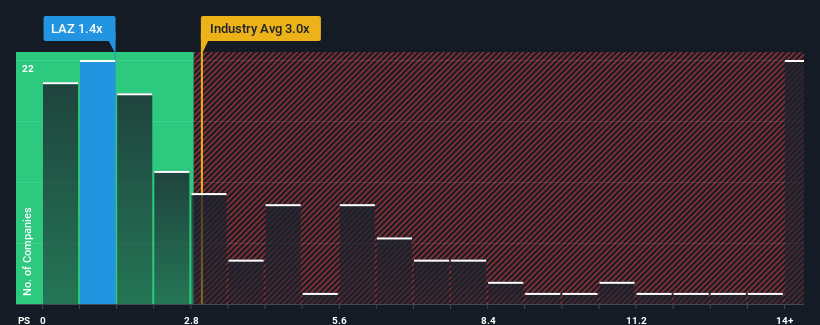

Mit einem Kurs-Umsatz-Verhältnis (oder "P/S") von 1,4x sendet Lazard, Inc.(NYSE:LAZ) im Moment möglicherweise bullische Signale, wenn man bedenkt, dass fast die Hälfte aller Kapitalmarktunternehmen in den Vereinigten Staaten ein P/S-Verhältnis von mehr als 3x haben und sogar P/S von mehr als 8x nicht ungewöhnlich sind. Das KGV könnte jedoch aus einem bestimmten Grund niedrig sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Siehe unsere letzte Analyse für Lazard

Wie sich Lazard entwickelt hat

Lazard könnte besser dastehen, da die Einnahmen in letzter Zeit rückläufig waren, während die meisten anderen Unternehmen ein positives Einnahmenwachstum verzeichneten. Es scheint, dass viele davon ausgehen, dass die schwache Umsatzentwicklung anhalten wird, was das Kurs-Gewinn-Verhältnis drückt. Wenn Sie das Unternehmen immer noch mögen, sollten Sie hoffen, dass dies nicht der Fall ist, damit Sie möglicherweise Aktien kaufen können, während es in Ungnade gefallen ist.

Wenn Sie wissen möchten, was die Analysten für die Zukunft prognostizieren, sollten Sie sich unseren kostenlosen Bericht über Lazard ansehen.Stimmen die Umsatzprognosen mit dem niedrigen Kurs-Gewinn-Verhältnis überein?

Ein so niedriges Kurs-Gewinn-Verhältnis wie das von Lazard ist nur dann wirklich angenehm, wenn das Wachstum des Unternehmens hinter dem der Branche zurückbleibt.

Bei der Überprüfung der Finanzzahlen des letzten Jahres haben wir mit Enttäuschung festgestellt, dass die Einnahmen des Unternehmens um 20 % gesunken sind. Immerhin ist es dank der früheren Wachstumsperiode gelungen, dass die Einnahmen im Vergleich zu vor drei Jahren insgesamt nicht völlig rückläufig sind. Dementsprechend wären die Aktionäre wahrscheinlich mit den instabilen mittelfristigen Wachstumsraten nicht übermäßig zufrieden gewesen.

Die fünf Analysten, die das Unternehmen beobachten, rechnen für das kommende Jahr mit einem Wachstum von 8,9 %. Das entspricht in etwa der Wachstumsprognose von 8,9 % für die gesamte Branche.

In Anbetracht dessen ist es merkwürdig, dass das Kurs-Gewinn-Verhältnis von Lazard unter dem der meisten anderen Unternehmen liegt. Offenbar zweifeln einige Aktionäre an den Prognosen und haben niedrigere Verkaufspreise akzeptiert.

Was bedeutet das Kurs-Gewinn-Verhältnis von Lazard für die Anleger?

Es wird argumentiert, dass das Kurs-Umsatz-Verhältnis in bestimmten Branchen ein minderwertiges Maß für den Wert ist, aber es kann ein aussagekräftiger Stimmungsindikator sein.

Wir haben gesehen, dass Lazard derzeit mit einem niedrigeren Kurs-Umsatz-Verhältnis als erwartet gehandelt wird, da das prognostizierte Wachstum im Einklang mit der gesamten Branche steht. Wenn wir ein derartiges mittleres Ertragswachstum sehen, gehen wir davon aus, dass es die potenziellen Risiken sind, die das Kurs-Gewinn-Verhältnis unter Druck setzen. Zumindest scheint das Risiko eines Kursrückgangs gering zu sein, aber die Anleger scheinen zu glauben, dass die künftigen Einnahmen eine gewisse Volatilität aufweisen könnten.

Sie sollten immer an die Risiken denken. In diesem Fall haben wir 2 Warnzeichen für Lazard entdeckt, auf die Sie achten sollten.

Wenn diese Risiken Sie dazu veranlassen, Ihre Meinung über Lazard zu überdenken, sollten Sie sich unsere interaktive Liste hochwertiger Aktien ansehen, um eine Vorstellung davon zu bekommen, was es sonst noch gibt.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Lazard unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.